Страховой вклад в банке что это такое

Что такое страховой вклад для физических лиц

Сотрудничество кредитных организаций со страховыми компаниями значительно снижает стандартные риски, которые 15-20 лет назад доставляли клиентам много неудобств. Размещая средства в банке, вкладчики могли их потерять, если кредитная организация сталкивалась с какими-либо финансовыми трудностями. Что такое страховой вклад, как производится страхование депозитов, подробно расскажет банковский портал Бробанк.ру.

Для чего вкладу необходима страховка

Страхование вкладов — процедура, благодаря которой граждане могут рассчитывать на получение возмещения в случае банкротства кредитной организации. До 2004 года в вклады населения страны могли быть застрахованы только в добровольном порядке. Клиент размещал деньги в кредитной организации, затем самостоятельно заключал договор со страховой компанией. Система работала достаточно проблемно, и в случае банкротства банка страхователь был вынужден «выбивать» положенное возмещение от компании-страховщика.

Подавляющее большинство вкладчиков не рассматривали вариант добровольного страхования, так как он считался ими достаточно затратным: стоимость полиса рассчитывалась в зависимости от суммы вклада. Если у банка отзывалась лицензия, либо наступало банкротство, возврат денег вкладчикам никем и ничем не гарантировался. Проблема с «обманутыми вкладчиками» стала крайне актуальной. Необходимо было эффективное решение, которое было найдено в 2004 году.

В этом году создается государственная корпорация Агентство по страхованию вкладов, основная функция которой заключается непосредственно в страховании вкладов физических лиц. Возмещения производятся из средств фонда АСВ. Фонд формируется за счет следующих поступлений:

Если банк сталкивается с какими-либо финансовыми катаклизмами, АСВ возмещает вкладчикам убытки в пределах страховой суммы. Главное, чтобы кредитная организация входила в число участников АСВ, иначе на возмещение со стороны государственной корпорации рассчитывать не стоит.

Сумма страховой части вклада

Вкладчики получают возмещение в пределах страховой суммы. Не вся сумма вклада покрывается страховкой. С момента образования АСВ покрытие периодически индексировалось. Повышение производилось следующим образом:

После 29 декабря 2014 года максимальная сумма страхового возмещения составляет 1,4 млн рублей. Эти деньги выплачиваются вкладчику при наступлении страхового случая. На 1 июня 2019 года АСВ выплатило вкладчикам порядка 1,94 трлн рублей.

По предложению ЦБ РФ и АСВ в начале 2019 года планировалось увеличить страховую часть суммы вклада до 10 млн рублей — в определенных случаях. Но на положение начала 2020 года сумма покрытия осталась неизменной — 1,4 млн рублей с каждого действующего вклада. Если у лица в одном банке несколько вкладов, то максимальная сумма покрытия будет разделена. Поэтому рекомендуется сбережения размещать по принципу — один вклад в один банк.

Список банков-участников системы страхования вкладов

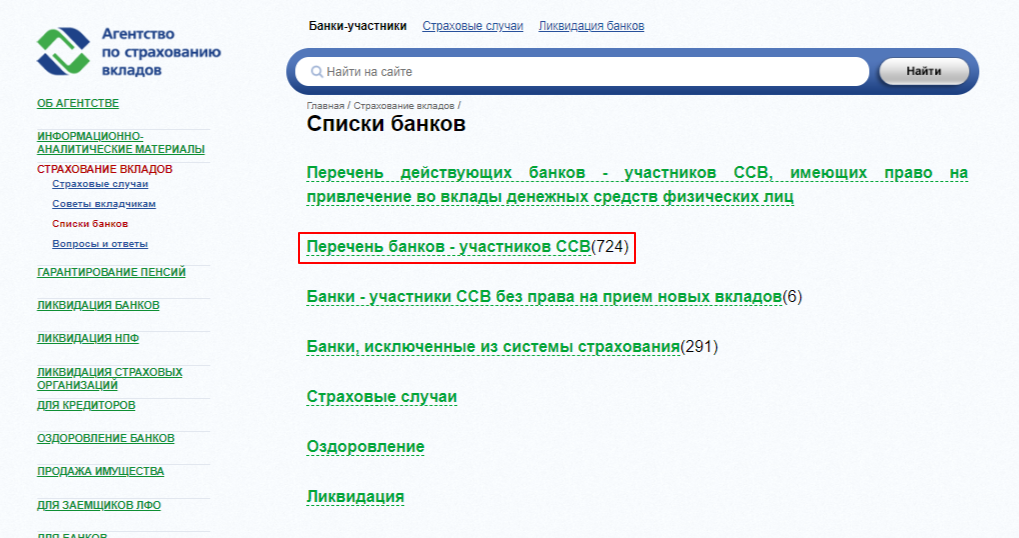

Перед размещением вклада в банке, клиент должен удостовериться в том, что кредитная организация участвует в системе страхования. В настоящий момент не все российские банки являются участниками АСВ. Следовательно, при сотрудничестве с ними клиенты подвергают свои средства большому риску — в случае банкротства или отзыва лицензии, они не могут рассчитывать на возмещение со стороны Агентства по страхованию вкладов.

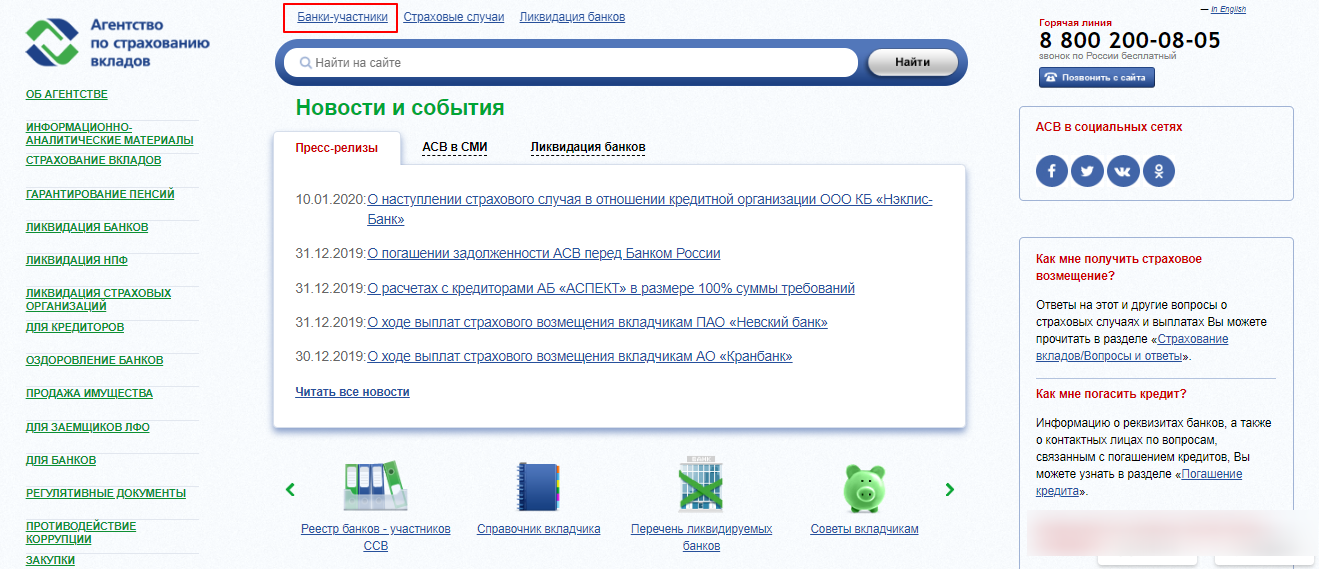

Информация об участии в системе размещается на официальном сайте кредитной организации. Так же эти данные указываются в документах — договорах и пользовательских соглашениях. 100% гарантия того, что банк включен в систему страхования вкладов, может быть получена одним способом: проверить информацию по кредитной организации можно на официальном сайте АСВ. Для этого необходимо:

1. Посетить сайт Агентства, и на титульной странице выбрать вкладку «банки-участники».

2. Перейти в раздел «Перечень банков-участников ССВ» — на этой же странице можно посмотреть информацию по банкам, которые на определенный срок лишена права принимать вклады от физических лиц.

3. Для поиска кредитной организации нужно воспользоваться алфавитным указателем — банки расположены в алфавитном порядке, поэтому с поиском не возникает проблем.

При необходимости полный список банков-участников ССВ скачивается здесь же. Если банка нет в списке, то это означает, что он не включен в число участников системы. В данном случае вклады, размещенные в этой организации, не страхуются государством. Подобные предложения рекомендуется не рассматривать, так как по ним риски потери денежных средств крайне высоки.

Крупнейшие банки России являются участниками государственной системы ССВ. Всего на начало 2020 года в системе состоят 724 кредитные организации. Если делать выбор банка для размещения вклада, можно и нужно отталкиваться от этой группы кредитных организаций.

Как выплачивается возмещение при наступлении страхового случая

Возмещение выплачивается при отзыве лицензии или банкротстве банка.

Выплаты производятся непосредственно Агентством по страхованию вкладов, либо банком-агентом. Банк-агент — кредитная организация, уполномоченная АСВ на проведение операций по обязательствам банка-банкрота. Агент, как правило, действует в том же регионе, что и банкрот.

Вкладчик должен подать заявление с документами на выплату возмещения. Заявление подается в АСВ или в адрес банка-агента. Вся информация по выплатам вывешивается на сайте банка-банкрота, АСВ и банка-агента. Заявление можно подать в течение всего срока ликвидации кредитной организации. Как правило, процедура ликвидации банка занимает 2-3 года.

Страховые выплаты по вкладам производятся в течение 14 дней после наступления страхового случая. Если вкладчик не успеет подать заявление, что практически исключено, он лишается права на получение страхового возмещения.

Страховые вклады

Страховой вклад — комбинированный банковский продукт, предусматривающий одновременное размещение средств на счет депозита и оформление договора страхования жизни.

Страховой вклад — это совместный продукт банков и страховых компаний, объединяющий банковский вклад и страховой полис. При его открытии одна часть средств ложится на депозит, а вторая – на страховой счет. Оба договора оформляются в банке, хотя договор страхования заключается со страховой компанией – партнером данного банка.

Эта программа выгодна тем вкладчикам, кому одновременно интересны целевые накопления в отдаленном будущем и проценты от вклада на более коротком отрезке. Например, тем, кто хочет иметь определенные средства к моменту выхода на пенсию или в случае потери трудоспособности, но в то же время планирует регулярно снимать проценты.

Вклады, объединенные со страховкой, отличаются повышенной процентной ставкой, разница со стандартными продуктами обычно достигает несколько пунктов. На проценты также может повлиять срок вклада. Общая сумма депозита зависит от срока действия полиса, суммы страховки и суммы ежегодных страховых взносов.

Что касается размера страховой премии, то он в каждом случае индивидуален и зависит от условий договора (срок соглашения, тарифы конкретной компании), личности страхователя (пол, возраст, состояние здоровья) и других факторов. Как правило, ставка рассчитывается в процентном соотношении от общей суммы страховки и может быть меньше 1%. При этом инвестиционный доход страховые компании не гарантируют, ссылаясь на зависимость прибыли от инвестиционной стратегии и конъюнктуры рынка.

Сравнение ликвидности двух составляющих страховых вкладов – вклада и страховки –между собой нецелесообразно, поскольку вложения работают на разные цели. Общая доходность страхового вклада зависит от ставки по депозиту, страховой премии за время действия договора и вероятного дохода/убытка на страховую сумму по итогам года.

Страхование вкладов: особенности, какая сумма

Если вы предпочитаете не хранить деньги «под подушкой», а доверить их банку, то можете быть уверены: они под надежной защитой. Вклады и счета останутся с вами даже в случае отзыва лицензии у банка. Как это устроено, расскажем в статье.

Как застраховать вклад

Семен получил в наследство крупную сумму денег. Чтобы не растратить их на спонтанные покупки, он решил открыть вклад. Но почитав в интернете статьи, удивился: оказывается, каждый год в России отзывают лицензии у многих банков, даже у крупных. Семен стал переживать: неужели и он может потерять свои деньги?

Сразу успокоим Семена и всех остальных: все вклады физических лиц застрахованы. Давайте разберем это подробнее.

Да, Центробанк ежегодно отзывает лицензии у множества организаций. Например, за 2020 год 37 компаний были лишены права вести финансовую деятельность. Таким образом ведется борьба с недобросовестными организациями.

При этом государство принимает меры, чтобы потребители банковских услуг не чувствовали себя незащищенными.

В 2003 году был принят Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации» № 177-ФЗ. Его основная цель – создать и регулировать Систему страхования вкладов (ССВ).

Чтобы застраховать вклад, клиенту не нужно совершать дополнительные действия – подписывать договор или платить страховые взносы. Деньги считаются застрахованными автоматически при поступлении на счет, т.к. банк входит в ССВ.

Все взносы банковская организация отправляет в Агентство по страхованию вкладов (АСВ). Именно эта государственная компания и занимается выплатами компенсаций при наступлении страхового случая. Даже если банк объявит о банкротстве, то вкладчик все равно получит компенсацию от АСВ.

Если вы беспокоитесь о сохранности кровно заработанных денег, советуем открыть вклад в Совкомбанке до 8,9% годовых. Все вклады нашего банка застрахованы, а доход не только поможет покрыть уровень инфляции, но и заработать.

Размер компенсации по страхованию вкладов

Семен обрадовался, что его средствам ничего не грозит. Все-таки хранить их в банке надежнее, чем дома. Но сразу же задумался: вклады бывают совершенно разные – большие и маленькие. Неужели банк вернет их все до копейки?

Вклады действительно бывают разные. Поэтому для начала давайте разберемся, какие вклады подлежат страхованию:

Средства из данных примеров подлежат 100% выплате в качестве компенсации, если сумма на счету не превышает 1,4 млн рублей.

Разделите вклад на несколько частей, если он превышает 1,4 млн рублей. Хранить деньги в разных банках безопаснее, и вы повысите шансы получить 100% возврата.

При этом в статье 13.3 Федерального закона «О страховании вкладов в банках Российской Федерации» указаны дополнительные условия, когда возможна повышенная компенсация.

В каких случаях вкладчики могут рассчитывать на возврат до 10 млн рублей:

Однако стоит учитывать, что деньги должны поступить вам на счет не ранее, чем за 3 месяца до наступления страхового случая.

Отзыв лицензии – не повод забывать об открытых кредитах. Кредиторы сначала вычтут сумму займа с учетом процентов, а затем выплатят вам компенсацию. Поэтому не удивляйтесь, если вы получили меньше, чем рассчитывали.

Если ваш вклад попадает под одно из следующих условий, то возврат ждать не стоит:

Как проверить, застрахован ли вклад

Убедившись, что его вклад подходит под условия выплаты компенсации, Семен успокоился. Но как быть полностью уверенным в том, что банк входит в Систему страхования? Можно ли это узнать самостоятельно?

Узнать, состоит ли ваша банковская организация в ССВ очень просто. Сделать это можно двумя способами:

Но будьте уверены: страхование вкладов – обязательное условие для полноценной деятельности финансовой организации. Без участия в ССВ банк не только не сможет привлечь вкладчиков, но даже получить лицензию.

Значит, если банковская организация предлагает подобную услугу, то она точно внесена в список благонадежных.

Как получить компенсацию

Не нужно стоять в длинных очередях и ждать выплат. Все автоматизировано:

После наступления страхового случая проходит 14 дней, после чего начинаются активные возвраты средств. Подать заявление в банк-агент можно в течение двух лет, именно столько времени требуется банку для завершения процедуры банкротства. Однако не стоит затягивать этот процесс.

Узнать заранее, какой именно банк-агент вернет ваши средства, можно за день до начала выплат на сайте АСВ, по горячей линии или из сообщений местных новостей.

Вклад – это надежный способ хранения ваших денег. Банк минимизирует риск потерять средства, а также предусматривает их страхование. Если страховой случай все же наступил, главное – не паниковать и дождаться выплат.

ИСЖ и НСЖ. Как заработать и остаться в живых

Разбираемся в накопительном и инвестиционном страховании.

Это непростые, но интересные продукты. Сейчас всё расскажем.

Какое бывает страхование жизни

«Обычное» страхование жизни работает так: вы заключаете договор на определенный срок и платите взнос. Если за время договора произойдет страховой случай, то вы или ваши близкие получите выплату — обычно во много раз больше, чем ваш взнос. Если ничего плохого не произойдет, то ваш взнос станет доходом страховой компании.

Правильнее называть такое страхование рисковым с ударением на «и». Официально термина «обычное страхование» не существует

У ИСЖ и НСЖ другие правила. Вы заключаете договор на длительный срок — не менее пяти лет, чаще на 15—30. Далее вы либо вносите сразу большую сумму, либо понемногу вносите небольшие суммы. Если за время договора произойдет страховой случай, то вы или ваши близкие получите выплату. Если не произойдет, то в конце срока страховая компания вернет вам внесенные деньги, иногда даже с доплатой.

Главное отличие — в возврате внесенных взносов. В обычном страховании жизни вы платите небольшую сумму, но потом теряете ее. В ИСЖ и НСЖ вы платите большие суммы, но потом их возвращаете, возможно с процентами.

НСЖ оформляют, чтобы гарантированно накопить крупную сумму при одновременной страховой защите. ИСЖ чаще всего оформляют для инвестиционного дохода, а не для страховой защиты.

Как устроено НСЖ и ИСЖ

Каждый страховой взнос клиента делится на несколько неравных частей.

Рисковая часть — это плата за страховую защиту от перечисленных в договоре рисков. По сути, это «страховка в страховке». Чем она больше, тем больше и максимальная сумма, на которую вы застрахованы. Однако рисковая часть не накапливается и не подлежит возврату.

Накопительная часть — основная часть взноса. Страховая компания инвестирует накопительную часть вашего взноса и получает дополнительный доход. Часть дохода страховая оставляет себе, часть выплачивает вам в конце срока. Благодаря этому даже с учетом затрат на рисковую часть страхования вы все равно получите в конце срока запланированную сумму.

НСЖ (накопительное страхование жизни) — это вид страхования жизни, при котором вы бесплатно кредитуете компанию, а она вас бесплатно страхует.

ИСЖ (инвестиционное страхование жизни) — это вид страхования, при котором вы бесплатно кредитуете компанию, а она делится с вами прибылью, полученной от вложения ваших денег, и страхует вашу жизнь.

Когда выплатят деньги

Выплаты по договору будут в двух случаях: если человек умрет или не умрет. Второй вариант страховщики романтично называют дожитием.

Дожитие. Если с клиентом за все время страхования ничего не произошло, то компания возвращает полную сумму накопленных взносов и инвестиционный доход, если он есть.

Опции. Страховые компании часто предлагают вписать в договор и оплатить дополнительные риски, например:

Если в страховом полисе есть такие опции и именно это с клиентом и произойдет, он получит выплату. Но важно помнить: взносы на оплату дополнительных рисков в конце срока не возвращаются.

У некоторых страховых компаний есть опция «Освобождение от уплаты страховых взносов при утрате трудоспособности (инвалидности) в результате несчастного случая или болезни». Работает она так: если клиенту присваивают инвалидность, его «освобождают» от дальнейшей уплаты взносов. При этом компания сама оплачивает взносы клиента и формирует накопления, которые выплачиваются в конце срока договора по «дожитию».

Как платить взносы

Страховые взносы могут быть регулярными и единовременными. При НСЖ обычно надо делать взносы регулярно, при ИСЖ — внести один раз, но крупную сумму.

Регулярные взносы нужно платить в течение всего срока договора. Можно платить один раз в год, можно чаще. Ежегодный взнос выгоднее: при частых платежах страховая компания может установить дополнительную надбавку — получится, что сумма 12 ежемесячных взносов будет больше одного ежегодного.

Пропускать или менять сумму платежа можно только по согласованию со страховой.

Досрочно расторгать договор можно, но невыгодно. В этом случае вам вернут только «выкупную сумму» — часть внесенных вами взносов — и вы получите меньше, чем успели накопить. По сути, это штраф за досрочное расторжение. Сумма потерь в разных договорах сильно отличается, обычно это от 5 до 20% от взносов.

Для чего оформлять НСЖ

НСЖ подходит, если клиент хочет гарантированно накопить крупную сумму. Так как сроки накопления долгие, то произойти может все что угодно. С НСЖ после первого взноса клиент уже застрахован на необходимую ему сумму.

Зачем обычно оформляют НСЖ :

Копить нужно будет долго, поэтому НСЖ — это всегда страхование на долгий срок, не менее 5 лет, а страховые взносы крупные — в десятках, а иногда и сотнях тысяч рублей каждый год. К этому нужно быть готовым.

Многие страховые компании обязуются начислять на сумму взносов небольшой доход — 2—4% годовых. Это выгодно: позволяет частично компенсировать инфляцию и увеличить итоговую сумму накоплений. Иногда доход может быть и больше, но он полностью зависит от готовности страховой компании делиться с клиентом. Прогнозировать такой доход невозможно.

НСЖ, депозит или обычное страхование жизни?

При депозите наследники Геннадия получат только ту сумму, которую он фактически накопил при жизни. Причем получат не сразу, а только после вступления в наследство — через 6 месяцев. Сумму разделят между всеми наследниками.

При НСЖ наследники Геннадия получат весь миллион рублей гораздо быстрее — в среднем за 2 недели. Деньги получат те люди, кого Геннадий сам указал в полисе как выгодоприобретателей. И не факт, что это будут те же люди, что и официальные наследники.

Для чего оформлять ИСЖ

ИСЖ подходит, если у вас уже много свободных денег и вы хотите их во что-то вложить и получить доход. ИСЖ — это своеобразный вклад на 3—5 лет, только с более высоким потенциальным доходом, чем обычный банковский депозит. И еще в него включено страхование жизни.

Всегда сразу уточняйте коэффициент участия — он будет влиять на ваш доход.

Если инвестиции оказались убыточными, то страховая компания возмещает убыток самостоятельно из своих средств. Такое условие есть во всех договорах. По ИСЖ нельзя получить убыток. Если вы не расторгаете договор досрочно, то худшее, что может случиться, — это нулевая доходность. Тогда компания просто вернет в конце срока договора сумму ваших взносов.

Что важно знать про ИСЖ

ИСЖ — это не вклад. Поэтому система страхования вкладов для ИСЖ не работает. При отзыве лицензии страховая компания должна расторгнуть договор и вернуть полученные взносы. Либо компания может переуступить ваш договор другой страховой компании, которая и будет его обслуживать в дальнейшем.

Если же страховая компания не сделала ни того ни другого, то вернуть взносы вы сможете только в общем порядке взыскания долгов с банкротов. Поэтому важно выбирать надежную компанию, иначе при отзыве лицензии у страховой компании вы можете потерять все внесенные взносы.

Доход по ИСЖ не гарантирован. Он, конечно может быть и 20, и 50, и 100% в год, как обещает реклама. Но может быть и 1%, и 0%, причем за все 5 лет.

Страховая защита по ИСЖ сокращена. Чтобы увеличить накопительную часть взноса, идущую на инвестиции, компания сокращает рисковую часть. С одной стороны, это дает возможность заработать больше. С другой — страховая защита по таким программам минимальна. Нужно внимательно читать договор.

Налоговые вычеты

Страхование должно быть оформлено на 5 лет и более. Иногда клиентам предлагают оформить полисы сроком на 3 года и короче — по ним налоговый вычет не предоставляется.

Вычет предоставляется от взносов не более 120 000 рублей в год. В этот лимит входят и другие расходы, которые дают право на налоговый вычет, например, оплата обучения или лечения.

Налоговый вычет по полисам НСЖ и ИСЖ можно воспринимать как дополнительный доход — 13% от суммы внесенного взноса. За весь срок действия договора сумма возвратов может получиться весьма значительной, этим обязательно надо пользоваться.

Юридические преимущества НСЖ и ИСЖ

Так-так-так, что у нас здесь? Они скользкие, они вырываются. Это юридические нюансы!

Накопленные взносы НСЖ и ИСЖ не подлежат разделу имущества при разводе, взысканию по суду и аресту. Это значит, что если вы разведетесь, то все взносы по НСЖ или ИСЖ будут принадлежать только тому, кто заключил договор страхования.

Но если Петр и Ольга разведутся, квартира, машина и депозит подлежат разделу поровну как совместно нажитое имущество независимо от того, на кого они оформлены. А ИСЖ продолжит действовать, и все взносы по нему будут принадлежать только Петру. Петр может в любой момент обратиться в страховую компанию, исключить Ольгу из получателей выплаты в случае своей смерти и назначить другого выгодоприобретателя.

Возврат накопленных взносов в конце срока признается страховой выплатой и не облагается налогами. Подоходным налогом облагается только полученная прибыль и только свыше ставки рефинансирования (ключевой ставки).

Страхование вкладов: сумма возмещения в 2021 году

О страховании банковских вкладов

С 2003 года в России существует программа страхования вкладов, защищающая денежные средства клиентов, размещенные на хранении в российских банках. Если кредитная организация по причине приостанавливает свою деятельность — например, при банкротстве или отзыве лицензии — то государство берет на себя обязательство возместить её вкладчикам утраченные средства. Выплатой возмещений занимается государственное Агентство по страхованию вкладов — специальная некоммерческая компания, защищающая интересы клиентов финансовых организаций.

Страхование распространяется на все средства физлиц, находящиеся на банковских счетах или вкладах, вне зависимости от гражданства вкладчика. Однако существует перечень нестраховых исключений, в который входят:

Как застраховать вклад

Отдельной процедуры страхования депозитов не существует, поэтому заключать страховой договор не нужно. Средства физических лиц, находящиеся в российских кредитных системы страхования, автоматически оказываются застрахованными начиная с момента открытия счета или заключения договора. Помимо вкладов в рублях или любой другой валюте, автоматически застрахованы текущие счета физлиц, уже начисленные проценты по депозитам, а также накопительные счета.

Для клиента такой вид страхования является бесплатным, так как все страховые отчисления делают сами банки.

Сумма страхования в 2021 году

Вкладчик имеет право на полное возмещение суммы всех его депозитов в данном банке в пределах 1 млн 400 тыс. рублей. При этом если вклад был открыт в валюте, то компенсация будет выплачена в рублях в пересчете по официальному курсу ЦБ РФ, актуальному на момент отзыва лицензии или объявления о банкротстве.

Если сумма по одному или нескольким депозитам клиента в одном банке составляет больше 1 400 тыс. рублей, остаток средств может быть возвращен клиенту в рамках ликвидации кредитной организации.

Сумма страхования в 2021 году

Осенью 2020 года вступили в силу поправки к основному закону, которые расширили сумму возмещения до 10 миллионов рублей по некоторым типам вкладов, поэтому в отдельных случаях можно получить большее возмещение.

В поправках указано пять исключений, когда клиент может рассчитывать на повышенную компенсацию, которая может покрывать до 100% суммы вклада в рамках 10 млн рублей. В основном они связаны с ситуациями, когда на счету клиента недавно — обычно в пределах трех месяцев — оказалась крупная сумма средств особых жизненных обстоятельств. Этими обстоятельствами могут быть:

Для оформления повышенной компенсации по любому из перечисленных случаев нужно предоставить подтверждающие документы — договор о предоставлении гранта, судебный акт, документ о регистрации права собственности на недвижимость.

Что еще нужно знать

Если сумма вкладов одного клиента превышает 1 миллион 400 тыс. рублей, то их лучше разместить в разных кредитных организациях — так размер возмещения для каждого банка будет считаться отдельно, средства клиента будут в большей безопасности

В некоторых случаях вкладчик может получить неполное возмещение, даже если на его депозите было менее 1 млн 400 тыс. рублей. Причиной этого может быть выданный в этом же банке и еще не погашенный кредит или иной заем В этом случае часть вклада направляется на погашение этого кредита, а клиент получает лишь остаток своего депозита, если он есть.

Райффайзенбанк участвует в программе страхования вкладов, поэтому размещенные в нем средства застрахованы и защищаются государством. Райффайзенбанк предлагает услуги открытия вкладов, инвестиционных счетов и депозитов с гибкими процентными ставками, ежемесячной капитализацией и возможностью дистанционного управления счетом через чат или приложение