Сфо что такое в финансах

Сфо что такое в финансах

Статья 15.1. Специализированное общество

1. Специализированными обществами являются специализированное финансовое общество и специализированное общество проектного финансирования.

(в ред. Федерального закона от 18.04.2018 N 75-ФЗ)

(см. текст в предыдущей редакции)

Целями и предметом деятельности специализированного общества проектного финансирования являются финансирование долгосрочного (на срок не менее трех лет) инвестиционного проекта путем приобретения денежных требований по обязательствам, которые возникнут в связи с реализацией имущества, созданного в результате осуществления такого проекта, с оказанием услуг, производством товаров и (или) выполнением работ при использовании имущества, созданного в результате осуществления такого проекта, а также путем приобретения иного имущества, необходимого для осуществления или связанного с осуществлением такого проекта, и осуществление эмиссии облигаций, обеспеченных залогом денежных требований и иного имущества.

Уставом специализированного общества могут быть установлены дополнительные ограничения предмета и (или) видов деятельности, которые может осуществлять специализированное общество.

Специализированное общество проектного финансирования, 100 процентов акций (долей участия в уставном капитале) которого принадлежит Российской Федерации или государственной корпорации развития «ВЭБ.РФ» либо единому институту развития в жилищной сфере, определенному в Федеральном законе от 13 июля 2015 года N 225-ФЗ «О содействии развитию и повышению эффективности управления в жилищной сфере и о внесении изменений в отдельные законодательные акты Российской Федерации», вправе финансировать долгосрочные инвестиционные проекты путем предоставления займов, в том числе приобретения размещаемых облигаций, и (или) приобретения денежных требований по договорам займа и кредитным договорам с условием целевого использования предоставленных денежных средств, если целью использования суммы займа (кредита), в том числе облигационного займа, является осуществление таких инвестиционных проектов, а также вправе осуществлять эмиссию облигаций, обеспеченных залогом денежных требований по указанным договорам займа и кредитным договорам и залогом указанных облигаций.

(абзац введен Федеральным законом от 31.12.2017 N 486-ФЗ; в ред. Федеральных законов от 28.11.2018 N 452-ФЗ, от 31.07.2020 N 306-ФЗ)

(см. текст в предыдущей редакции)

4. Специализированное общество может иметь гражданские права и нести гражданские обязанности, соответствующие целям и предмету его деятельности, в том числе распоряжаться приобретенными денежными требованиями и иным имуществом, привлекать кредиты (займы) с учетом ограничений, установленных настоящим Федеральным законом и уставом специализированного общества, страховать риск ответственности за неисполнение обязательств по облигациям специализированного общества и (или) риск убытков, связанных с неисполнением обязательств по приобретаемым специализированным обществом денежным требованиям, совершать иные сделки, направленные на повышение, поддержание кредитоспособности специализированного общества либо уменьшение рисков его финансовых потерь, нести обязанности перед третьими лицами, связанные с осуществлением эмиссии облигаций и исполнением обязательств по облигациям специализированного общества, а также с обеспечением деятельности специализированного общества.

(в ред. Федерального закона от 18.04.2018 N 75-ФЗ)

(см. текст в предыдущей редакции)

Специализированное общество не вправе привлекать средства в форме займов от физических лиц, за исключением займов, привлекаемых посредством приобретения физическими лицами облигаций специализированного общества.

6. Исполнение обязательств по облигациям специализированного общества помимо залога денежных требований может обеспечиваться дополнительно залогом иного имущества, принадлежащего этому специализированному обществу и (или) третьим лицам, а также иными способами, предусмотренными настоящим Федеральным законом.

7. Специализированное финансовое общество не вправе размещать облигации, обеспеченные залогом денежных требований, если такие денежные требования обременены залогом или иными правами третьих лиц, за исключением требований владельцев облигаций других выпусков того же эмитента и требований кредиторов по договорам эмитента, если указание на обеспечение таких требований содержится в решении о выпуске облигаций специализированного финансового общества.

(в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

(см. текст в предыдущей редакции)

9. Положения Федерального закона от 26 декабря 1995 года N 208-ФЗ «Об акционерных обществах» и Федерального закона от 8 февраля 1998 года N 14-ФЗ «Об обществах с ограниченной ответственностью» распространяются на специализированные общества с учетом особенностей, установленных настоящим Федеральным законом.

(см. текст в предыдущей редакции)

11. Специализированное общество проектного финансирования вправе выступать участником синдиката кредиторов в соответствии с Федеральным законом «О синдицированном кредите (займе) и внесении изменений в отдельные законодательные акты Российской Федерации».

(п. 11 введен Федеральным законом от 31.12.2017 N 486-ФЗ)

Что такое SPV

Почему корпорации и банки размещают свои бумаги через SPV, какие риски несет инвестор, давая в долг SPV, и на что обращать внимание, покупая облигации компаний специального назначения.

Автор: Антонина Тер-Аствацатурова

Газпром, Транснефть, СУЭК, ХКФ Банк, X5 Retail Group — крупнейшие заемщики на облигационном рынке. Но они, как и многие другие, не всегда сами непосредственно выступают эмитентами облигаций, а гораздо чаще создают для этого специальные структуры.

В мировой практике их принято называть SPV (special purpose vehicle) — компании специального назначения. Разбираемся вместе с юристами, почему корпорации и банки размещают свои бумаги через SPV, какие риски несет инвестор, давая в долг SPV, и на что важно обращать внимание, покупая облигации компаний специального назначения.

© При использовании материалов сайта и цитировании — ссылка с URL-адресом обязательна

Что такое компания

специального назначения?

SPV (special purpose vehicle) — компания специального назначения, которая создается под конкретную сделку и для решения определенных задач.

На финансовом рынке SPV чаще всего выступают в роли заемщика и используются для привлечения финансирования с помощью выпуска классических локальных облигаций, еврооблигаций (LPN) и в сделках секьюритизации (выпуска ценных бумаг, обеспеченных различными классами активов, например, ипотечными кредитами, автокредитами, кредитами МСП, лизинговыми активами, коммерческой недвижимостью и так далее).

«SPV — это термин, перекочевавший в российскую рыночную практику из методологий международных рейтинговых агентств, — объясняет Михаил Малиновский, партнер Legal Capital Partners.

— У рейтинговых агентств есть некий базовый подход: если компания получает не корпоративный рейтинг, а рейтинг, связанный с финансовым активом, который лежит в основе выпуска облигаций, то эмитент такого выпуска должен удовлетворять определенным критериям.

Их все можно свести к нескольким базовым условиям. SPV, которая выпускает облигации, должна быть отделена юридически от оригинатора сделки (первичного кредитора), который является ее инициатором. То есть она должна быть независимой.

Компания должна отвечать требованиям налоговой нейтральности. То есть при исполнении этой сделки у нее не возникает существенных налоговых издержек. И наконец, компания специального назначения должна быть ограничена в видах деятельности, которыми она вправе заниматься».

Типы SPV в России

Российские компании традиционно применяют несколько типов SPV в своей практике.Выбор типа компании специального назначения зависит от целей заемщика и разновидности выпускаемого финансового инструмента.

SPV для выпуска евроооблигаций

Российские эмитенты традиционно используют компании специального назначения для привлечения капитала на зарубежных рынках с помощью еврооблигаций.

По словам Михаила Малиновского, в случае с евробондовыми сделками создание SPV для российских эмитентов — это вынужденная мера, так как российское законодательство запрещает российским компаниям напрямую размещать облигации за рубежом.

Для того чтобы выпустить валютные облигации они должны учредить компанию спецназначения в зарубежной юрисдикции. В этом случае SPV эмитирует облигации под гарантию материнской компании.

Эмитированные специальной компанией облигации проходят процедуру листинга на зарубежной площадке, а полученные в ходе размещения средства SPV может передавать материнской компании через договор займа.

Впоследствии материнская компания возвращает «дочке» заем, и эти средства направляются на обслуживание долговых обязательств, то есть выплаты инвесторам.

Обычно SPV-эмитент создается в стране с льготным налогообложением доходов от ценных бумаг. Кроме того, такая зарубежная юрисдикция обычно имеет соглашение об избежании двойного налогообложения с Россией.

Вот такие данные, например, содержатся на сайте Cbonds в карточке выпуска еврооблигаций Газпрома, который в середине ноября разместил за рубежом выпуск евробондов на 1 млрд евро.

Ипотечный агент

Это специализированная компания, которая создается для приобретения требований по кредитам (займам), обеспеченным ипотекой, и закладных, а также для выпуска облигаций с ипотечным покрытием по Закону об ипотечных ценных бумагах.

Создание ипотечного агента — обязательное условие выпуска ипотечных облигаций в России.

Банки выпускают ипотечные облигации, чтобы финансировать выдачу новых ипотечных кредитов для своих заемщиков. В упрощенном виде структура сделки по выпуску ипотечных облигаций выглядит следующим образом: банк выдает ипотечные кредиты, накапливает пул кредитов и продает этот портфель кредитов специально созданному ипотечному агенту.

Ипотечный агент выпускает облигации, обеспеченные этим портфелем кредитов, на сумму, равную размеру портфеля кредитов. Облигации продаются инвесторам и банк возвращает свои деньги, которые использует для финансирования новой ипотеки.

Процентные платежи по ипотечным облигациям инвесторам выплачиваются из будущих платежей по кредитам, которые вносят в банк ипотечные заемщики.

Одним из крупнейших эмитентов ипотечных облигаций на рынке является ДОМ.РФ (ранее — АИЖК). 10 декабря ООО «ДОМ.РФ Ипотечный агент» планирует открыть книгу заявок по выпуску жилищных ипотечных облигаций на 74,3 млрд руб.

Выпуск предусматривает размещение ипотечных бумаг, обеспеченных пулами ипотечных кредитов, выданных группой ВТБ, и поручительством ДОМ.РФ. На схеме ниже показана структура сделки ипотечной секьюритизации на примере выпуска ипотечного агента «ДОМ.РФ».

Специализированное финансовое общество (СФО)

В 2014 году в российском законодательстве появилось понятие специализированного финансового общества (СФО).

Это российский аналог SPV, благодаря которому у российских участников рынка появилась возможность проводить сделки классической секьюритизации с разными типами активов (автокредитами, кредитами МСП, лизингом) по российскому праву.

«Фактически СФО — это компания, которая выполняет очень ограниченный набор функций, — объясняет Михаил Малиновский.

— У нее нет ни штата, ни директора, ее правоспособность автоматически ограничена уставом и законом и любые сделки, которые выходят за периметр ее правоспособности, признаются недействительными.

При этом управление СФО осуществляется через независимых провайдеров — специальные аутсорсинговые управляющие компании, такие как TMF Group, например.

Такая юридическая обособленность СФО позволяет рейтинговым агентствам и инвесторам оценивать кредитное качество облигаций отдельно от кредитоспособности оригинатора — инициатора сделки».

Дочерние структуры

Когда речь идет не о секьюритизации, а о классических облигациях, крупные компании часто размещают свои выпуски на рынке не напрямую, а через специально созданные дочерние структуры.

При этом материнская компания в такой структуре обычно выступает поручителем по облигациям своей «дочки» или предоставляет обеспечение по выпуску (например, в форме обязательства выкупить по оферте облигации у инвесторов в определенную дату).

Материнская компания фактически является реальным заемщиком, так как средства, привлеченные в ходе размещения облигаций, передаются ей по договору займа, уточняет Михаил Малиновский.

Выпуск облигаций на SPV-эмитентов — распространенная практика среди банков. Размещение облигаций на SPV позволяет им снизить нагрузку на капитал и таким образом смягчить для себя требования к начислению резервов.

Почему эмитенты размещают

облигации на SPV?

По словам партнера Legal Capital Partners Михаила Малиновского, выпуская облигации на SPV, заемщики, как правило, преследуют несколько целей:

Очень часто облигации выпускаются крупными заемщиками через дочерние общества с целью избежать раскрытия информации по материнской компании.

Когда эмитентом значится дочерняя структура, это означает, что материнская компания группы в проспекте облигаций не раскрывается, а чаще всего выступает формально лишь поручителем по займу.

Эмитенты облигаций в России обязаны публиковать отчетность по МСФО. Однако многие крупные компании не готовы нести издержки по выпуску МСФО на материнскую структуру группы.

Поэтому облигации выпускаются на специально созданную компанию, у которой нет дочерних обществ, а значит издержки на подготовку МСФО отчетности существенно ниже.

Как минимизировать риски покупки облигаций SPV-компании?

Выпуск облигаций на SPV-эмитентов — распространенная во всем мире практика. Однако для инвесторов такая структура размещения связана с дополнительными рисками.

Есть два ключевых правила, которые позволяют потенциальным покупателям облигаций существенно минимизировать для себя риски инвестиций в такие инструменты.

Если рейтинг у бумаги или эмитента отсутствует, нужно внимательно вчитываться в условия поручительства/оферты по выпуску, чтобы понять, чем обеспечены риски, которые приобретают владельцы облигаций, давая в долг эмитенту.

Если по выпуску дочерней структуры предусмотрено поручительство или оферта материнской компании группы, то это обеспечивает определенные гарантии для инвесторов и существенно минимизирует риски.

Если же материнская компания выпускает облигации на «дочку» и при этом не предоставляет поручительство (обеспечение по выпуску в виде оферты), в этом случае у инвестора возникают дополнительные риски, так как в случае дефолта эмитента очень сложно будет добраться до финального актива.

Самое важное!

✔ SPV — это компании специального назначения. Термин пришел в российскую рыночную практику из-за рубежа. На финансовом рынке SPV используются для выпуска облигаций.

✔ В России применяется несколько типов SPV. Для выпуска еврооблигаций заемщики должны по закону создавать специальные компании в зарубежных юрисдикциях. Выпуск ипотечных облигаций происходит через создание ипотечного агента.

Сделки по секьюритизации в российском праве структурируются с помощью создания специализированных финансовых обществ. Кроме того, крупные корпорации и банки часто создают дочерние структуры (SPV-эмитентов) для выпуска классических облигаций на внутреннем рынке.

✔ Компании чаще всего прибегают к выпуску облигаций через SPV, чтобы снизить операционную нагрузку, ограничить объем раскрываемой информации по группе и сократить издержки по выпуску долговых обязательств.

✔ Чтобы минимизировать риски инвестиций в облигации, выпущенные через SPV, нужно обращать внимание на наличие рейтинга у SPV-эмитента и выпуска облигаций, а также внимательно анализировать структура поручительства (обеспечения) по сделке.

Wiki-Словарь

Доходчивый словарь терминов и определений облигационного рынка. Справочная база для российских инвесторов, вкладчиков и рантье

Скачайте приложение Yango

Инвестируйте в облигации и получайте стабильный рентный доход

Экспресс-курс: готовимся к тесту брокера

Доходность облигаций: простыми словами

Закрытый паевый инвестиционный фонд: как сдать тест?

ООО «СФО ВТБ РКС-1»: что это такое простыми словами?

Многие уже наслышаны о новом проекте по размещению денежных средств в облигации, проводимым банком ВТБ. Но что такое ООО «СФО ВТБ РКС-1»? давайте разберемся, что это за компания и как она связана с рынком ценных бумаг.

Что означает ООО «СФО ВТБ РКС-1»

Аббревиатура ООО «СФО ВТБ РКС-1» расшифровывается как ООО «СПЕЦИАЛИЗИРОВАННОЕ ФИНАНСОВОЕ ОБЩЕСТВО ВТБ РКС-1». Данная компания зарегистрирована по юридическому адресу: 119435, г. Москва, пер. Большой Саввинский, 10.

Специфика организации заключается в эмиссионной деятельности, то есть управляет ценными бумагами. Иными словами, компания предоставляет потребительские кредиты с залоговым обеспечением, что составляет 35 млрд. рублей.

Для ВТБ это новая сделка в отношении секьюритизации потребительских кредитов согласно действующего законодательства страны. Простыми словами можно подчеркнуть, что банк размещает выпуск ценных бумаг среди инвесторов, а уже на основании заявок, которые будут приниматься до 20 сентября 2021 года, будут предоставлены кредиты по облигациям.

Один купон такой облигации может составить 8% годовых. Многие участники данного проекта могут получить облигации с помощью индивидуального счета, позволяя им впоследствии оформить налоговые вычеты в ФНС. ВТБ впервые проводит такой проект, предлагая инвесторам различные облигации, которые обеспечены портфелем потребительских кредитов.

На рынке российских ценных бумаг облигации – это эффективный финансовый инструмент для инвесторов, желающих рисковать и способных получить высокий доход.

Это наилучшая альтернатива для многих бизнесменов для инвестирования и гарантирования стабильного дохода.

Заключение

Таким образом, новый проект может привлечь как российских, так и западных инвесторов участников рынка ценных бумаг. Причем многие инвесторы страны готовы рисковать для получения высоких доходов в сделках, размещенных секьюритизации ипотечных и других активов.

Банк оказывает действительную помощь участникам рынка ценных бумаг в развитии потребительского кредитования с предложением воспользоваться выгодным продуктом – инвестировать в облигации по привлекательным ценам.

В дальнейшем время покажет все плюсы и минусы данного проекта по размещению первого управления за последнее время секьюритизацией потребительских кредитов, и какие доходы смогут получить инвесторы, вложив свои денежные средства в облигации.

СФО ИнвестКредитФинанс что это такое? Как его закрыть?

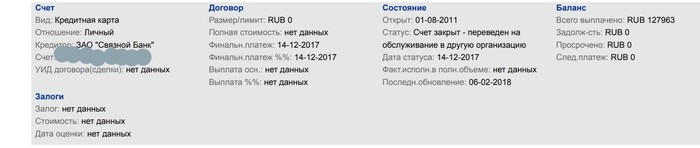

Ребята нужна помощь знающих людей или кто уже сталкивался с такой проблемой. Был у меня как то давно кредит а точнее кредитная карта Связного банка, но его закрыли и платежи я соответственно не вносила по нему, и у меня остался долг в размере 5-6 тысяч в этом банке. Много лет ничего о нем не знала, т.к. думала нет банка нет долга. Но оказывается что долг то увеличился и теперь я должна совсем другой компании уже в большем размере, готова оплатить ту сумму которая оставалась. Куда обратиться и как сделать все это правильно? Нужно это для того чтобы убрать из бюро кредитных историй задолженность. Прикладываю скрины из БКИ. Нужна ваша помощь чтобы разобраться, как дальше действовать и куда обращаться, задолженность уже более 4 лет не оплачивала.

Срок давности по кредитной карте 3 года с того момента как кредитор должен был узнать о том что его право нарушено. Чаще всего его (сид) исчисляют с момента последнего платежа.

Кроме того, передача долга новому кредитору не прерывает и не обнуляет срок давности.

Срок исковой давности по ст.196 не подходит?

Можно еще глаза закрыть. Не видишь ничего и проблемы нет. А по существу-походу платить

«Нет банка — нет долга». Ну ты, мать, даёшь.

Как узнать, в каком МФО на тебя взяли кредит?

Я очень бдительна в отношении кредитов, поэтому каждые полгода исправно запрашиваю отчеты во всех БКИ. Сегодня в очередной раз повторила сию процедуру. Итог: во всех отчетах все красиво, кроме отчета Эквифакса, где в числе закрытых договоров числится некий договор МФО, оформленный летом этого года.

1. Никогда в жизни не обращалась в МФО (тем более за копеечной суммой в 3000 рублей, как указано в отчете).

2. В отчете написано тупо «МФО» без какого-либо названия и есть ID договора.

Собственно в этом и вопрос, как узнать, в каком МФО был оформлен долг, если в отчете нет никаких зацепок об организации? Примечательно, что в отчетах других БКИ этого долга нет.

Пока что я написала сообщение в обратной форме на сайте Эквифакса, но сильно сомневаюсь, что они захотят мне чем-то помочь. Поиск в интернете по номеру договора ничего не дал. Если кто-то знает как по номеру договора выяснить, в каком МФО он был оформлен, пожалуйста, отзовитесь.

Задолженность перед банком

Лига юристов, прошу помощи со звонками по чужому кредиту

Что можно сделать законными способами, кроме замены номера телефона? Никогда в жизни не брала кредитов и не знаю, что теперь делать. Изучила разные сайты, в т.ч Пикабушку, в основном у народа более отмороженые коллекторы, у меня пока вроде все почти по закону. Не хочется пускать на самотек.

Буду очень благодарна за любой совет.

Если есть займ, который ты не брал и как добиваться правды

Еще в июне 2020 года я обнаружил у себя в БКИ оформленный займ в МФО, который я не брал и история о том, как уже целый год веду борьбу с мошенничеством, жертвой которого я стал.

Если вы попали в такую ситуацию:

1. Обязательно начать с полиции/прокуратуры/ФСБ

2. Писать во все инстанции. Обязательно Роскомнадзор, Роспотребнадзор, Саморегулируемая организация «Микрофинансирование и Развитие», президенту и куда только можно.

3. Общаться с МКК и если они не хотят решать вопрос миром, то уже суд. Но до суда лучше уже обратиться минимум в полицию.

Я также добавлю. У меня была испорченна идеальная КИ, никогда никаких просрочек и тем более займов в МФО.