может ли другой человек заплатить за меня налоги

Налоги можно платить за кого угодно. Платежи больше не потеряются

Что стряслось?

Уже сейчас любые налоги можно платить не только за себя, но и за других. А с 1 января за других можно будет платить не только налоги, но и взносы. Теперь любой человек со своего счета может заплатить налоги за кого угодно. ФНС распознает и правильно зачислит эти суммы.

Транспортный 💳 за папу, транспортный 💳 за маму

А раньше нельзя было платить за других?

До вступления в силу поправок в статью 45 НК платить налоги разрешалось только за себя. По этому поводу есть письмо Минфина РФ от 14.02.2013 N 03-02-08/6.

Если платеж поступал с чужого счета, он зачислялся на счет для неопознанных перечислений. Налоговая могла его не засчитать. Потом начислялись штрафы и пени, приходили требования, и недоимка списывалась повторно.

Исключением были только платежи за несовершеннолетних детей, если на них оформлено имущество — например, есть доля в квартире.

Раньше по закону вы не могли заплатить транспортный налог со своей карты, если квитанция была выписана на жену. Нельзя было заплатить налог за ООО, где вы директор и единственный учредитель, даже если на счете фирмы денег нет, а у вас на карте есть.

Что конкретно изменилось?

С 1 января любые налоги и страховые взносы можно платить за других лиц. Это касается не только граждан, но и организаций. Теперь вы можете заплатить налог на имущество со своей карты за родителей. Директор может заплатить НДС за фирму со своего личного счета. Один ИП может перечислить налог по УСН за другого. Получать разрешение на перевод за других лиц не нужно.

Если вы заплатите налог за третье лицо, а потом захотите его вернуть, то не сможете этого сделать. Налоговая вернет переплату тому, у кого она числится на лицевом счете. Чтобы заплатить чужие налоги, укажите в платежном поручении, за кого они перечисляются. Сейчас это можно сделать в назначении платежа. В следующем году появятся уточнения в правилах заполнения документов.

Что мне с этим делать?

Если ваше имущество оформлено на родственников, оплачивайте налоги по их квитанциям со своей карты.

Если у вас есть ООО, но на счете нет денег или он заблокирован, платите любые налоги с личного счета.

Если у вас на счете нет денег, чтобы заплатить за себя страховые взносы как ИП, это можно будет сделать с 1 января с карты жены или мамы.

Если кто-то заплатил налоги за вас, сохраните платежные документы. ФНС обещает правильное зачисление платежей, но лучше подстраховаться.

Можно ли и как заплатить налог за другого налогоплательщика?

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург. В данный момент занимается юридической практикой.

До ноября 2016-го года платить налоги было куда менее удобно, чем в нынешнем 2021 году. Раньше переводить деньги в инспекцию, за некоторыми исключениями, можно было только за себя самого. Однако, теперь перечислять деньги можно за любое лицо, даже юридическое: процедура возможна на ресурсе Госуслуги, Сбербанк Онлайн или на официальном сайте ФНС. Правда, нужно учитывать, что при оплате через интернет-банк нужно знать номер квитанции, а через сайт www.nalog.ru — код инспекции, ФИО и ИНН налогоплательщика.

Возможна ли оплата налогов за другого человека?

До 2016 года вопрос, можно ли заплатить налоги за другого человека со своей карты, однозначно получил бы ответ — нет, это невозможно. Это и неудивительно: дебетовая карта привязывается к определенному физическому лицу, а потому при оплате чего-либо банковской картой и банк, и получатель будет знать, кто именно оплатил налог. При возникновении расхождений между отправителем и тем человеком, за кого оплачивается налог, у ФНС возникли бы вопросы.

Однако, так было раньше. 30 ноября 2016-го года в НК РФ был внесен ряд поправок, которые установили: теперь важен сам факт оплаты, и не имеет значения, кто именно отправил деньги в счет налога. Таким образом, вы можете совершенно спокойно, ничего не боясь, перечислять денежные средства в ФНС за своего близкого человека, друга или вообще незнакомого человека, если вам так нужно.

Итак, можно ли оплачивать налоги с чужой банковской карты? Да, можно, но с учетом одного важного нюанса. А именно — оплата налогов за чужого человека требует наличия квитанции. Без этого документа просто не удастся перечислить деньги куда нужно: в ФНС практически вся отчетность и распределение средств производятся в соответствии с номерами квитанций. Поэтому наличие этого документа практически обязательно.

Есть ли разница, какой именно налог оплачивается?

В контексте этого вопроса чаще всего интересуются, можно ли оплатить транспортный налог за другого человека. Однако, бывает и так, что заплатить за другого человека нужно иные виды налогов.

В таком случае нужно учитывать, что вид налога не имеет значения — вы можете перечислить в ФНС деньги за другого человека в независимости от типа налога. Это может быть имущественный, транспортный или любой другой налог, включая даже страховые взносы.

Однако, имеются исключения. Гражданин обязан самостоятельно внести деньги в счет своего обязательного пенсионного и медицинского страхования, а также страхования на случай выхода в декрет или временной потери трудоспособности. Другими словами, чужой человек не сможет за вас перечислить деньги в счет перечисленных выше полисов.

Инструкция по оплате налог за другого налогоплательщика

Сделать это можно несколькими путями: через сайт Госуслуги, через Сбербанк Онлайн, а также при посредничестве сайта ФНС (www.nalog.ru). Наименее удобной из перечисленных платформ является сайт Госуслуги, поэтому часто с ним связан вопрос, как оплатить налог за другого человека через эту площадку. По этой же причине мы рассмотрим этот способ первым.

Оплата через Госуслуги

Она имеет одно неоспоримое преимущество: вам при проведении такого платежа не понадобится квитанция. Поэтому в ряде случаев оплата через государственную платформу предпочтительнее всего.

Налогоплательщику необходимо создать свой аккаунт на сайте https://www.gosuslugi.ru, под налогоплательщиком мы имеем в виду человека, который непосредственно должен ФНС. Для прохождения регистрации нужно ввести достоверные сведения о себе, паспортные, личные, а также контактные данные. Затем на указанный вами номер телефона придет смс-сообщение с проверочным кодом — введите его в соответствующее поле для подтверждения процедуры.

Далее налогоплательщик должен пройти по ссылке «Налоги». Среди доступных функций нужно найти окно с налогом, по которому вы должны произвести оплату — например, это может быть транспортный налог. Здесь вы сможете не только оплатить налог, но и отследить имеющуюся у вас на данный момент задолженность.

Нажмите на кнопку «Оплатить». Сайт предложит вам несколько способов перечислить деньги: выбирайте «Оплату банковской картой». Наконец, главное — не имеет значения, кому принадлежит банковская карта. Она может принадлежать вашему другу, родственнику или супругу(-е) — нужно лишь правильно подтвердить транзакцию.

Как правило, для этого требуется личное присутствие держателя карты или по крайней мере его телефон — именно на него приходят смс с проверочным кодом от банка. Готово, в течение суток задолженность исчезнет из базы.

Через Сбербанк Онлайн

Для перевода понадобится не только аккаунт в интернет-банкинге Сбербанка, но и квитанция из налоговой. К сожалению, без этого документа перечислить деньги в ФНС за чужого человека со своего расчетного счета невозможно.

Через сайт ФНС

Для перевода таким образом не понадобится номер квитанции, но будут нужны ФИО налогоплательщика и его ИНН.

А можно ли оплатить налоги за чужое юридическое лицо?

Никаких ограничений на этот счет не было введено. Вы можете переводить деньги в счет чужой организации или своей компании, где учредителем числится другое лицо. Более того, налоги физического лица также можно оплачивать деньгами с расчетных счетов юридических лиц.

Также нужно учитывать, что подобная материальная поддержка, если ее можно так назвать, юридически не является доходом налогоплательщика. Следовательно, с этих денег он не должен платить 13% в качестве НДФЛ.

Заключение

Итак, мы выяснили в настоящей статье, что оплата налога за другое физическое или даже юридическое лицо более чем возможно. Такое послабление в налоговой сфере было введено относительно недавно, 30 ноября 2016-го года.

Оплата налогового сбора за чужое физическое или юридическое лицо может производиться через сайт Госуслуги, Сбербанк Онлайн или сайт ФНС. При этом нужно учитывать, что при оплате через Сбербанк Онлайн потребуется УИН (номер налоговой квитанции), а при оплате через сайт ФНС — реквизиты инспекции налогоплательщика, а также ФИО и ИНН его самого.

ФНС выпустила памятку для самозанятых: оплата на чужую карту, работа с постоянным заказчиком, уплата налога через партнеров

Специалисты ФНС выпустили небольшой сборник вопросов и ответов по теме применения спецрежима для самозанятых. Разъяснения приведены в недавно опубликованном письме ведомства от 01.04.21 № АБ-4-20/4336@.

Можно ли получать оплату на банковскую карту другого лица?

В статье 309 Гражданского кодекса, в частности, сказано, что обязательства должны исполняться надлежащим образом в соответствии с условиями обязательства (т.е. в соответствии с договором) и требованиями закона. Закон от 27.11.18 № 422-ФЗ (далее — Закон № 422-ФЗ), который регулирует порядок уплаты налога на профессиональный доход, не содержит запрета на перечисление выручки на банковскую карту иного лица. Соответственно, оплата за реализованные самозанятым товары (работы, услуги) на счет третьего лица возможна в том случае, если это предусмотрено договором между покупателем и самозанятым.

Можно ли сотрудничать с одним и тем же контрагентом на протяжении длительного времени?

В пункте 8 части 2 статьи 6 Закона № 422-ФЗ установлено, что при расчете НПД не учитывается выручка от оказания услуг по гражданско-правовому договору, если заказчиком является работодатель исполнителя, либо бывший работодатель, от которого самозанятый гражданин уволился менее двух лет назад. Поэтому физическое лицо вправе оказывать услуги одному заказчику на протяжении длительного времени, если отношения с этим заказчиком не имеют признаков трудовых отношений. О наличии трудовых отношений свидетельствует, например, работа по должности в соответствии со штатным расписанием и под управлением и контролем работодателя, подчинение правилам внутреннего трудового распорядка и др. (ст. 15 ТК РФ).

Как платить налог через электронную площадку или банк?

По общему правилу, сумму НПД вычисляют налоговики на основании данных о величине профессионального дохода самозанятого. Такие данные гражданин обязан сообщить в ИФНС через приложение «Мой налог». Если самозанятый не хочет собственноручно заносить данные о своей выручке в приложение «Мой налог», он может поручить это партнеру — банку или оператору электронной площадки.

В ФНС отмечают, что самозанятый вправе сотрудничать с несколькими такими партнерами. Однако уникальные права единовременно могут находиться только у одного партнера. Право на уплату налога является уникальным правом. А это значит, что уплату налога можно производить только через одного партнера, которому предоставлены уникальные права.

Кто и как может уплатить налоги за организацию и ИП

Читайте также

Оформление сотрудников по договорам ГПХ: преимущества и подводные камни

Как предотвратить блокировку онлайн-кассы

Патентная система налогообложения изменилась с 2021 года: плюсы и минусы

Как выбрать чат-бота для бизнеса

Какие налоги платит ИП на общей системе налогообложения

Индивидуальные предприниматели и юридические лица не всегда могут самостоятельно уплатить налоги, страховые взносы и сборы. Налоговый кодекс РФ допускает, что за них это могут сделать иные лица. Рассказываем, как правильно оформлять уплату налогов за индивидуального предпринимателя и организации, подтверждать совершение платежей, заполнять платежное поручение.

Из этой статьи вы узнаете:

Кто может уплачивать налоги за ИП и организации

Федеральный закон от 30.11.2016 № вносит дополнение в Налоговый кодекс РФ (п. 1 ст. 45), согласно которому заплатить налоги за налогоплательщика может иное лицо.

Это удобно, когда на расчетном счете ИП или юрлица недостаточно денег, они заблокированы налоговыми органами, бизнес требует срочного исполнения других денежных обязательств или у банка возникли проблемы с лицензией.

Новая норма налогового законодательства позволяет делегировать уплату обязательств перед бюджетом, если нет возможности или желания платить самостоятельно.

Кого налоговое законодательство называет «иными лицами»

Здесь и далее «иные лица» — «третьи лица».

Физическими лицами, уплачивающими налоги за ИП и организации, могут стать:

В этих случаях деньги перечисляют с лицевого счета физического лица в банке.

Другие предприниматели и юридические лица уплачивают налоги и страховые взносы за налогоплательщиков в качестве контрагентов. Они могут исполнять обязательства по внесению платежей в бюджет в счет предстоящей оплаты услуг или товаров, погашать дебиторскую задолженность. При этом налоги уплачивают с расчетного счета.

Обоснования для уплаты налогов третьими лицами

В Налоговом кодексе РФ нет требований по заключению договора с третьими лицами, которые вносят за налогоплательщиков платежи в бюджет. Для учета поступающих страховых и налоговых платежей не важны их гражданско-правовые основания (Письмо Федеральной налоговой службы от 26 сентября 2017 г. № ЗН-3-22/6394@).

При этом юридическим лицам нужно отражать в бухгалтерской отчетности движение средств на расчетных счетах. Без подтверждающих документов здесь не обойтись. Федеральная налоговая служба (далее — ФНС) рекомендует руководствоваться нормами гражданского законодательства (Письмо ФНС от 15 сентября 2017 г. № БС-4-21/18529@).

ИП и другие организации могут выступать иными лицами при уплате налогов, не будучи контрагентами. В этих случаях для определения сроков и порядка уплаты налогов заключают договор займа или поручения.

Такой способ внесения налоговых платежей не противоречит нормам гражданского законодательства. Региональное Управление Федерального казначейства не может отказать третьему лицу в исполнении обязательства, если оно было возложено на него должником (п. 1 ст. 313 ГК РФ).

По договору займа иное лицо передает деньги налогоплательщику, который обязуется вернуть их в том же объеме заимодавцу (п. 1 ст. 807 Гражданского кодекса РФ). В тексте документа уточняют:

На практике при уплате налогов, страховых взносов и сборов третьим лицом заключают договор беспроцентного займа. При этом сумма экономии на процентах считается доходом, и с нее нужно заплатить налог.

В договоре поручения, где ИП или организация — доверитель, а третье лицо — поверенный, важно предусмотреть:

У договора поручения нет унифицированной формы, но его положения должны соответствовать нормам главы 49 ГК РФ.

По Гражданскому кодексу РФ доверитель обязан уплатить поверенному вознаграждение, если договором поручения не предусмотрено иное (п. 1 ст. 972 ГК РФ). Но при уплате налогов третьим лицом в текст договора можно включить пункт о его безвозмездном характере и компенсации доверителем затрат поверенного на исполнение обязательств.

Налоговые органы внимательно относятся к исполнению безвозмездных договоров поручения и иногда признают их договорами дарения. Дарение между юрлицами и индивидуальными предпринимателями недопустимо.

Признание уплаты налогов по договору поручения между юридическими лицами или ИП дарением влечет за собой недействительность сделки. В этом случае действуют нормы ст. 166 — 168 Гражданского кодекса РФ. Признание сделки недействительной обязывает каждую сторону договора вернуть другой все полученное по этой сделке.

Беспроцентный займ влечет за собой проблемы: получателю придется заплатить НДФЛ с экономии на процентах по займу. Для налоговиков сам факт передачи чего-либо бесплатно — сигнал, что нужно «копать» глубже и тщательнее.

Но и обычный «процентный» займ в данном случае не сильно лучше. Ведь его нужно потом отдавать, да еще с процентами. А чем отдавать, если деньги ушли на уплату налога?

Таким образом, займ «зависнет», и здесь возможны следующие варианты:

То есть с займом в данном случае лучше вообще не связываться.

Безвозмездный договор поручения тоже не лучший вариант, ведь инспекторы очень внимательно анализируют все безвозмездные сделки. Чтобы не создавать себе проблем, лучше заключить такой договор, предусмотрев минимальную оплату.

— Дмитрий Федоров, более 15 лет стажа работы в области бухгалтерского учета и финансов

В отношениях с контрагентом можно ограничиться письмом-просьбой о внесении платежей в бюджет. В нем указывают назначение платежа и идентификаторы налогоплательщика. Письмо можно написать и физическому лицу.

Образец письма-просьбы к контрагенту об уплате налогов

Если в заключенном с контрагентом договоре прописан другой порядок оплаты товаров или услуг, стороны могут подписать дополнительное соглашение. В нем указывают, какую сумму в счет уплаты каких налогов контрагент вносит в бюджет, а не на расчетный счет или кассу ИП, организации. Подписанное обеими сторонами договора соглашение не требует составления письма-просьбы.

Порядок уплаты налогов иными лицами

Уплата налогов, страховых взносов и сборов третьим лицом не влечет для него ответственности перед налоговыми органами и бюджетом Российской Федерации. При этом на внесение платежей есть ограничения.

Что можно и нельзя

Иные лица могут уплачивать за индивидуального предпринимателя и организацию любые взносы, налоги, госпошлины, штрафы, которые администрирует ФНС РФ. Самостоятельно налогоплательщики вносят платежи тогда, когда на это есть прямое указание в законе. Например, обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний. Эти страховые взносы администрирует Фонд социального страхования РФ, поэтому налогоплательщик платит их самостоятельно. Указание на это есть в п. 3 ст. 2 Налогового кодекса РФ и п. 1.1 ст. 22 Федерального закона от 24 июля 1998 года № (ред. от 07.03.2018 года).

При уплате налогов, страховых взносов и сборов иными лицами есть и другие ограничения:

При уплате налогов иным лицом можно:

При внесении налоговых платежей за ИП и организации третьему лицу не нужно подтверждать происхождение денежных средств.

Отражение платежей от третьих лиц в бухгалтерском учете

Уплату налогов третьими лицами ИП и организации отражают в бухгалтерском учете проводками. Счета дебета и кредита зависят от обоснования платежей.

Проводка при наличии дебиторской задолженности контрагента

Проводка ООО «А» (налогоплательщик)

Проводки в бухгалтерском учете налогоплательщика

Проводка ООО «Б» (третье лицо)

Проводки в бухгалтерском учете контрагента

Проводка при уплате налогов третьим лицом по договору беспроцентного займа

Проводка ООО «А» (налогоплательщик)

Проводки в бухгалтерском учете налогоплательщика

Проводка ООО «Н» (третье лицо)

Проводки в бухгалтерском учете третьего лица

Беспроцентный займ не отражают по дебету счета 58.3, так как он не приносит доход. Движение денежных средств по договору займа не учитывают в составе доходов и расходов (п.п. 10 п. 1 ст. 251 НК РФ). Для фиксации в проводке долгосрочного займа (на срок более 12 месяцев) используют счет 67 «Расчеты по долгосрочным кредитам и займам» вместо 66.

Проводка при внесении собственных средств на расчетный счет

Проводки в бухгалтерском учете ООО «А»

Суммы налогов, которые за предпринимателя уплатило третье лицо, не считаются доходом. Они не отражаются в книге учета доходов и расходов (КУДиР) или книге доходов предпринимателя и не облагаются налогом на прибыль.

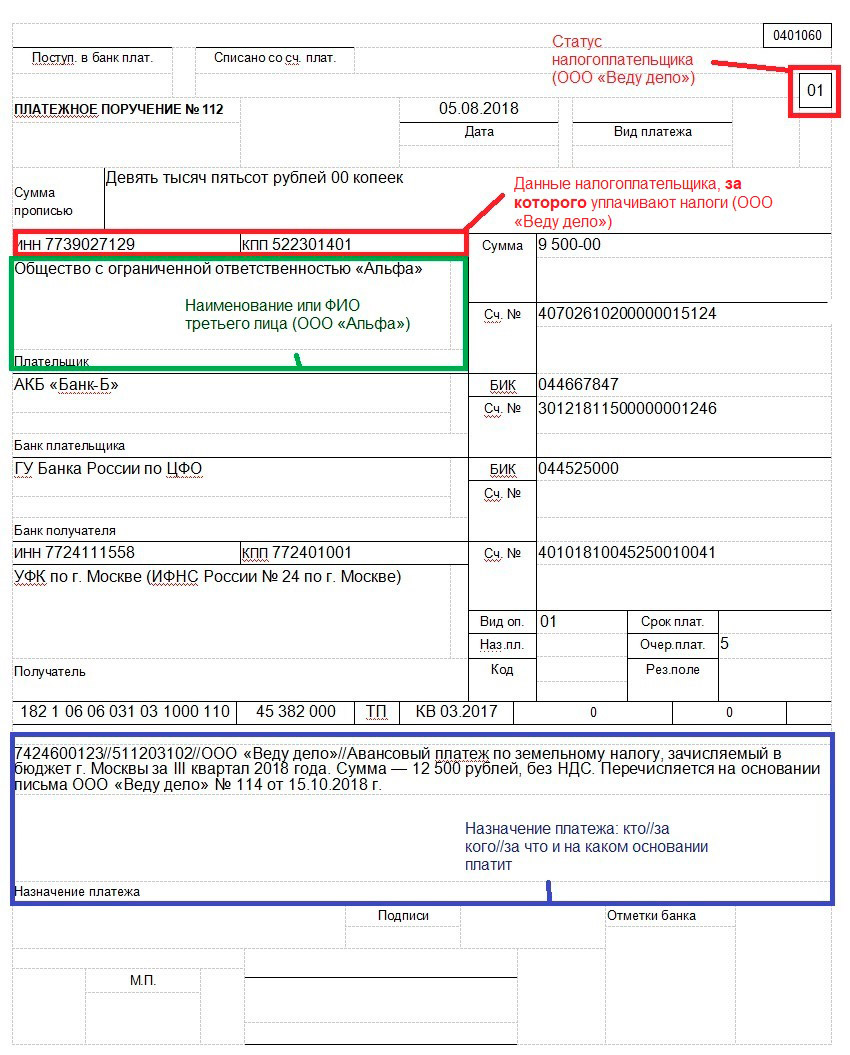

Оформление платежного поручения

При заполнении платежного поручения важно понимать, где должна быть информация о налогоплательщике, на которого законом возложена обязанность по внесению налоговых платежей в бюджет, и третьем лице, уплачивающем за него налоги.

Основные поля платежного поручения при уплате налогов третьим лицом

Статус налогоплательщика, за которого вносят платеж — указывают кодом из двух цифр (Приложение № 5 приказа Минфина России от 12.11.2013 № 107н). Когда третье лицо уплачивает налоги за индивидуального предпринимателя, использует код «09». При совершении платежа за организацию применяют код «01».

Данные налогоплательщика, за которого уплачивают налоги — указывают ИНН и КПП. У индивидуального предпринимателя нет КПП.

Наименование или ФИО третьего лица ;— данные зависят от того, кто выступает третьим лицом. Физическое лицо указывает ФИО, полное наименование организации, другой индивидуальный предприниматель — ФИО физического лица, зарегистрировавшего соответствующий статус, с пометкой «ИП» в скобках.

Назначение платежа — через разделяющий знак «//» указывают ИНН, КПП третьего лица (для физлиц — только ИНН), наименование налогоплательщика, какой налог уплачивают и обоснование платежа.

При неправильном указании третьим лицом номера счета Федерального казначейства и наименования банка-получателя сумма не перечисляется на соответствующий счет в бюджетную систему РФ. В этом случае обязанность по уплате налога считается неисполненной (пп.4 п. 4 ст. 45 НК РФ).

Если ошибка в платежном поручении не стала препятствием к перечислению средств, то только сам налогоплательщик может подать в налоговый орган заявление о ее допущении. К нему прикладывают документы, подтверждающие уплату налогов. Независимо от того, кто вносил налоговые и страховые платежи, копия платежного поручения должна быть направлена ИП или юрлицу.

До 30 ноября 2016 года индивидуальные предприниматели и юридические лица исполняли обязанности по уплате налогов, страховых взносов и сборов самостоятельно. Внесенные в Налоговый кодекс РФ изменения создали для ИП и организаций «подушку безопасности» в виде возможности переложить исполнение обязательств на иное лицо.

Для исполнения обязательства перед бюджетом, недопущения пропуска сроков по уплате налогов и отсутствия вопросов у налоговых органов грамотно оформляйте свои отношения. Письмо-поручение и договор займа — надлежащие обоснования внесенных платежей при налоговых проверках.

Для идентификации платежей в пользу налогоплательщика третьим лицом, важно правильно заполнить платежное поручение.

Отличная статья-инструкция для тех, у кого не всегда есть возможность уплатить налоги с расчетного счета. Законная возможность передать обязанность по уплате налога третьему лицу — прекрасный выход из положения. Используя этот способ, вы не допустите просрочки налоговых платежей, если у вас заблокирован счет в банке, имеется картотека № 2, нет денег на расчетном счете или вовсе нет расчетного счета.

На начальном этапе организации бизнеса часто не хватает денег. Поэтому предприниматели стараются обойтись без открытия банковских счетов. Экономят на расчетно-кассовом обслуживании обычно и те, кто не работает с юридическими лицами. Это способ для них.

Организуя оплату налогов третьими лицами, проследите за правильностью оформления сделки. Необходимо учесть все нюансы в заполнении платежного поручения. Если же по какой-то причине ваш платеж не зачислен, а повис в невыясненных платежах — подайте письмо об уточнении платежа. Такое заявление подает непосредственно налогоплательщик, в чьих интересах была осуществлена оплата.

— Елена Тарасова, юрист практики налогообложения и эффективного ведения бизнеса

© 1995–2021, ПАО БАНК «СИАБ». Базовая лицензия №3245 от 10.12.2019.

196 084, г. Санкт-Петербург, Черниговская ул.,

д.8, лит. А, пом. 1-Н

.jpg)

.jpg)