Структурная нота сбербанк что такое

Разбор Банки.ру: в чем секрет инвестиционных облигаций Сбербанка

33 Время прочтения: 8 минут

«Для тех, кто стремится к потенциально высокому доходу, но не готов рисковать». Под этим слоганом Сбербанк предлагает заработать на своих инвестиционных облигациях. Но действительно ли инвесторы ничем не рискуют?

Максимальная ставка, которую может получить сейчас клиент крупнейшего банка страны, открыв там вклад, составляет 5,5%. На этом фоне предложение Сбербанка купить его инвестиционные облигации (ИОС) и получить доходность до 10% годовых выглядит более чем соблазнительно. Тем более что, как уверяет реклама на фоне четырех комиков из «Квартета И», банк гарантирует возврат 100% вложенных денег. Номинал одной бумаги — 1 000 рублей. С внесенной суммы банк взимает комиссию — 0,31%.

Под названием «инвестиционные облигации» скрываются структурные продукты, которые выпускают многие российские банки и брокерские компании. Сбербанк является абсолютным лидером по объему и числу выпущенных в России структурных облигаций. По данным портала CBonds, на крупнейший банк страны приходится около половины из 262 выпусков структурных облигаций и нот. Немного отстает от него компания «БКС», выпустившая недавно структурные облигации с частичной защитой капитала по российскому праву.

Самое основное здесь в том, что доход не гарантирован. Так что если вы думаете, что, купив инвестиционную облигацию, будете регулярно получать купонные платежи из расчета 10% годовых, а в конце срока эмитент просто вернет тело долга, то вы заблуждаетесь. На самом деле клиент заключает с банком контракт (можно сказать, делает ставку) на определенное событие. А результат целиком зависит от поведения «базового актива», то есть набора акций или индекса, в который вкладывается часть средств владельца ИОС или ноты.

Сбербанк сейчас предлагает клиентам шесть таких инструментов. По некоторым из них доход выплачивается в конце срока, по другим — владелец может рассчитывать на регулярные купонные выплаты (при соблюдении определенных условий).

— ИОС InvestKIDS. В основе — акции американских компаний, производящих продукцию для детей (The Walt Disney Company, Johnson & Johnson, Kimberly-Clark, Nestle).

— ИОС на индекс IMOEX. Доход зависит от среднего значения индекса Московской биржи IMOEX за период с ноября 2019 по ноябрь 2022 года.

— ИОС на индекс SBERECCY. Доход зависит от финального значения американского индекса Economic Cycles Index.

— ИОС на «Авто». Базовым активом выступают акции автопроизводителей (BMW, Porsche Automobil, Daimler, Peugeot).

— ИОС на IT. Облигации с купонными выплатами, размер которых зависит от динамики акций высокотехнологических компаний: IBM, SAP, Oracle, Apple.

— ИОС EUROSTOXX. Доход зависит от поведения индекса европейского рынка EURO STOXX 50, причем выплачивается как приросте, так и снижении, но не более чем на 10%.

К сожалению, банк далеко не везде подробно прописал условия, при которых владелец облигаций получит доход. Например, владелец пятилетних ИОС на «Авто» не сможет получить выплату, если цена хотя бы одной из акций, входящих в портфель, упадет более чем на 10% от их стоимости на 2 декабря 2019 года. А вот какой должна быть динамика индекса Мосбиржи, чтобы владельцы трехлетних ИОС на индекс IMOEX получили в конце срока доход, и как коррелирует поведение индекса с величиной выплат — неизвестно. Согласно расчетам на сайте банка, вложив на три года в эти облигации 100 тыс. рублей, через три года можно заработать максимум около 32,3 тыс. рублей при годовой доходности 9,27%.

Облигации против ИОС: что лучше?

Если сравнить потенциальную доходность инвестиционных облигаций с обычными облигациями того же Сбербанка, то, на первый взгляд, владелец ИОС может заработать гораздо больше. Например, похожий по срокам выпуск облигаций Сбер12R с погашением в июле 2022 года торгуется на бирже с доходностью 6,73%. Даже с учетом реинвестированных купонов максимальный доход инвестора за три года составит около 22 тыс. рублей без учета комиссий брокеру.

С другой стороны, при «нейтральном сценарии», по расчетам Сбербанка, доход со 100 тыс. рублей, вложенных в ИОС на индекс Мосбиржи, будет всего 14,5 тыс. рублей, что означает доходность 4,17% годовых. Вклад или обычная облигация выглядят более привлекательно. При негативном развитии событий, то есть если индекс не вырастет, покупатель ИОС ничего не заработает. Ему даже не удастся компенсировать комиссию (300 рублей), которую возьмет с него банк за покупку облигаций.

На сайте Сбербанка предлагают максимизировать доход от ИОС, открыв индивидуальный инвестиционный счет (ИИС) и получив налоговый вычет. Однако ту же процедуру можно проделать и с обычными облигациями, как и с другими бумагами, торгующимися на нашей бирже.

Обычные облигации можно продать в любой момент на бирже, сохранив накопленную доходность (НКД). Для этого не придется обращаться в банк или к его маркетмейкеру, ведь по всем более-менее ликвидным выпускам корпоративных бумаг в день проходят десятки, а то и сотни сделок. То есть продать их можно без особых проблем, просто отправив поручение брокеру с терминала или мобильного приложения. В случае со структурными продуктами такой вариант может и не сработать, поскольку ликвидность у многих биржевых структурных нот и облигаций очень низкая. Например, по уже размещенным на бирже ИОС (на сайте банка они находятся в архиве) в день, как правило, проходит лишь несколько сделок, причем объемы торгов не превышают нескольких десятков тысяч рублей. Фактически эти инструменты неликвидны. В банке пояснили, что по запросу клиентов предоставляют котировки на покупку и продажу, причем готовы совершить сделку с любым объемом бумаг.

Почему компании и банки так активно предлагают купить структурные продукты, облигации или ноты?

Как правило, компания или банк, выпустивший ноту или облигацию, размещает часть средств в активы с низким риском (депозиты, ОФЗ), а оставшуюся часть в опционы и фьючерсы на определенный индекс или набор инструментов. Это называется «базовый актив». Как пояснили порталу Банки.ру в Сбербанке, говорить о том, что деньги конкретного держателя ИОС вкладываются в какие-то конкретные инструменты, не совсем корректно, управление происходит на портфельном уровне.

Если структурный продукт с гарантированной защитой капитала (как в случае со Сбербанком), то теоретически можно рассчитать, какую часть организатор займа в принципе использует для инвестиций. Например, при рыночной ставке 5% годовых примерно 85% от вложенной на три года клиентом суммы банк или компания могут положить на депозит или использовать в межбанковских операциях: через три года эти 85% как раз подрастут до уровня изначально вложенной инвестором суммы. А оставшимися деньгами трейдеры банка или брокера могут распоряжаться по своему усмотрению. Ведь в отличие от инвестора организаторы займа ничем не рискуют.

Инвестору, конечно, могут пообещать определенную доходность или даже гарантировать купон, однако при этом, сколько на самом деле на его инвестициях зарабатывает компания, выпустившая структурный продукт, останется неизвестным. Информацией о марже организаторы займов обычно с клиентами не делятся, но, по словам участников рынка, если речь идет о рискованных стратегиях (вложениях в акции, товары или индексы), маржа может достигать десятков процентов. Этот доход делится между самими организаторами и посредниками-дистрибьюторами. Поэтому для рядового инвестора с небольшим капиталом структурные облигации или ноты — уравнение со множеством неизвестных. А вот банк или брокер, выпустивший такие структурные продукты, решает сразу три задачи:

— гарантированно зарабатывает на комиссии;

— привлекает сравнительно дешевые деньги;

— получает дополнительную маржу, используя деньги клиента.

В чем польза от структурных нот простым инвесторам? Обучение Банки.ру

3 Время прочтения: 10 минут

Обогнать облигации по ставкам, да еще защититься от скачков цен — так заманивают инвесторов в структурные ноты. Кому они выгодны на самом деле?

По решению Банка России, сейчас ноты доступны «квалам», а неквалифицированный инвестор может купить только отдельный подвид структурных продуктов — облигации со структурным доходом (также могут быть в виде нот), и то только после тестирования. Предполагается, что покупатели должны хорошо понимать специфику таких продуктов.

Структурная нота

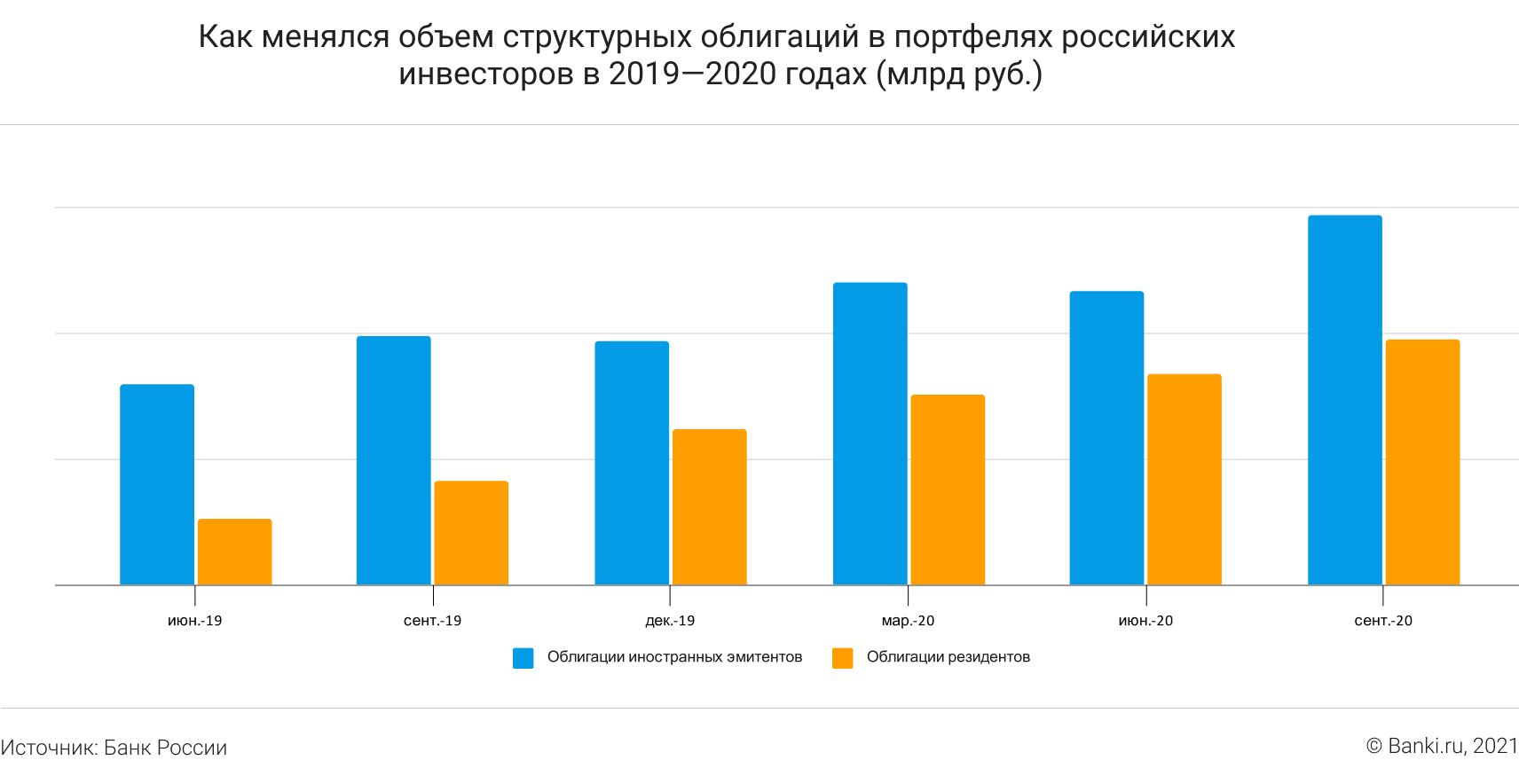

В России такие рыночные инструменты выпускают с 2000-х годов, но популярны у инвесторов они стали только в последние годы. Так, в конце января 2020 года, по данным «Эксперт РА», российские профучастники разместили на фондовом рынке 309 выпусков структурных продуктов, включая инструменты с защитой капитала, на общую сумму около 4,4 млрд долларов (в тот момент это было 280 млрд рублей).

В июле 2021 года «Финам» выпустил три ноты для квалифицированных инвесторов: «Лидеры Китая», «Медиаконгломераты», «Полупроводники».

Как работает нота?

В отличие от других структурных продуктов структурную ноту можно продать в любой момент, без обращения к ее эмитенту, поясняет независимый инвестсоветник Евгений Жуйков. Структурный продукт «существует только в виде договора между эмитентом и инвестором, где указаны все сценарии поведения базового актива и их влияние на прибыль или риски инвестора. В то время как структурная нота является ценной бумагой с ISIN (единый международный код идентификации ценной бумаги. — Прим. ред.) и CFI (международный дополнительный код, позволяющий выяснить характеристики бумаги. — Прим. ред.)», указывает эксперт.

Нота отчасти напоминает облигацию, она имеет конкретный срок жизни, номинальную стоимость и предусматривает возможность регулярных выплат (купонов).

Базовые активы в составе ноты не равны привычным акциям или облигациям. «Покупая ноту, вы вовсе не приобретаете все те замечательные акции и облигации, о которых читаете в брошюре. Вам принадлежит лишь обязательство банка-эмитента вернуть деньги при наступлении определенных обстоятельств», — напоминает основатель консалтинговой компании «Богатство» Владимир Верещак.

Если у ноты нет гарантированного купона (такие тоже бывают), то принцип выплат зависит от типа ноты. Для облигационных нот (иногда они называются «защитные ноты»), которые отслеживают долговые бумаги, выплата купонов связана с отсутствием кредитных событий по облигациям. То есть если эмитенты не допустили, например, дефолта, то выплаты стабильны. По таким продуктам доходность, как правило, низкая. В их основе — облигации крупных компаний, банков и т. д.

В нотах на акции (их также иногда называют барьерными) заранее установлен барьер (или порог) для купона.

Барьер

Например, в ноте «Лидеры Китая» у «Финама» барьер обозначен в 70%. Это значит, что в каждую расчетную дату инвестор может получить купон, размер которого также заранее определен, если все активы из корзины ноты находятся в пределах 70% от своих начальных значений. Если хотя бы один актив упал больше чем на 30%, то купон не выплачивается.

Проблема с привязкой выплаты купонов к динамике активов довольно очевидна. Предсказать, как будут изменяться котировки конкретной компании, практически невозможно, то есть рядовой инвестор не имеет возможности спрогнозировать свой доход. Скажем, в «Лидерах Китая» «Финама» есть Alibaba, стоимость акций которой снижается последний год, или Baidu (тикер BIDU), чьи котировки упали с 213 до 163 долларов за шесть месяцев, это чуть больше 30%. В моменте BIDU проваливалась и до 137 долларов.

В нотах на акции, как правило, работает так называемая условная защита — механизм, который предполагает, что если все базисные активы в конце срока находятся в барьере (пороге) для выплаты номинала, то инвестору возвращается 100% вложений. В противном случае фиксируется убыток, который рассчитывается исходя из просадки худшего актива. То есть если из, допустим, трех акций в корзине ноты одна в конце стоит 70% начальных значений, вторая — 60%, а третья — 40%, то расчет суммы к возврату будет делаться по той, которая стоит 40% исходной цены. Барьер для выплаты номинала может быть таким же, как купонный, а может отличаться, в каждом случае это зависит от параметров конкретной ноты. Здесь тоже проблематично предсказать, вернутся ли вам вложения в конце срока действия ноты.

Зачем структурные ноты инвесторам?

«Структурные ноты иностранных эмитентов типа Nomura, JP Morgan, Citigroup и прочих появились в районе 2007—2010 годов и уже активно предлагались в рамках премиального обслуживания в банках, особенно с иностранным участием, но только для квалинвесторов, — вспоминает Наталья Смирнова, независимый инвестиционный советник. — Постепенно российские профучастники научились их делать сами, а не использовать только иностранные ноты». Пик их популярности пришелся на расцвет биржевых структурных облигаций в 2019 году.

Причины популярности нот среди инвесторов.

Без навыков профессиональной оценки можно даже не заметить высоких комиссий, и результат будет куда хуже ожиданий, по словам Евгения Шильникова, независимого инвестиционного советника.

Риски вложений в структурные ноты

Риск потери капитала. Стоимость базисных активов постоянно меняется, и нет никаких гарантий, что она не уйдет в минус по сравнению с началом действия продукта. Для инвестора это означает, что он может потерять часть или весь капитал. Стоит обращать внимание и на возможность досрочного выхода из продукта, так как он может также привести к убыткам.

В линейке нот «Финама» подборка активов выглядит продуманной — это известные и крупные компании. В ноте «Медиаконгломераты» собраны, например, Disney, ViacomCBS и Netflix. Но даже при этом прогноз их изменения представляется сложной задачей для инвестора.

Риски эмитента. К рискам эмитента (то есть организации, выпустившей ноту) относятся кредитный риск и риск ликвидности. Как правило, ноты выпускают крупные и стабильные инвестбанки с высоким кредитным рейтингом от международных агентств. Но исключать возможность их дефолта никогда нельзя. Может и возникнуть загвоздка с продажей ноты — например, если она не прошла листинг на бирже и обращается только на внебиржевом рынке, то покупка и продажа могут занять время.

Здесь тоже обратимся к примеру с «Финамом». Можно попробовать проверить по коду ISIN или поискать информацию про эмитента в Интернете. Но тут вы столкнетесь с тем, что зарубежный эмитент не раскрывает информацию в формате, привычном российским инвесторам. Например, ничего внятного по ISIN «Лидеров Китая» найти не удается.

Дополнительную информацию по выпуску структурных нот в открытом доступе вы вряд ли найдете. В «Финаме» на запрос о дополнительной информации отправляют на страницу своего сайта, посвященную структурным нотам. Но без регистрации там скачать подробную презентацию вы не сможете.

Кроме того, ноту выпускает не всегда та же организация, которая вам ее продает. Так, финамовские ноты выпускает Marex Financial, часть международной финансовой группы Marex.

Пресс-служба «Финама» на запрос Банки.ру пояснила, что «Marex является эмитентом ноты» и готовит их по запросу «Финама»: «Финам» формирует наполнение ноты и ее параметры (барьеры, сроки, защиты и проч.), а Marex уже выпускает ее для нас».

«Если что-то пойдет не так, инвестор будет должен пойти к Marex Financial — эмитенту ноты, зарегистрированному в Великобритании. Именно с этой компанией связаны кредитные риски инвестора», — подчеркивает Шильников.

Риски неисполнения обязательств с Marex Financial низки. Компания, отвечающая за структурные продукты, входит в Marex Group, работает с 2005 года. Она среди лидеров на мировых товарных рынках, международное агентство S&P присвоило ей инвестиционный рейтинг «BBB», отмечает Наталья Смирнова. Активы Marex Financial составляют почти 2 млрд долларов. Еще один параметр — коэффициент достаточности, то есть доля средств компании, которую она вкладывает в развитие бизнеса наравне с заемными. Так вот этот коэффициент у эмитента структурных нот первого уровня — CET1 ratio 21,4% ( нормой по «Базелю» считается коэффициент не ниже 4,5%).

Риск переплатить. По структурным продуктам часто предусмотрены высокие как открытые, так и скрытые комиссии (расходы) для инвестора.

При покупке вы оплатите стоимость ноты. Кроме того, если учитывать внутреннюю структуру продукта, придется платить несколько раз: разработчикам продукта, банку или эмитенту, агенту, который купил ее у эмитента, а потом перепродал инвестору. И это помимо самой комиссии, которую брокер возьмет за сделку при покупке ноты. В «Финаме» вы отдадите 0,118% объема сделки (комиссия за внебиржевую сделку), а, например, в СберБанке — 1,5% оборота по бумаге, принадлежащей клиенту, за торговый день.

И не стоит забывать, что рыночные риски могут привести к полной потере капитала, говорят эксперты. Как замечает Смирнова, «если, допустим, продукт привязан к акциям компаний 1, 2, 3 и 4, при этом четвертая компания банкротится, то по структурному продукту вы можете получить вообще потери в размере 100%, даже если акции компаний 1, 2 и 3 взмыли в космос».

И смех и Греф. Первые структурные облигации Сбербанка

В декабре 2016 года Сбербанк предложил рынку новый инвестиционный инструмент — биржевые структурные облигации.

Сбер разместил первый в своей истории выпуск структурных облигаций для частных инвесторов. До Сбера похожие облигации выпускали БКС.

Биржевая структурная облигация — это ценная бумага, которая: а) торгуется на бирже; б) гарантирует возврат инвестированной суммы и возможность получения дополнительного дохода, который зависит от динамики базового актива.

Базовым активом в данном случае выступает курс доллара к рублю USDRUB.

Вообщем, это облигация с плавающим, заранее неизвестным, купонным доходом. Или структурный продукт с защитой капитала, оформленный по российскому праву в виде ценной бумаги.

Структурные облигации Сбербанка торгуются на Московской бирже.

Инвесторы (в теории) в любой момент имеют возможность купить и продать такие облигации. Кроме того, биржевые облигации доступны для покупки на Индивидуальные инвестиционные счета.

Изучаем условия продукта

Минимальная сумма инвестирования — 1000 рублей.

Дата погашения: 16 июня 2017 года.

Расчет итоговой доходности производится по котировке USDRUB на 13 июня (на 4 рабочий день до даты погашения).

Прибыль у инвестора возникает в случае, если на 13 июня курс доллара будет находиться в диапазоне от 61,7 до 68,42. Причем чем ближе к последнему значению — тем больше потенциальный купон.

Самый оптимистичный исход — если курс доллара вырастет и будет находиться близко к 68,42 — тогда можно заработать до 21,84% годовых.

Если на 13 июня курс доллара будет меньше 61,7 руб./$, то инвесторы получат купон в размере 0,005% (то есть фактически нулевой). Иными словами, получат обратно свои вложенные средства без прироста.

Аналогично, если на 13 июня курс доллара будет выше 68,42 руб./$ (по формуле 61,7*1,1089=68,42), инвесторы также не получат дополнительного дохода, а получат возврат вложенной суммы в размере 100,005%.

График примерной доходности облигации:

Такой вот “акулий плавник” предложил Сбербанк инвесторам.

Сообщается, что банк разместил (продал инвесторам на первичном рынке) облигации на 456 миллионов рублей. Хотели продать на 1 миллиард, но подобного спроса не оказалось.

При этом в размещении поучаствовало 550 клиентов Сбера (не мало для первой попытки). Таким образом, средняя сумма покупки составила 830 000 рублей/клиента.

Мнение экспертов

Данный инструмент мог бы быть интересен инвесторам, которые ожидают к лету умеренной девальвации рубля до уровней 66–68 руб/$ и хотят на этом немножко заработать. Популярная идея. Однако, дьявол в деталях.

Вкладываем мы в эти облигации рубли. И считаем потенциальную доходность тоже в рублях.

Реальность в том, что заработать с помощью этого инструмента доход, превышающий полугодовой банковский процент в том же Сбербанке или доходность по ОФЗ — маловероятно.

Если посмотреть историческое распределение цены USDRUB, то можно рассчитать, что вероятность заработать по этим облигациям ставку хотя бы выше 8% годовых — около 15%. То есть по статистике повезет в одном случае из 7.

Также вызывает вопросы ликвидность инструмента. Вторичный рынок на бирже фактически отсутствует, а значит придется держать инструмент до погашения. Обидно, если курс USDRUB вырастет, например, весной до 68, то возможности зафиксировать достигнутую прибыль, скорее всего, не будет. Можно, конечно, попробовать как-то захеджироваться, но, во-первых, хеджирование убьет большую часть дохода, а во-вторых, вы ведь не для этого покупаете биржевую облигацию, доверяя деньги профессионалам, чтобы ежедневно следить за рынком и заниматься такими вещами. Было бы здорово, если бы Сбербанк обратил внимание на поддержание ликвидности вторичного рынка.

Резюме: игра не стоит свеч, продукт выгоден только для эмитента.

Лично я бы попробовал самостоятельно собрать такой продукт из биржевых опционов на доллар-рубль и ОФЗ. Или просто предпочел покупку 2–3 летних ОФЗ. За счет роста курсовой стоимости ОФЗ, инвесторы вполне могут заработать на них за 6 месяцев более 10% годовых. Не 21%, конечно, но реалистичнее.

Любой структурный продукт, будь то облигационная нота, страхование жизни или любой другой, может иметь только 2 природы возникновения: предоставление сервиса или интеллектуальная собственность.

С интеллектуальной собственностью все просто — это может быть авторская стратегия торговли на рынке, опционная стратегия, статистическая. Всё, что может считаться продуктом разработки инвесткомпании, который приносит доход клиенту (на самом деле нет) и компании (а вот это верно). В любом случае, клиент понимает за что берет свой % инвестиционная компания, особенно, если комиссия завязана на результатах проданного продукта.

Сервисная природа всегда сложна. Мы готовы переплатить за удобство предоставления определенной услуги на финансовом рынке. Предположим, мы не готовы сами изучать финансовые рынки, торговый терминал, терминологию и прочее, но хотим получать преимущества (ништяки) от торговли на бирже. Мы платим определенный %, который идёт на инфраструктуру + юридическую защищённость. Здесь все понятно. А что с тёмными структурными продуктами, в которых зашиты непонятные нам коэффициенты участия, экспирации, расчетные цены и прочая нечисть? И, самое главное, сколько мы готовы заплатить за этот суперсервис?

Структурная нота от Сбербанка не является необычным явлением. Это некая облигация на 6 месяцев, которая обещает доход при росте курса доллара до определенного значения и полную защиту капитала. Это значит, что клиент при любом раскладе получит 100% вложенных средств (правда, инфляцию никто не отменял), а если курс доллара вырастет на 6–7 рублей, то годовая доходность может приблизиться к 20%! Покупатель уже потирает руки и ждёт, когда поедет в #Сказочноебали!

Что внутри, или ассимметрия доходности Клиент-Сбербанк?

Сбербанк славится своим уровнем сервиса, и это, безусловно, сервисный инвестиционный продукт, причём очень несложный. Внутри, скорее всего, 95–97% средств размещается в инструментах фиксированной доходности: репо, свопы, кредиты, наконец, остальная часть идёт на сделки с опционами. Причём дата погашения облигации почти совпадает с датой исполнения опционных контрактов на Московской бирже. Совпадение? Вот и я не думаю.

Не могу сказать точно, какие опционы куплены-проданы Сбербанком, могу предположить, что это модифицированная опционная стратегия бычий колл-спред, когда покупаются опционы колл с одним страйком, а продаются с другим.

Поскольку клиент не мамонт и не вымрет, Сбербанк смело закладывает в продукт свою комиссию, которая составит от 4 до 24% в годовых от внесенного капитала клиента в зависимости от курса доллара на дату погашения облигации.

Вот как меняется доходность клиента и Сбербанка в зависимости от курса доллара: