Строка 030 в 6 ндфл что это значит

Как заполнить раздел 1 в отчете 6-НДФЛ

6-НДФЛ — отчет налогового агента

С 2016 года все организации и ИП предоставляют инспекторам по месту учета специальный отчет — 6-НДФЛ. Это документ, предназначенный для дополнительного контроля своевременности исчисления и уплаты налога на доходы физлиц.

Форма 6-НДФЛ представляется за отчетные периоды, которыми являются 1-й квартал, полугодие и 9 месяцев, а также за налоговый период, равный году. При этом на титульном листе указывается соответствующий код отчетного периода — в соответствии с кодами, приведенными в приложении 1 к порядку заполнения формы.

С отчетности за 1 квартал 2021 года форму 6-НДФЛ заполняйте на бланке из приказа ФНС России от 15.10.2020 № ЕД-7-11/753@. Теперь бланк 6-НДФЛ включает в себя сведения из справки 2-НДФЛ по каждому сотруднику, т.к. справки 2-НДФЛ, как самостоятельный отчет, с 2021 года отменены. А привычная нам форма 6-НДФЛ сильно изменилась.

Если вам нужен образец 6-НДФЛ за 3 квартал/9 месяцев 2021 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

По каждому ОКТМО нужно заполнять отдельный расчет 6-НДФЛ. Например, если у организации есть обособленное подразделение в другом городе, она заполнит отдельно расчет по головной организации и расчет по обособленному подразделению.

Сам отчет состоит из двух разделов. Начинать заполнение формуляра нужно со второго раздела, т.к. в нем отражаются общие суммы начисленных доходов, удержанных налогов и количество физических лиц за весь отчетный период. Первый предназначен для детализации относящихся к последнему кварталу отчетного периода сумм НДФЛ к уплате, а также налога, возвращенного работникам.

Заполнение раздела 2 формы 6-НДФЛ нарастающим итогом

В разделе 2 необходимо разделить все доходы по налоговым ставкам (13, 35% и т. д.). Далее нужно указать доходы для каждой налоговой ставки по отдельности.

ВАЖНО! При заполнении отчета всегда следует помнить, что второй раздел заполняется нарастающим итогом — с 1 января до окончания периода представления отчета.

В строке 110 укажите весь облагаемый налогом доход, полученный налогоплательщиками от вашей организации.

Проверить, правильно ли вы заполнили новую форму 6-НДФЛ, можно с помощью разъяснений от экспертов КонсультантПлюс. Чтобы все сделать безошибочно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Отдельно выделите дивиденды в строке 111.

В строке 130 надо указать общую сумму предоставленных всем сотрудникам налоговых вычетов за период предоставления отчета.

Строка 140 — для указания суммы рассчитанного налога также нарастающим итогом ((стр. 110 – стр. 130) × процент НДФЛ). Отдельно будет исчислен налог по дивидендам (по стр. 141).

В строке 150 показывают авансовые платежи по «патентным» иностранцам, если таковые имеются.

Строку 120 заполняют данными о количестве физлиц, получивших доходы в отчетном периоде.

После того как данные по всем процентным ставкам будут указаны, останется привести количество получателей доходов и заполнить итоговые показатели (строки 160–190) — также нарастающим итогом.

Заполнение раздела 1 отчета 6-НДФЛ

В разделе 1 формы 6-НДФЛ надо отражать операции по удержанию налога, которые были совершены за последние 3 месяца периода предоставления отчета, а также по возврату НДФЛ за этот период. Чтобы сформировать первую часть этого раздела (по налогу к уплате), вам нужно весь доход, с которого в отчетном периоде был удержан НДФЛ, разделить по датам и на каждую дату заполнить по несколько блоков строк:

Совокупная сумма НДФЛ к уплате отражается по строке 020.

Аналогично заполняется раздел по возвращенному НДФЛ:

Итоги

Данные раздела 1 6-НДФЛ отражают сведения, относящиеся только к последнему кварталу отчетного периода. Однако они должны увязываться с цифрами, попадающими в раздел 2, формируемый нарастающим итогом. В 2021 году в раздел 1 нужно включать тот НДФЛ, который был удержан в последние 3 месяца. Это отличие от прежней формы расчета, где в раздел 2 включали налог, срок уплаты которого (по НК РФ) приходится на отчетный квартал.

Как заполнить 6‑НДФЛ в 2021 году и когда сдавать в ФНС

В статье рассмотрим, какие сроки сдачи отчётности по 6-НДФЛ, каков порядок заполнения 6-НДФЛ и где скачать актуальный бланк xls формы 6-НДФЛ.

Порядок заполнения прописан в Приказе ФНС РФ от 15.10.2020 № ЕД-7-11/753. С 1 квартала 2021 года в состав расчета 6-НДФЛ войдет справка 2-НДФЛ приложением, отдельно ее сдавать больше не потребуется. Справка 2-НДФЛ раз в год заполняется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ ежеквартально подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в разделе 1 формы 6-НДФЛ показываются за последние три месяца отчетного периода, в разделе 2 — нарастающим итогом с начала года. Справки о доходах и сумме налога заполняются один раз в год, с квартальными отчетами их сдавать не надо.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Небольшим фирмам с численностью работников до 10 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 10 человек, отчитаться придется в электронной форме. Эта норма применяется с 01.01.2020 в соответствии с поправками, внесенными в Налоговый кодекс Федеральным законом от 29.09.2019 № 325-ФЗ.

Если в течение отчетного периода организация не выплачивала доходы сотрудникам, сдавать нулевой расчет 6-НДФЛ не нужно. Но есть случаи, когда лучше перестраховаться и подать форму. Подробнее в статье.

Легко и быстро отправить отчетность по телекоммуникационным каналам связи поможет система Экстерн.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Сроки сдачи 6-НДФЛ

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. А годовой расчет — не позднее 1 марта года, следующего за истекшим налоговым периодом (с учетом п. 2.ст. 230 НК в редакции Федерального закона от 29.09.2019 № 325-ФЗ).

С учетом выходных и праздничных дней в 2021 году предусмотрены следующие сроки отчетности:

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист, два раздела и приложение.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Если организация сдает 6-НДФЛ за обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

Как заполнить Раздел 1 «Данные об обязательствах налогового агента»

В этом разделе нужно сгруппировать доходы за последние три месяца по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

Так, в строке 020 указывается обобщенная сумма удержанного налога по всем работникам за последние три месяца, в строке 021 — дата, не позднее которой налог надо перечислить в бюджет, в строке 022 — обобщенная сумма удержанного налога к уплате. Строки 030-032 предусмотрены для сумм НДФЛ, которые вернули работникам.

Сумма в поле 020 должна быть равна сумме полей 022, которых должно быть столько же, сколько полей 021. Аналогичные правила предусмотрены для строк 030-032.

С 2021 года дату получения доходов физическим лицом, дату удержания налога и сумму фактически полученного дохода указывать не нужно.

Как заполнить Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»

Во втором разделе следует показать обобщенную по всем физлицам сумму начисленного дохода, исчисленного и удержанного НДФЛ с начала налогового периода. Отдельными строками записываются суммы начисленных дивидендов, доходов по трудовым и гражданско-правовым договорам на выполнение работ (оказание услуг).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Раздел № 2 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Приложение 1 «Справка о доходах и суммах налогов физлица»

Справка-приложение — это аналог 2-НДФЛ. Ее надо заполнять только при составлении расчета за полный год. Первый раз это надо будет сделать уже в марте 2022 года. В справке отразите информацию о доходах физлиц в прошлом году, о суммах НДФЛ начисленного, удержанного и уплаченного в бюджет, а также о неудержанных налогах.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.). Уточненку можно сдавать без приложений со справкой. Но если изменения нужно внести в сведения из справок, придется сдавать весь расчет.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Вопрос-ответ

Как отразить договор ГПХ в 6-НДФЛ?

Обобщенную по всем физлицам сумму начисленного дохода с начала налогового периода показывают во втором разделе формы в строке 110. В строке 113 в том числе выделяют сумму доходов по гражданско-правовым договорам на выполнение работ или оказание услуг.

В строке 021 «Срок перечисления налога» Раздела 1 формы 6-НДФЛ указывают день, не позднее которого должен быть перечислен налог с выплаченного дохода по договору ГПХ — следующий день за датой перечисления на счет в банке либо выдачи из кассы (пп. 1 п. 1 ст. 223 НК РФ). В строке 022 отражают сумму налога. Удержанные налоги с доходов по договору подряда отражают в 6-НДФЛ отдельно по каждой дате выплаты, включая все авансовые платежи.

Как проверить правильность заполнения 6-НДФЛ?

Правильность заполнения 6-НДФЛ проверяют по контрольным соотношениям, установленным Письмом ФНС от 23.03.2021 № БС-4-11/3759. Значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше установленных показателей. Проверка 6-НДФЛ по контрольным соотношениям помогает исключить вопросы со стороны ФНС.

Куда сдавать 6-НДФЛ по обособленным подразделениям?

6-НДФЛ по обособленным структурам сдают отдельными расчетами по месту регистрации каждого подразделения компании. Если место нахождения головной организации и ее обособленных подразделений — территория одного муниципального образования либо если обособленные подразделения находятся на территории одного муниципального образования, то 6-НДФЛ представляют в налоговый орган по месту учета одного из этих обособленных подразделений, выбранному компанией самостоятельно, или по месту нахождения головной организации. О выборе налогового органа необходимо заявить до начала налогового периода по специальной форме (абзац 7 п.2. ст.230 НК РФ).

Почему дивиденды не попадают в 6-НДФЛ?

Дивиденды также отражают в 6-НДФЛ. Суммы начисленных дивидендов и исчисленного НДФЛ выделяют в отдельных строках во втором разделе формы. В строке 111 — сумму дохода, начисленную в виде дивидендов, в строке 141 — сумму налога, исчисленную с доходов в виде дивидендов.

Как отразить натуральный доход в 6-НДФЛ?

Доход в натуральной форме считают полученным в день его фактической передачи. Это дата вручения подарка или списания со счета суммы, перечисленной в оплату обучения работника. Удержать НДФЛ с дохода в натуральной форме при его получении невозможно, поэтому налоговый агент должен удержать налог за счет любых других денежных доходов. В такой ситуации в строке 021 «Срок перечисления налога» раздела 1 формы 6-НДФЛ отражают дату перечисления налога, удержанного с «неденежного» дохода, а в строке 022 будет содержаться в том числе сумма налога с натурального дохода. Сумму дохода отражают в строке 110 раздела 2.

Как отразить в 6-НДФЛ отпускные, больничные, материальную помощь?

На эти вопросы наши эксперты ответили в статьях:

Новая форма 6‑НДФЛ, в которую включили 2‑НДФЛ: как заполнять и когда сдавать

Начиная с отчетности за первый квартал 2021 года, работодатели будут сдавать новую форму 6-НДФЛ (утв. приказом ФНС от 15.10.20 № ЕД-7-11/753@). Она заметно отличается от той, что действует сейчас. Разделы поменялись местами. Доходы, вычеты и налог, посчитанные нарастающим итогом с начала года, нужно указывать в разделе 2. А данные за три последних месяца отчетного периода — в разделе 1. Плюс к этому появилось приложение № 1, которое, по сути, является знакомой всем справкой 2-НДФЛ. Как заполнять обновленный отчет? Когда его сдавать? Как вносить корректировки? Читайте в нашей статье.

Как составить раздел 1 «Данные об обязательствах налогового агента»

Строки 020, 021 и 022

Строка 020 предназначена для НДФЛ, удержанного за последние три месяца отчетного периода. Здесь проставляется обобщенная сумма налога по всем физлицам.

Далее следует цикл строк 021 «Срок перечисления налога» и 022 «Сумма налога». Их нужно заполнять столько же раз, сколько раз налоговый агент перечислял налог за последние три месяца отчетного периода.

Что такое «срок перечисления налога»? Это дата, не позднее которой НДФЛ должен быть переведен в бюджет. Она зависит от вида выплаты:

ВАЖНО

В пункте 3.2 порядка заполнения новой форме 6-НДФЛ сказано: показатель в строке 020 должен равняться сумме цифр, указанных в строках 022. Отсюда можно сделать важный вывод. Предположим, выплата приходится на один отчетный период (например, на январь, первый квартал), а срок перечисления налога — на другой (например, на апрель, полугодие). Тогда операцию следует отразить в разделе 1 отчета 6-НДФЛ за тот период, на который выпадает срок перечисления. В нашем примере — за полугодие.

Строки 030, 031 и 032

В строке 030 указывается НДФЛ, возвращенный налоговым агентом налогоплательщикам за последние три месяца отчетного периода в соответствии со статьей 231 НК РФ. Нужно проставить обобщенную сумму налога по всем физлицам.

Далее надо заполнить блоки, в каждом из которых есть две строки: 031 «Дата возврата налога» и 032 «Сумма налога». В итоге получится столько же блоков, сколько дат возврата пришлось на последние три месяца отчетного периода.

При этом показатель в строке 030 должен соответствовать сумме цифр, указанных в строках 032. Таким образом, если перерасчет НДФЛ состоялся в одном периоде, а возврат в другом, операция отражается в периоде возврата.

Как составить раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц»

По составу показателей раздел 2 измененной формы 6-НДФЛ напоминает раздел 1 действующей формы. В обоих вариантах все показатели отражаются обобщенно по всем физлицам, нарастающим итогом с начала налогового периода.

Во-первых, раздел 2 обновленной формы заполняется отдельно в отношении каждой налоговой ставки: 13%, 35%, 30% и 9%. Так, если работодатель в течение года применял, к примеру, две ставки, то он должен составить два раздела 2. А для действующего отчета 6-НДФЛ установлены иные правила. Некоторые поля нужно заполнять для каждой ставки налога, а некоторые поля — обобщенно для всех ставок. Поэтому, сколько бы ставок ни применялось, в любом случае получится только один раздел 1 «старой» формы 6-НДФЛ.

Во-вторых, в действующем варианте расчета из общей величины доходов выделяются только дивиденды. А в новом разделе 2 нужно указывать общую сумму дохода, начисленную с начала налогового периода, и выделять из нее: дивиденды, доходы по трудовым договорам и доходы по договорам ГПХ.

Во-третьих, появилась строка 180 «Сумма налога, излишне удержанная». В действующей форме подобного показателя нет.

ВНИМАНИЕ

Впервые сдать обновленный расчет 6-НДФЛ предстоит по итогам первого квартала 2021 года в срок не позднее 30 апреля 2021 года. При этом за 2020 год следует отчитаться по прежней форме (не позднее 1 марта 2021 года).

Если начисление дохода и дата выплаты относятся к разным годам

Судя по всему, при заполнении измененного расчета 6-НДФЛ возникнут сложности в ситуации, когда дата начисления дохода приходится на один налоговый период, а срок перечисления налога — на другой.

Покажем на примере. Допустим, 30 декабря 2021 года начислена и выдана зарплата, с которой удержан НДФЛ в сумме 50 000 руб. При этом срок перечисления налога наступает 10 января 2022 года (31 декабря 2021 года — выходной, 1— 9 января 2022 года — нерабочие праздничные дни). Для наглядности будем считать, что других начислений дохода и удержаний НДФЛ в 2021 и 2022 годах не было. В таблице показано, как отражена сумма налога в формах 6-НДФЛ за эти годы.

Как отразить НДФЛ, если он удержан в 2021 году, а перечислен в 2022 году

Строки расчета

6-НДФЛ за 2021 год

6-НДФЛ за 2022 год

Раздел 1 строка 020 «Сумма налога на доходы физических лиц, удержанная за последние три месяца отчетного периода»

50 000 (по сроку перечисления)

Раздел 2 строка 160 «Сумма налога удержанная» (заполняется нарастающим итогом с начала года)

50 000 (по дате удержания)

Мы видим, что величина удержанного налога в разделе 1 не совпадает с аналогичным показателем в разделе 2. Это справедливо для обоих отчетов: за 2021 год и за 2022 год. Надеемся, появятся официальные разъяснения о том, как нужно заполнять 6-НДФЛ в подобной ситуации.

Как заполнять приложение № 1 «Справка о доходах и суммах налога физического лица»

За 2020 год налоговые агенты будут сдавать справки о доходах по форме 2-НДФЛ. Срок подачи — не позднее 1 марта 2021 года.

Далее справка 2-НДФЛ как отдельный документ перестает существовать. Вместо нее придется заполнять приложение № 1 к расчету 6-НДФЛ. Сдавать расчет с приложением необходимо один раз в год, не позднее 1 марта следующего года (см. « Отчетность по форме 2‑НДФЛ отменена »). Впервые представить 6-НДФЛ с приложением № 1 надо не позднее 1 марта 2022 года.

По составу показателей приложение № 1 новой формы 6-НДФЛ практически полностью совпадает с формой 2-НДФЛ (о правилах заполнения читайте в статье «2 ‑НДФЛ: инструкция по заполнению той справки о доходах физлица, которая сдается в инспекцию »).

Единственное существенное отличие — в приложении № 1 формы 6-НДФЛ есть раздел 4, в котором следует фиксировать сведения о неудержанном налоге. Он заменил собой строку с аналогичным названием, которая входит в раздел 2 действующей справки 2-НДФЛ.

ВНИМАНИЕ

Справка о доходах, которая выдается работнику по его запросу, «перекочует» из одного нормативного документа в другой. Сейчас она утверждена приказом Минфина от 02.10.18 № ММВ-7-11/566@. Начиная с отчетности за первый квартал 2021 года, нужно использовать форму, которая приведена в приложении № 4 к комментируемому приказу № ЕД-7-11/753@. При этом сама форма справки, которая выдается на руки работнику, не изменится (правила заполнения см. в статье «Справка о доходах, которая выдается физлицу по его запросу с 2019 года: инструкция по заполнению»).

Как оформить «уточненку» по новым правилам

Здесь возможны два варианта.

Первый вариант: уточнения вносятся в сам расчет, но не в справки о доходах (приложение № 1 к расчету). Тогда необходимо представить «уточненку» по форме 6-НДФЛ без приложения.

Второй вариант: корректировки вносятся в справки о доходах. Тогда нужно сдать уточненную форму 6-НДФЛ и вместе с ней — корректирующие справки.

ВАЖНО

При сдаче 6-НДФЛ и других отчетов наиболее комфортно чувствуют себя те работодатели, которые используют для подготовки, проверки и отправки отчетности веб-сервисы (например, систему «Контур.Экстерн»). Там действующие формы и актуальные контрольные соотношения для проверки отчета устанавливаются автоматически, без участия пользователя. Если данные, которые ввел налогоплательщик, не соответствуют контрольным соотношениям, система обязательно предупредит его об этом и подскажет, как можно исправить ошибки.

Полный справочник по 6-НДФЛ: построчные объяснения, таблицы по разным видам дохода, частые ошибки

Форма 6-НДФЛ введена в 2016 году, но до сих пор вызывает вопросы по ее заполнению. А все из-за того, что нужно учесть множество деталей. Разберемся, что же это за коварный документ.

6-НДФЛ — это отчет, в котором декларируется информация о: суммах полученных доходов физических лиц; исчисленных и удержанных суммах НДФЛ; датах фактического получения дохода; датах и сроках удержания и перечисления налога за отчетный период в целом по организации (обособленному подразделению).

Кто должен сдавать 6-НДФЛ?

Обязанность по сдаче отчета 6-НДФЛ возникает у всех налоговых агентов, которые выплачивают доходы физическим лицам. Налоговыми агентами признаются российские организации, ИП, нотариусы, занимающиеся частной практикой, адвокаты, обособленные подразделения иностранных организаций в РФ.

Нужно ли сдавать нулевой 6-НДФЛ?

До тех пор, пока выплаты в пользу физических лиц не производятся, и налогооблагаемый доход не начисляется, т.е. все показатели отчета 6-НДФЛ равны «нулю», обязанность по сдаче 6-НДФЛ не возникает. Сдавать «нулевой» отчет 6-НДФЛ не нужно. Но, если вы решите перестраховаться и сдать «нулевой» отчет, ИФНС обязаны у вас его принять (Письмо ФНС от 04.05.2016 N БС-4-11/7928@).

Стоит учесть, что если вы производили выплаты дохода в пользу физических лиц в период с 1 по 3 квартал, а в 4 квартале доход не начислялся и выплаты не производились, то обязанность по сдаче 6-НДФЛ за 4 квартал сохраняется, т.к. «Раздел 1» декларации заполняется нарастающим итогом (Письмо ФНС от 23.03.2016 N БС-4-11/4958@).

Отчетный период и сроки сдачи 6-НДФЛ

Отчетным периодом для сдачи 6-НДФЛ является квартал. Установлены следующие сроки сдачи отчета:

1. За 1 квартал — до 30 апреля;

2. За полугодие — до 31 июля;

3. За 9 месяцев — до 31 октября;

4. За год — не позднее 1 апреля следующего года.

Способы сдачи 6-НДФЛ

Расчет 6-НДФЛ можно сдавать как в электронном виде посредством телекоммуникационных каналов связи, так и на бумажном носителе, если численность людей, получивших доходы в налоговом периоде (за год) не превышает 25 человек.

Куда сдавать 6-НДФЛ?

Сдавать расчет 6-НДФЛ нужно в ИФНС по месту своего учета. Для организаций — это место нахождения, а для ИП — это место регистрации. Если у организации есть ОП, то расчет сдается по месту учета каждого ОП.

Как составлять и куда сдавать 6-НДФЛ организациями, имеющими ОП?

Если организация имеет ОП, то отчет 6-НДФЛ составляется отдельно по каждому зарегистрированному ОП (по каждому КПП), даже в том случае, если несколько ОП стоят на учете в одной и той же ИФНС. Соответственно, все отчеты по ОП сдаются по месту учета соответствующих ОП.

Какие доходы отражать в 6-НДФЛ, а какие нет?

В 6-НДФЛ нужно показать все доходы, с которых полагается удержание НДФЛ как налоговыми агентами. Доходы, которые облагаются лишь частично, тоже необходимо включить в расчет. Например, это может быть доход в виде материальной помощи или стоимости подарков, по которым действует лимит 4 000,00 рублей в год, т.к. общая стоимость таких доходов может превысить необлагаемый минимум в течении года. В расчет 6-НДФЛ не нужно включать следующие доходы:

1. Доходы, которые полностью не облагаются НДФЛ.

2. Доходы индивидуальных предпринимателей, нотариусов, адвокатов, и прочих лиц, занимающихся частной практикой.

3. Доходы, перечисленные в п. 1 ст. 228 НК РФ. Например, это могут быть доходы от продажи имущества, принадлежащего физическому лицу на праве собственности.

4. Доходы резидентов других стран, которые не облагаются в РФ в силу международных договоров.

Структура 6-НДФЛ и порядок заполнения расчета по форме 6-НДФЛ

Форма 6-НДФЛ утверждена Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ и включает в себя следующие разделы:

2. Раздел 1 «Обобщенные показатели»;

3. Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Расчет по форме 6-НДФЛ заполняется на отчетную дату, то есть на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода. Для заполнения Расчета по форме 6-НДФЛ используются сведения из налоговых регистров по НДФЛ.

Порядок заполнения Титульного листа формы 6-НДФЛ

Заполнение Титульного листа, как правило, не вызывает никаких вопросов. Здесь все достаточно просто, без каких-либо особенностей. Нужно будет заполнить следующие строки:

1. Строка «ИНН» и «КПП»;

2. Строка «Номер корректировки»;

3. Строка «Период представления (код)»;

4. Строка «Налоговый период»;

5. Строка «Представляется в налоговый орган (код)»;

6. Строка «По месту нахождения (учета) (код)»

7. Строка «Налоговый агент»;

8. Строка «Форма реорганизации (ликвидации)(код)»;

9. Строка «ИНН/КПП реорганизованной организации»;

10. Строка «Код по ОКТМО»;

11. Строка «Номер контактного телефона»;

12. Строка «На ___ страницах с приложением подтверждающих документов или копий на ___ листах»;

13. Строка «Доверенность и полноту сведений, указанных в расчете, подтверждаю»;

14. Строка «Подпись_____ Дата»;

15. Строка «Наименование документа, подтверждающего полномочия представителя».

Почти все эти элементы декларации хорошо знакомы и заполнить их не составит труда. Обратим внимание лишь на некоторые из них.

Заполнение Титульного листа Отчета 6-НДФЛ в целом по организации, без ОП

Если вы составляете Расчет 6-НДФЛ в целом по организации, не имеющей ОП, то здесь все просто.

В Строке «ИНН» и «КПП» вы указываете ИНН и КПП вашей организации.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой ваша организация стоит на учете.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашей организации.

Заполнение Титульного листа Отчета 6-НДФЛ по ОП

При составлении Отчета по ОП нужно будет обратить внимание на заполнение следующих Строк Титульного листа Декларации.

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрировано ваше ОП.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «220» «По месту нахождения обособленного подразделения российской организации».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего ОП.

Заполнение Титульного листа Отчета 6-НДФЛ по закрытому ОП

Как заполнить Титульный лист Отчета по закрытому ОП зависит от того, в какой момент вы подаете 6-НДФЛ — до снятия ОП с учета в ИФНС или после.

Если вы подаете отчет до снятия ОП с учета, то при составлении отчета ничего не меняется. Вы заполняете его как обычный отчет по ОП и подаете его в ИФНС по месту учету этого ОП.

Если же вы подаете отчет после снятия ОП с учета, то вам нужно будет подать этот отчет в ИФНС по месту учета вашей головной организации и при составлении отчета обратить внимание на заполнении следующих Строк Титульного листа Декларации.

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего закрытого ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрирована ваша Головная организация.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего закрытого ОП.

Порядок заполнения Раздела 1 формы 6-НДФЛ

Раздел 1 расчета включает в себя доходы, вычеты и налог по ним в целом по организации (ОП) итого за 1 квартал, полугодие, 9 месяцев, год нарастающим итогом с начала года.

Раздел 1 условно можно разделить на 2 блока. Блок 1 — это строки 010-050 и Блок 2 — это строки 060-090. Блок 1, а именно строки 010-050 заполняются отдельно по каждой ставке НДФЛ (если имели место быть выплаты, облагаемые по разным ставкам НДФЛ). А вот Блок — 2, а именно строки 060-090, заполняются единожды, в целом по всей организации (ОП), без детализации по ставкам НДФЛ.

Строка 010 «Ставка налога, %»

В данной строке указывается ставка НДФЛ.

Строка 020 «Сумма начисленного дохода»

В этой строке отражается сумма полученных доходов физическими лицами, по ставке указанной в «Строке 010», если их фактическое получение приходится на соответствующий отчетный период за который и составляется расчет 6-НДФЛ.

Самой распространённой ошибкой при заполнении данной строки является тот факт, что многие для заполнения данной строки используют данные бухгалтерского учета, а нужно ориентироваться на налоговые регистры.

Например, доходы по ЗП признается в том периоде, в котором она начислена, а вот доходы по договорам ГПХ в том периоде, когда они выплачены. Поэтому для корректного заполнения «Строки 020» важно правильно определить дату фактического получения дохода. Ниже приведем перечень основных доходов с указанием даты их фактического получения.

Соответственно, для заполнения «Строки 020» нужно ориентироваться не на дату начисления дохода, а на дату фактического его получения, что не всегда совпадает.

Таблица 1

Вид дохода

Дата получения дохода

Дата удержания налога

Срок уплаты налога

Заработная плата (ЗП)

Последний день месяца

День фактической выплаты ЗП

Следующий рабочий день после выплаты

Аванс, выплативший в последний день месяца или позднее

Последний день месяца за который выплатили Аванс

День фактической выплаты Аванса

Следующий рабочий день после выплаты

Ежемесячная производственная премия

Последний день месяца, за который начислена Премия

День фактической выплаты Премии

Следующий рабочий день после выплаты

Квартальная производственная премия

Дата выплаты Премии

Дата выплаты Премии

Следующий рабочий день после выплаты

Годовая производственная премия

Дата выплаты Премии

Дата выплаты Премии

Следующий рабочий день после выплаты

Дата выплаты Премии

Дата выплаты Премии

Следующий рабочий день после выплаты

Вознаграждения по договорам ГПХ

Дата выплаты Вознаграждения

Дата выплаты Вознаграждения

Следующий рабочий день после выплаты

Дата выплаты Отпускных

Дата выплаты Отпускных

Последнее число месяца, в котором выплатили Отпускные

Дата выплаты Больничных

Дата выплаты Больничных

Последнее число месяца, в котором выплатили Больничные

Дата выплаты Дохода

Дата выплаты Дохода

Следующий рабочий день после выплаты

Доход в натуральной форме, при наличии иных выплат данному работнику

Дата выплаты Дохода

День фактической выплаты какого-либо дохода

Следующий рабочий день после выплаты

Доход в натуральной форме, если иных выплат данному работнику не производились

Дата выплаты Дохода

Компенсация за неиспользованные отпуск

Дата выплаты Дохода

Дата выплаты Дохода

Следующий рабочий день после выплаты

Доход в виде материальной выгоды от экономии на %

Последний день месяца

День фактической выплаты какого-либо дохода

Следующий рабочий день после выплаты

Дата выплаты Дивидендов

Дата выплаты Дивидендов

Следующий рабочий день после выплаты

Строка 025 «В том числе сумма начисленного дохода в виде дивидендов»

В этой строке нужно указать сумму дивидендов, которые выплачены в текущем отчетном периоде, облагаемые по ставке, указанной в «Строке 010». Эта сумма информационно выделяется отдельной строкой, но при этом включается в общую сумму начисленного дохода, показанного по «Строке 020».

Строка 030 «Сумма налоговых вычетов»

Здесь необходимо отразить все вычеты, которые представлены физическим лицам за отчетный период по доходам, указанным в «Строке 020». Это могут быть стандартные, имущественные, социальные и инвестиционные налоговые вычеты. Так же по «Строке 030» нужно показать суммы, которые уменьшают налоговую базу и необлагаемые суммы, по доходам, освобожденным в определенных пределах. Например, 4 000,00 руб. с подарков полученных сотрудниками.

Строка 040 «Сумма исчисленного налога»

По «Строке 040» нужно указать общую сумму НДФЛ, которую исчислили с дохода, указанного в «Строке 020» и по ставке, указанной в «Строке 010» за соответствующий отчетный период.

Строка 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов»

Информационно нужно указать сумму НДФЛ, которую начислили с выплаченных дивидендов, указанных в «Строке 025» и по ставке, указанной в «Строке 010» за соответствующий отчетный период.

Строка 050 «Сумма фиксированного авансового платежа»

Данная строка заполняется только в том случае, если есть иностранные работники, которые работают по патенту.

В этом случае, здесь нужно будет указать общую сумму фиксированных авансовых платежей по НДФЛ, на которую вы уменьшаете налог всех иностранных работников, работающих на патенте.

После того как заполнили Блок 1, а именно строки 010-050 по всем ставкам модно приступить к заполнению Блока 2, а именно к запылению строк 060-090.

Строка 060 «Количество физических лиц, получивших доход»

Здесь укажите общее количество работников, которым вы выплачивали доход в течении соответствующего отчетного периода.

Работники, которые не получали облагаемый доход, в данный показатель не включайте. Если в течении отчетного периода один и тот же человек был принят дважды, т.е. был принят, затем уволен и вновь принят, то его нужно указать один раз.

Строка 070 «Сумма удержанного налога»

По «Строке 070» нужно указать сумму налога, удержанную в течении отчетного периода в момент выплаты дохода. Принципиальное отличие показателей Строк 040 и 070 состоит в том, что по «Строке 040» указывается сумма НДФЛ с полученного, но не выплаченного дохода, а по «Строке 070» указывается сумма НДФЛ с перечисленного дохода. Т.е. эти показатели могут принимать неравные значения. Например, НДФЛ, который удерживается с ЗП за декабрь в январе не отражается в «Строке 070» расчета 6-НДФЛ за год, а включается в «Строку 070» расчета 6-НДФЛ за 1 квартал следующего года.

Строка 080 «Сумма налога, не удержанная налоговым агентом»

По данной строке нужно указать сумму НДФЛ, которая исчислена, но не удержана. Например, если доход выплачен в натуральной форме и иных выплат не производилось. Т.е. это те суммы налога, на которые вы должны будите подать Справку 2-НДФЛ с признаком «2».

В этой строке не нужно показывать доходы, которые вы удержите в последующие отчетные периоды. Например, по «Строке 080» Отчета 6-НДФЛ за 1 квартал не указывается сумма НДФЛ с ЗП за март, которая будет удержана во 2 квартале.

Строка 090 «Сумма налога, возвращенная налоговым агентом»

Здесь мы указываем общую сумму налога, возвращенную физическому лицу налоговым агентом.

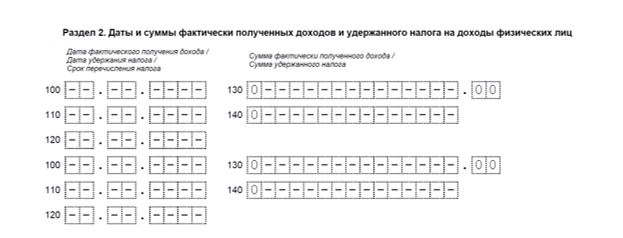

Порядок заполнения Раздела 2 формы 6-НДФЛ

В Разделе 2 формы 6-НДФЛ непосредственно представляется информация о произведенных выплатах дохода в пользу физических лиц за соответствующий отчетный период, а именно даты фактического получения дохода, дата удержания налога и предельные сроки перечисления удержанного налога.

В Разделе 2 отражаются операции за тот отчетный период, по которому составляется расчет 6-НДФЛ. В отчете за 1 квартал отражаются выплаты за период январь-март.

В отчете за полугодие отражаются выплаты за период апрель-июнь.

В отчете за 9 месяцев отражаются выплаты за период июль-сентябрь. В отчете за год отражаются выплаты за период октябрь-декабрь.

При этом, ориентиром для включения конкретной выплаты в тот или иной отчетный период является предельный срок перечисления удержанного налога.

Если этот предельный срок еще не наступил, то включать эту выплату в Раздел 2 не нужно. Например, ЗП за март выплатили 31 марта. Крайний срок уплаты НДФЛ по данной выплате 01 апреля. Несмотря на то, что сама выплата дохода производилась в 1 квартале, в Раздел 2 Отчета 6-НДФЛ этот доход нужно будет отразить во 2 квартале, т.к. крайний срок перечисления НДФЛ приходится на 2 квартал.

По каждой выплате дохода в пользу физических лиц нужно заполнить отдельный Блок строк 100-140. Для этого, для каждой выплаты нужно определить:

Доходы, по которым все три даты совпадают нужно объединить в один Блок строк 100-140.

Строка 100 «Дата фактического получения дохода»

Здесь нужно указать дату фактического получения дохода, отраженного по «Строке 130». Это дата, на которую доход подлежит включению в налоговую базу по НДФЛ.

Для каждого вида дохода определена своя дата. Основные виды доходов и даты их фактического получения представлены в графе 2 и в графе 3 Таблицы 1 соответственно.

Строка 110 «Дата удержания налога»

Здесь отражается дата удержания налога с суммы фактически полученных доходов, отраженных по «Строке 130». Как правило, это дата совпадает с датой выплаты дохода, т.е. с датой фактического перечисления денежных средств (выплаты из кассы или получения дохода в натуральной форме) в пользу физического лица. Но есть и исключения (СМ. графу 4 Таблицы 1).

Строка 120 «Срок перечисления налога»

В «Строке 120» нужно указать предельный срок уплаты удержанного НДФЛ с дохода, указанного по «Строке 130». Как правило, это следующий рабочий день после выплаты дохода. Если этот день приходится на праздничный или выходной, то предельный срок уплаты НДФЛ переносится на ближайший рабочий день.

Но есть доходы, по которым предельный срок перечисления НДФЛ приходится на дату отличную от следующего дня. Например, НДФЛ с отпускных. Предельный срок перечисления НДФЛ по таким выплатам — последний день месяца, в котором производились выплаты этих отпускных.

Более детальную информацию о предельных сроках перечисления НДФЛ по конкретному виду дохода можно посмотреть в графе 5 Таблицы 1.

Строка 130 «Сумма фактически полученного дохода»

В этой строке нужно указать сумму выплаченного дохода (включая НДФЛ), полученного (подлежащего включению в налоговую базу по НДФЛ) на дату, указанную в «Строке 100».

Строка 140 «Сумма удержанного налога»

Здесь нужно указать сумму удержанного налога с выплаченного дохода, указанного по «Строке 130» на дату, указанную в «Строке 110».

Сумма «Строк 140» может не совпадать с суммой, указанной по Строке «070». Во — первых в силу того, что Раздел 1 заполняется нарастающим итогом с начала года, а Раздел 2 только за конкретные 3 месяца. Во — вторых, это сумма может не совпадать уже начиная с 1 квартала.

Рассмотрим такой пример. Выплата ЗП производилась 31 марта, соответственно, дата удержания налога приходится на 1 квартал, в связи с чем, по строке 070 Раздела 1 мы должны отразить НДФЛ с этой суммы в 1 квартале. Но, так как предельный срок уплаты этого налога приходится на 01 апреля, то по «Строке 140» Раздела 2 эту сумму НДФЛ мы должны будем отразить во 2 квартале.

Когда удержать НДФЛ не представляется возможным в строках 110, 120 и 140 нужно проставить нули. Например, такая ситуация возможна при выплате дохода в натуральной форме, при отсутствии иных выплат в пользу этого лица.

Также, нули по этим строкам проставляются и в том случае, если удерживать налог не нужно. Например, когда сумма вычетов превышает сумму полученного дохода.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.