Страховая заплатила меньше стоимости ремонта что делать

Доплата за ремонт после ДТП: с кого взыскать деньги

Ремонт вышел дороже

В декабре 2017-го в Hyundai Solaris Надежды Бурковой* въехал грузовик Scania, который принадлежал обществу «Каштак». Оказалось, что в ДТП виноват водитель грузовика.

Страховая компания «Согласие», где Буркова оформляла ОСАГО, выплатила ей 51 000 руб. на ремонт машины. При расчете этой суммы учли износ поврежденных деталей, как это позволяет сделать единая методика Центробанка. Но на ремонт Буркова потратила намного больше – почти 110 000 руб. Разницу в 59 000 руб. женщина решила получить с «Каштака», ведь в аварии виноват его водитель. Добровольно компания платить деньги не стала. Если ущерб не превышает 400 000 руб., его должна возместить страховая компания, решило общество.

Буркова подала иск в Сакский районный суд Крыма. Но тот подтвердил позицию «Каштака». Недоплаченную сумму страхового возмещения нужно взыскивать со страховой компании причинителя вреда, разъяснила первая инстанция (дело № 2-1141/2019). Апелляция и первая кассация согласились с этим. Тогда Буркова обратилась в Верховный суд.

ВС: доплачивает виновник ДТП

В Верховном суде спор рассмотрела «тройка» под председательством Александра Киселева. Если страховой выплаты не хватает на ремонт, потерпевший может взыскать разницу с виновника ДТП, решили судьи (дело № 127-КГ21-5-К4).

Размер ущерба для выплаты страхового возмещения по договору ОСАГО и размер ущерба, который возмещает причинитель вреда, определяются по разным правилам, напомнил ВС.

Во-первых, страховая учитывает износ деталей. Из-за этого потерпевший получает меньше денег. А во-вторых, отличаются и цены. Единая методика Центробанка при взыскании ущерба напрямую с виновника ДТП не применяется. В этом случае по ОСАГО должна платить страховая потерпевшего, а не виновника аварии. Но она не может дать больше, чем позволяет единая методика.

Разницу между страховым возмещением и рыночной ценой ремонта нужно взыскивать с виновника ДТП, считает ВС.

ВС Республики Крым, куда гражданская коллегия вернула спор на новое рассмотрение, отменила решение первой инстанции и удовлетворила иск – но акт апелляционного суда еще не опубликован (№ 33-6021/2021).

А точно ли не платит страховая?

Вред легковым машинам, которые принадлежат россиянам и зарегистрированы в РФ, по общему правилу возмещается не деньгами, а ремонтом. Его оплачивает страховая, используются только новые детали.

Если страховая не дает направление на ремонт, нужно обращаться не к виновнику ДТП, а через суд требовать от страховой либо это направление, либо компенсацию деньгами.Стоимость ремонта страховая оплачивает без учета износа запчастей.

Ольга Туренко из Бородин и Партнеры Бородин и Партнеры Федеральный рейтинг. группа Банкротство (включая споры) (mid market) группа Налоговое консультирование и споры (Налоговые споры) группа Разрешение споров в судах общей юрисдикции × видит в позиции ВС и полезный акцент. Суд подчеркнул, что размер ущерба для выплаты по ОСАГО и размер ущерба, который возмещает виновник ДТП, определяются по-разному. Во втором случае потерпевший не ограничен лимитами и может претендовать на полное возмещение вреда, объясняет она.

Но есть проблема, добавляет Домнин. При экспертизе стоимости восстановительного ремонта практически все оценщики используют единую методику Центробанка, говорит эксперт. И если размер ущерба определен исходя из фактических затрат на ремонт, у суда может возникнуть вопрос, почему эти затраты больше стоимости, рассчитанной по средним ценам региона в соответствии с единой методикой. Судья может решить, что потерпевший злоупотребляет своим правом. А значит, есть риск отказа в иске.

* Имена и фамилии изменены редакцией.

Не доплатили за ремонт по ОСАГО, что делать?

Страховая компания является коммерческой организацией, но нерегламентированные расходы бьют по кошельку. Ремонт по ОСАГО не всегда покрывает лимитированный платеж расхода, и страховщики будут стараться извлечь выгоду за счет клиентов. Если автогражданка не перекрывает потери, потерпевший участник может воспользоваться дополнительными условиями контракта.

Откуда берутся деньги за доплату

Во время ДТП могут возникнуть повреждения, которые не покрывает страховка. Проблема появляется на месте события или в автосервисе. Если ОСАГО правильно оформлена, компания обязана выплатить остаточный платеж. Потерпевшему участнику нужно правильно оформить документы, если не были нарушены правила дорожного движения.

Когда возникает парадоксальная ситуация:

Пострадавший водитель не обязан выплачивать издержки из своего кармана. Их перекрывает сообщество, если во время составления акта была допущена ошибка. Комиссию может выплатить также виновник аварии. В обоих случаях потерпевшему следует доказать свою невиновность.

Компания специально занижает сумму

Представитель организации может искусственно уменьшить стоимость автостраховки. Когда автомобиль отремонтируют, владельцу предъявят требование оплатить издержки. Хозяину транспортного средства нужно следовать по следующей схеме:

Если стоимость иска не превышает 1000000 RUB, налог не взимается. Размер потери меньше 50000 RUB разбирает мировой суд. Если ставка выше 50000 RUB, этим занимаются районные структуры. Соискателю вспомогательно полагается половина денег от цены ущерба в случае успешного завершения дела.

Ремонт обходится дороже страховки

Если цена спецремонта превышает указанный размер страховки, пострадавший может воспользоваться статьей 1064 ГК ч. 1. Разницу выплатит делинквент.

Действия должны быть следующими:

Процедура позволяет урегулировать ситуацию мирным путем. Проблемы возникают, если ответственная сторона отказывается платить. Только через суд можно решить вопрос.

Что нужно для взыскания недостающей суммы

Поправки к закону ОСАГО обязывают ремонтников использовать новые и качественные детали. Замена и ремонт поврежденных узлов происходит, согласно установленным стандартам. В правилах не указывается изготовитель, но если транспортному средству меньше двух лет, его обязаны направить в авторизованный сервисный центр.

В период составления претензии автолюбитель должен владеть договором о страховом случае и отчетом самостоятельной экспертизы. Если дело уходит в юстицию, необходимо добавить:

События могут быть разными. Автовладельцу необходимо заранее собрать документацию (после аварии), чтобы иметь весомый аргумент. Недостающий протокол или чек может отразиться на судебном разбирательстве не в пользу обвинителя.

Права и обязанности сторон

Если договор не подписан, а компания или СТО требуют деньги, не следует их платить. Разница в оплате – это отношение автостраховщика и клиента, но не сервисного центра. Любые угрозы, шантаж и попытка уйти от ответственности решаются через юстицию.

По закону, на починку машины отводится 30 дней. Если за этот период ТС не вернули, хозяин может написать обращение в прокуратуру. Автостраховщики не имеют повода требовать компенсацию принудительно. Чтобы все прошло законно, шоферу нужно учесть все нюансы:

Если автостраховщику удалось заставить клиента подписать сомнительные бумаги, исход зависит от сложности и сроков процесса. Можно попытаться увеличить размер начисления за счет независимой экспертизы и предъявлять претензии СТО. При подписании сомнительного договора заявителю вряд ли удастся решить вопрос в свою пользу.

После столкновения потерпевшая сторона вправе требовать полное возмещение ущерба. Полис не всегда покрывает причиненные убытки, и агент может использовать наивность автовладельца, покрыв недостачу из его кармана.

Если владелец ТС правильно оформит документацию, организация покроет недостачу и переведет авто в сервисный центр, где сотрудникам в установленный срок придется заменить поврежденные детали новыми запчастями.

Читайте также

При продаже транспортного средства (ТС) владелец может получить часть страховки. Хозяин обязан расторгнуть договор с

Коэффициент «бонус-малус» (КБМ) – значение, допускающее возможность возникновения страхового случая. Его расчет необходим для установления

Попав ДТП не по своей вине, каждый гражданин имеет право на возмещение ущерба. Покрытие убытков

Чтобы застраховать свою машину, ежегодно автовладельцы вынуждены отдавать немалую сумму за полис. Поэтому актуален вопрос,

Что делать, если страховая компания мало заплатила по ОСАГО

Сегодня достаточно часто встречается ситуация, когда страховая компания выплачивает сумму, которой оказывается недостаточно на необходимый ремонт автомобиля.

Нередко бывает, что занижение страховой выплаты вызвано тем, что по ОСАГО ущерб рассчитывается с учетом износа (чем старше автомобиль, тем больше коэффициент износа). В этом случае взыскать недостающую сумму со страховой компании не получится.

Отсудить у страховой компании можно только разницу между стоимостью ремонта по результатам независимой оценки (обязательно с учетом износа) и фактически выплаченной суммой страхового возмещения.

Что делать, если страховая мало заплатила по ОСАГО?

В первую очередь необходимо обратиться в страховую компанию с заявлением о выдаче акта о страховом случае с приложением акта осмотра поврежденного автомобиля и заключением независимой экспертизы.

Далее следует провести повторную оценку причиненного ущерба уже в независимой оценочной компании.

Затем надо написать в свою страховую компанию досудебное требование о выплате недоплаченной страховой суммы на основании независимой оценки ущерба и компенсации затрат на проведение оценки, с приложением документа оценки.

Если по истечении времени, данного на рассмотрение требования, страховщик не доплатит разницу, можно обращаться в суд. Для этого нужно составить исковое заявление, в котором следует изложить суть требований и их основания, приложить подтверждающие документы.

Не устраивает сумма страховой выплаты по ОСАГО

К сожалению, недостаточная выплата по ОСАГО — не редкость. Большую часть потерпевших не устраивает сумма, которую насчитал страховщик после экспертизы. Вот и рассмотрим, что делать в этой ситуации, можно ли увеличить размер выплаты.

Почему вообще так происходит, почему пострадавшему выплачивают меньше, чем ему нужно для ремонта автомобиля. И самое главное — что делать, если не устраивает сумма страховой выплаты. Об этом — на Бробанк.ру.

Почему страховая занижает выплаты

На практике почти во всех случаях пострадавшие получают меньше, чем нужно. Если это выплата наличными, то ее не хватает на необходимый ремонт. Если выбран ремонт, сервис может указать на необходимость доплаты. И так случается повсеместно. Но небезосновательно.

При расчете положенной выплаты учитывается износ транспортного средства, его деталей. И это самый главный фактор, из-за которого рассчитанная сумма страхового возмещения неприятно удивляет автовладельца.

То есть, если ваше авто выпущено в 2010 году, то износ деталей явно будет большим, и вы давно не тратились на их замену. После ремонта вы получаете новые детали, и вроде как частично должны оплатить их из своих средств, так как ранее установленные и поврежденные были изношены.

По закону максимальное занижение за износ — 50%, оно рассчитывается по специальной утвержденной формуле.

Кроме того, заниженная выплата по ОСАГО может быть результатом следующих особенностей ее расчета:

А еще есть “экспертная погрешность”, которая позволяет страховщикам законно занижать положенную выплату на 10%. И естественно, компании этим пользуются. Одно накладывается на другое, и пострадавший автовладелец получает меньше денег, чем ему реально нужно для ремонта машины.

Как происходит расчет страховой выплаты

Вообще, сумма определяется не просто так, а на основании методики расчета и определения размера расходов на ремонт авто после ДТП. Это регулирует положение Центрального Банка РФ №755-П.

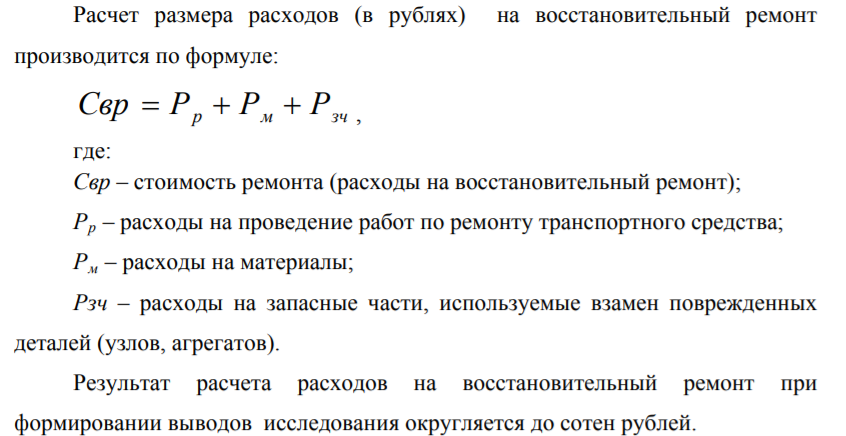

На деле простому человеку практически нереально изучить этот документ и определить, сколько ему положено по закону, не занижает ли страховая выплату. Например, вот формула расходов на восстановительный ремонт:

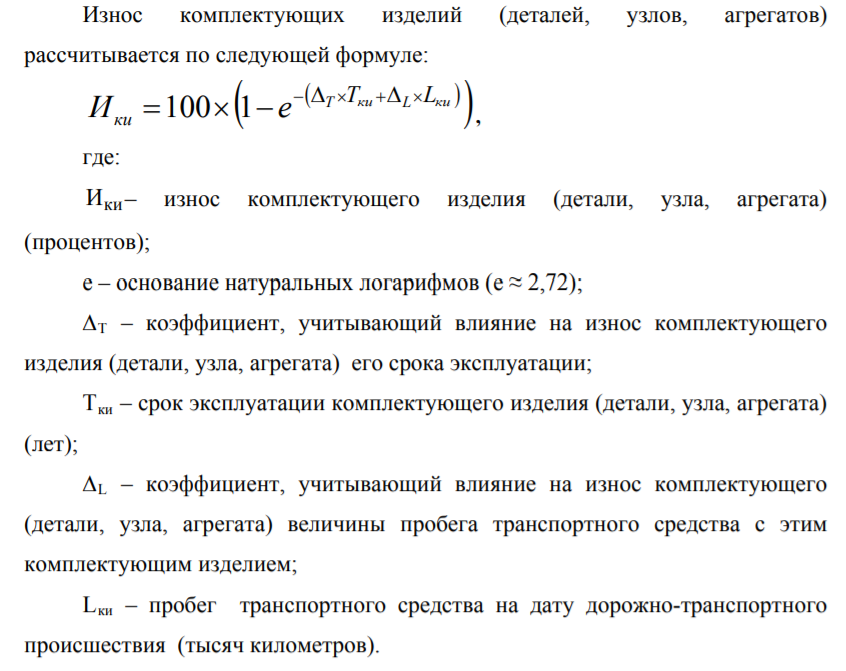

Формула расчета износа:

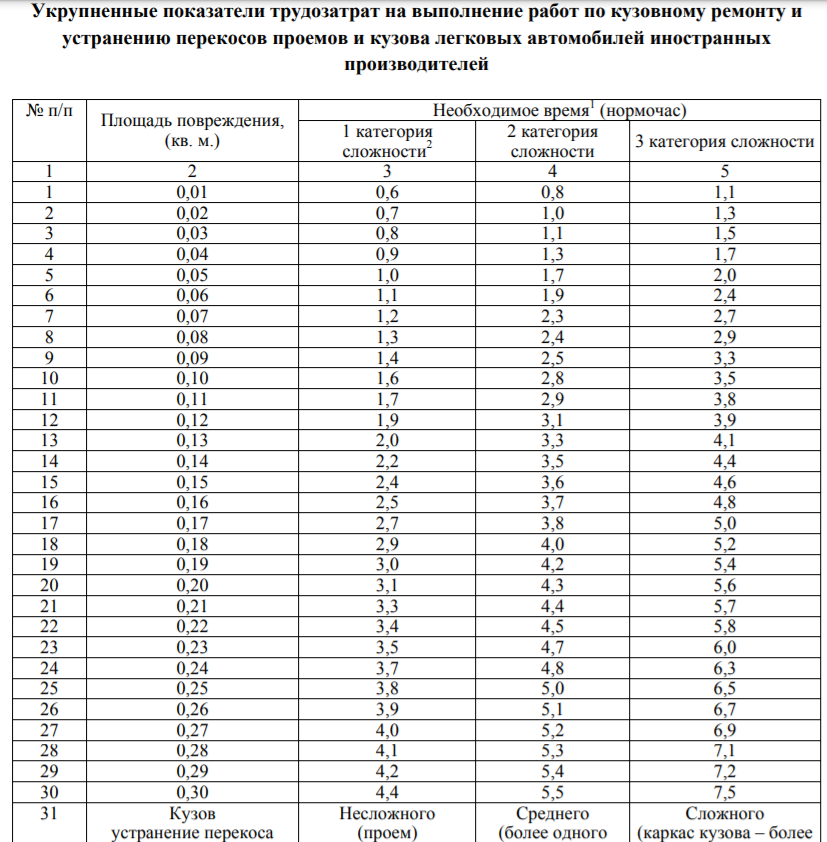

Если потерпевший выбирает не денежную компенсацию, а ремонт, в расчет идут трудозатраты работников сервиса:

Более того, при расчете играет роль регион пользования автомобилем, срок эксплуатации транспортного средства, объем механических повреждений. Есть даже отдельная формула для определения износа шин, предусмотрен отдельный порядок расчета при полной гибели ТС.

Важный момент расчета — стоимость запчастей, которая регулируется Главой 7 указанного выше положения Центрального Банка. В каждом регионе формируются свои справочники, делается выборка запчасти, устанавливается ее средняя цена.

Самое интересное, в справочники включаются не только розничные, но и оптовые цены. И понятно, что при выведении средней цены она будет не в пользу пострадавшего. Хоть и оговаривается, что оптовые цены учитываются с наценкой, но вряд ли с реальной рыночной.

В интернете можно найти калькуляторы, которые якобы считают положенную по ОСАГО выплату. Но на них не стоит полагаться, эти программы не учитывают регион и стоимость запчастей, которая может постоянно меняться. Не нужно слепо верить таким программам.

Откуда берется занижение цены

Вообще, сначала нужно объективно оценить ситуацию. Если у вас старое авто, скорее всего, к нему применен большой коэффициент износа, который может достигать 50%. Но, конечно, если машина относительно новая, а сумма сильно занижена, нужно разбираться.

Откуда может взяться занижение цены:

С первым пунктом спорить бесполезно. Есть закон, есть утверждена формула. В подавляющем числе случаев причиной маленькой выплаты по КАСКО или ОСАГО является плохая экспертиза. Действительно, она редко бывает качественной, осмотр быстрый и поверхностный.

Что делать, если не устраивает сумма выплаты по ОСАГО после ДТП

В течение 20 дней после подачи заявления страховая компания проводит экспертизу транспортного средства, делает на ее основании расчет положенной суммы и переводит ее автовладельцу. Если вас не устраивает сумма выплаты по ОСАГО, нужно сразу приступать к действиям.

Что делать, если не устроила сумма выплаты по страховке:

После получения ответа на претензию, если он не в вашу пользу, нужно взять этот ответ, приложить к нему отчет независимой экспертизы и обратиться к финансовому омбудсмену.

Обратиться к финансовому омбудсмену по ОСАГО можно через онлайн-приемную, вход в которую выполняется через Госуслуги.

С недавнего времени обращение к омбудсмену по этому вопросу — обязательная часть. Только после его оценки ситуации можно идти в суд.

Так что, если вы не согласны с оценкой страховой компании, в 2021 нужно сначала написать претензию страховщику, после провести оценку повреждений, написать обращение к омбудсмену и только после этого писать исковое заявление в суд.

Обратите внимание, что если ваши требования не будут удовлетворены, суд встанет на сторону страховой компании, вы понесете потери на независимой экспертизе. Поэтому инициируйте дело только в том случае, если максимально уверены, что страховая компания занижает выплату. Причем делайте собственную оценку ситуации объективно с учетом того, как именно страховая рассчитывает выплату.

Страховая насчитала сумму выплаты меньше, чем стоимость ремонта – что делать?

Страховая мало заплатила

Страховые компании в 2021 году, к сожалению, очень часто не доплачивают страховое возмещение по ОСАГО. Причём размер недоплаты отнюдь не 500 рублей. Очень часто СК обманывают потерпевших на десятки, а то и сотни тысяч рублей. Во многом это связано с политикой страховых компаний, а также с несоответствием цен на запчасти от РСА и реалиями рынка. К счастью, у потерпевших есть рычаги воздействия на страховщика – чтобы получить с него полное возмещение ущерба автомобилю после ДТП. Кроме того, можно взыскать разницу и с виновника аварии. И ниже мы расскажем, что делать, если страховая насчитала меньше и предложенных ею сумм не хватает на восстановительный ремонт автомобиля.

Почему страховые занижают выплаты в 2021 году?

Вначале пару слов о ситуации на рынке страхования. Почему занижение страховых выплат по ОСАГО стало нормой в 2021 году? Виной тому сразу несколько факторов, которые влияют на итоговую сумму возмещения потерпевшим в ДТП.

Ниже перечислим эти факторы:

Также следует помнить, что современное ОСАГО – это, по сути, частичное страхование. Выплаты по полису не покрывают ущерба полностью, и всё дело в калькуляции с вычетом износа. Потерпевший получит от страховой лишь часть фактических расходов на восстановительный ремонт автомобиля. И в большинстве случаев потребуются дополнительные вложения: от самого потерпевшего или со стороны того, кто оказался виновником ДТП.

Что делать, если страховая выплатила мало по ОСАГО?

Закон отводит страховщику 20 дней на выплату страхового возмещения по ОСАГО. Столько же даётся и на выдачу направления на ремонт в СТОА.

Выплата вместо ремонта полагается при одном из условий пункта 16.1 ст. 12 ФЗ № 40 Об ОСАГО. Например, если затраты на восстановление ТС превышают максимальный размер страхового возмещения. Или если в договоре ОСАГО изначально прописано условие возмещения вреда деньгами. Но страховая может сама предложить вам выплаты вместо ремонта – по соглашению.

Итак, у вас на руках ответ СК или вас не устраивает размер выплат по ОСАГО – и далее мы рассмотрим пошаговую инструкцию, что делать:

Шаг 1. Заявление на выдачу результатов осмотра или экспертизы

Первым делом нужно разобраться, почему вам перечислили такую маленькую сумму? Чтобы прояснить картину, нужно иметь перед глазами расчёты. Их у вас нет. Зато они есть у страховой – ведь как-то они насчитали эту, а не другую сумму.

Напишите заявление в адрес страховщика. Потребуйте его ознакомить вас с результатами осмотра и/или независимой экспертизы (оценки) повреждённого транспортного средства, ссылаясь на пункт 11 статьи 12 ФЗ Об ОСАГО. Также нужно просить страховую выдать копию акта о страховом случае.

После того, как документы окажутся у вас на руках, можно тщательно всё проверять. В частности, определить:

Для определения стоимости запасных частей автомобиля нужно сравнить цены на детали в отчёте страховщика с цифрами на запчасти из справочника РСА. Там представлены детали на все известные марки и модели автомобилей.

Но здесь на практике 2021 года можно столкнуться с определённой трудностью – закон, ссылка на который дана выше, не обязывает страховую компанию приводить полный расчёт по каждой отдельной детали и работе по восстановлению. Поэтому на руки вы можете получить только общую сумму с очень небольшой детализацией. Однако, ориентировочную рыночную стоимость ремонта вы можете посчитать и в автосервисе. Просто обратитесь в 2-3 СТО и попросите их посчитать стоимость ремонта. Так станет ясна общая картина, насколько занижена сумма расчёта выплаты.

Шаг 2. Подать заявление о разногласиях

На основе полученных от СК актов осмотра, калькуляции или заключений экспертов будет понятно, действительно ли сумма выплат такая незначительная. Или, быть может, страховая обманывает вас и решила недоплатить? Например, решив сэкономить на детали, подлежащей замене, а не ремонту.

Потерпевший получает законное право требовать недостающую сумму по ОСАГО. Следующим шагом будет подача заявления о разногласиях (досудебной претензии). На этом этапе вы вправе требовать от СК исполнения обязательств по страховому возмещению убытков. Имейте в виду, что подача заявления о разногласиях – обязательный досудебный этап в 2021 году.

Как направить претензию в адрес страховщика:

От того, какой способ направления претензии вы изберёте, зависит срок рассмотрения страховщиком. Электронные документы рассматриваются в течение 15 дней с момента подачи – при условии, что вы уложились в 180 дней с момента нарушения ваших прав страховой компанией. Заявления по почте будут рассмотрены в течение 30 дней с момента их получения адресатом (ч. 2 ст. 16 ФЗ № 123 Об уполномоченном…).

Эти сроки не могут быть нарушены страховой компанией. А если это случилось, вы не обязаны ждать ответа – можно сразу переходить к следующему шагу.

Шаг 3. Обратиться к финансовому уполномоченному

С 1 июня 2019 года финупов обязали рассматривать в том числе и споры потребителей финансовых услуг со страховщиками. Такими потребителями выступают как раз потерпевшие в ДТП, если они не согласны с начисленной страховщиком суммой компенсации.

Потерпевший обязан обратиться к финупу после того, как получил отказ в возмещении ущерба, либо ему выплатили маленькую сумму по ОСАГО (ст. 15 ФЗ Об уполномоченном). Не обращаться к омбудсмену в споре со страховой нельзя. В этом случае суд даже не станет рассматривать ваше исковое заявление.

Между тем, финансовый уполномоченный выступает неким «судом», принимая то ли иное решение. Омбудсмен может назначить независимую экспертизу, и по её итогам обязать страховщика доплатить недостающие суммы потерпевшему. Тогда и в суд идти не придётся. Достаточно будет взять исполнительный лист (удостоверение) и отдать его в банк или приставам – вскоре деньги окажутся на вашем счёте.

В нашей практике был случай, когда финансовый уполномоченный в максимально сжатые сроки рассмотрел заявление и обязал страховщика доплатить всю сумму, заявленную потерпевшим.

Чтобы обратиться к финупу при маленькой компенсации по ОСАГО, необходимо составить заявление и приложить к нему документы. Например, фото повреждений ТС или заключения независимых экспертов – если вы заказывали экспертизу самостоятельно.

Направить заявление омбудсмену можно:

Уполномоченный по финансовым спорам может воспользоваться вашими фото и заключениями, а может запросить их у страховщика. Также в компетенции омбудсмена назначить собственную независимую экспертизу. Если это случится, то на её проведение уйдет 10 рабочих дней.

Еще 15 дней финансовый уполномоченный будет рассматривать ваше заявление – если вы направили обращение лично (п. 8 ст. 20 ФЗ О Об уполномоченном). После этого через 10 дней решение омбудсмена вступает в законную силу. Итого на рассмотрение спора финупом максимально может уйти 35 дней. А дальше всё зависит от того, в чью пользу это решение. Если оно принято омбудсменом, но вы не согласны с его вердиктом, тогда остаётся заключительный шаг требования доплаты со страховой компании – через суд.

Шаг 4. Оспорить решение в суде

Обратите внимание на административные сроки подачи иска – они ограничены. После того, как финуп принял решение, и оно вступило в законную силу, у вас будет всего 30 дней на подачу искового заявления в суд. Если пропустить этот срок без уважительной причины, требовать доплаты со страховщика через суд уже нельзя. Для сравнения, страховщику на обжалование решения финупа даётся 10 дней.

При обращении в суд есть пара нюансов:

Суд проходит в спокойной обстановке. При этом представители страховщика могут вовсе не явиться на заседание. Вместо этого они могут направлять различные ходатайства к суду.

Суд рассмотрит заключения экспертов и примет итоговое решение. Если он посчитает, что решение омбудсмена неверное, то он его отменит своим постановлением. На основе постановления судьи издается исполнительный лист для дальнейшего предъявления в банк или в ССП. После этого со счёта страховой спишут недостающие по ОСАГО деньги и перечислят их на ваш банковский счёт.

Ах да! Если решение суда окажется в вашу пользу, то со страховщика взыщут, помимо невыплаченных сумм, еще и неустойку + штраф в размере 50% от суммы присужденных истцу выплат – в силу ч. 6 ст. 13 Закона о защите прав потребителей.

И еще – если вы заказывали независимую экспертизу повреждений ТС, и суд удовлетворил ваши исковые требования, то можно полностью компенсировать расходы на экспертизу. В данном случае её оплачивает ответчик (страховая). Если иск удовлетворён частично, расходы так же частично перекладываются на ответчика – в рамках удовлетворенных судом требований. Остальное суд вам не возместит.

Стоит ли заключать со страховой соглашение о выплате по ОСАГО?

Страховые компании стараются сэкономить на каждом страховом случае. Поэтому на этапе подачи заявления о возмещении ущерба по ОСАГО вам могут предложить заключить некое соглашение. Оно может называться по-разному.

Но суть его в том, что страховщик предлагает вам выплату деньгами и устанавливает конкретную сумму. Почти всегда ниже. Например, если ущерб оценивается в 70 тысяч рублей, вам предложат 50 тысяч, а то и в 2 раза ниже. Получив деньги по соглашению, вы не сможете требовать со страховой никаких доплат сверх этой суммы. Например, если ремонт вдруг окажется дороже (в 99% случаев так и происходит).

Подписывать это соглашение или лучше отказаться от него? Тут каждый решает сам для себя. Если вам срочно нужны деньги по ОСАГО – можно заключить соглашение. В иных случаях лучше дождаться оценки повреждений или направления на ремонт на СТОА.

Но что, если вы уже подписали такое соглашение. Можно ли его как-то оспорить? Оспорить можно, но для этого придётся соблюсти обязательный досудебный порядок. Вначале, конечно, подавать в страховую заявление о расторжении соглашения. Далее, в случае отказа страховой обращаться к финупу, и только потом идти в суд. Но при этом доказать, что сделка была совершена под влиянием заблуждения в 2021 году крайне трудно. Без этого ни омбудсмен, ни суд не встанут на вашу сторону в споре со СК.

Страховая насчитала сумму без учета износа деталей – это нормально?

Для ответа на этот вопрос стоит заглянуть в нормативно-правовые акты. Таковым в нашем случае выступает Федеральный закон Об ОСАГО.

Таким образом, в 2021 году закон изначально устанавливает расчет страхового возмещения по ОСАГО с учётом износа запчастей. Исключением является лишь направление на восстановительный ремонт на СТОА. Там должны устанавливаться новые детали автомобиля, без учёта износа.

Еще одним подтверждением в пользу расчёта выплаты по ОСАГО с износом служит положение пункта 59 ППВС № 58 от 26 декабря 2017 года. Ремонт без износа, а выплаты всегда с износом деталей и запчастей автомобиля.

Могу ли я взыскать износ со страховой?

Теоретически шансы есть. Но на практике это может не сработать.

Первое, о чем мы уже сказали: страховые выплаты по ОСАГО учитывают износ запчастей. Поэтому страховая никак не может заплатить вам как за новые запчасти – расчёт стоимости деталей, узлов и агрегатов ведётся по Единой методике. И если соблюдаются условия для страхового возмещения деньгами, то истребовать со СК недоплаченные деньги за износ не получится.

«При чем здесь вообще условия для выплаты деньгами», – спросите вы. Очень даже причем. Дело в том, что в феврале 2021 года вышло интересное Определение под номером 86-КГ20-8-К2 – по следующему делу:

ПАО СК «Росгосстрах» не признала страховой случай и не выдала направление на ремонт. Однако впоследствии в судах было установлено, что часть повреждений соответствует ДТП – и со страховщика взыскали страховое возмещение. Однако, учитывая, что ранее направление на ремонт выдано не было, как не было и условий для замены ремонта деньгами, суды посчитали, что «Росгосстрах» должен возместить потерпевшему ремонт без учёта износа. Кассационная инстанция посчитала иначе. Но Верховный Суд сослался на п. 2 ст. 393 ГК РФ, отменил решение кассационного суда и направил дело на новое рассмотрение. Потерпевший не должен быть поставлен в худшее положение – в связи с этим стоимость ремонта должна быть выплачена без учёта износа.

Однако далеко не каждую ситуацию можно трактовать по вышеописанному предписанию ВС РФ. Нужно учитывать специфику отдельно взятого спора со СК.

Да и страховые могут заявить в ответ на вашу претензию о возмещении без учёта износа, что у них попросту нет станций, отвечающих требованиям пункта 15.2 ст. 12 ФЗ Об ОСАГО. Например, удалённость от места ДТП или места проживания потерпевшего более 50 км. И в суде придётся доказывать обратное. В том числе привлекать автосервисы и разбираться, действительно ли они не могли отремонтировать машину или это уловки страховщика.

А с виновника ДТП?

Хорошая новость в том, что недостающую сумму за ремонт авто можно взыскать с виновника аварии. На это указывает Определение № 82-КГ20-8-К7 из Обзора Судебной практики ВС РФ № 2 от 30 июня 2021 года:

9. Потерпевший в дорожно-транспортном происшествии, получивший страховое возмещение в денежной форме на основании подп. «ж» п. 16.1 ст. 12 Закона об ОСАГО, вправе требовать возмещения ущерба с причинителя вреда в части, не покрытой страховым возмещением.

Вкратце, о чем дело. Страховая выплатила истцу 95 200 рублей с учётом износа, хотя без износа эта сумма составляла бы 312 000 рублей. Истец не согласился, но потребовал с виновника ДТП доплатить ему разницу между страховым и действительным размером ущерба. После судебный экспертизы и уточнения исковых требований сумма доплаты получилась 172 800 рублей. Верховный Суд поддержал истца, не найдя с его стороны никаких злоупотреблений. А также сослался на ст. 1072 Гражданского кодекса РФ, где говорится, что при нехватке страховых выплат на восстановление имущества, потерпевший вправе взыскать остаток с причинителя вреда – в нашем случае с виновника ДТП.

Но если, например, у виновника аварии нет ОСАГО, то взыскивать стоимость ремонта ему предстоит полностью.

Если виновник не хочет возмещать разницу?

Не все виновники ДТП идут на контакт и горят желанием возместить разницу между страховым возмещением и реальным ущербом. Отказ объясняют тем, что автогражданская ответственность застрахована – мол, пусть платит страховая. Однако выше мы выяснили, что износ запчастей можно истребовать с виновника ДТП.

Если вы являетесь потерпевшим в аварии – вот инструкция по взысканию ущерба в 2021 году:

Исковое заявление подаётся либо в мировой, либо в районный суд по месту регистрации ответчика (причинителя вреда). Всегда смотрите на сумму исковых требований. Если стоимость спора менее 50 000 рублей – то в мировой судебный участок, если свыше 50 000 рублей – то в районный суд (ст. 23-24 ГПК РФ).

Страховая выплатила мало, а ремонт обойдётся дороже – что делать?

Такие ситуации встречаются повсеместно. Получив направление на ремонт и пригнав машину в автомастерскую, потерпевшему в ДТП вдруг заявляют в сервисе, что насчитанных страховой денег не хватает на восстановление автомобиля.

С чем это связано? Об этом мы рассказали в самом начале статьи. При ремонте не учитывается износ машины, поэтому сервисы используют только новые детали. Но рыночные цены на новые запчасти и технологии сильно отличаются от тех, что прописаны в справочниках РСА – а страховые считают как раз по методикам. Из-за этого недостаточно денег на ремонт.

Один из вариантов доплатить, а затем взыскать указанную сумму с виновника аварии. О том, как это правильно сделать, мы рассказывали выше. Вначале досудебный этап, а если последует отказ – то в судебном порядке.

Могу ли я отказаться доплачивать?

Да, так тоже можно сделать.

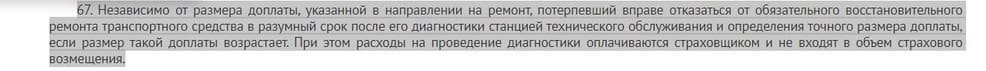

На это, в частности, указал Верховный Суд РФ в Постановлении Пленума № 58 от 26.12.17:

Таким образом, вы можете вполне законно отказаться от доплат за восстановительный ремонт автомобиля, если размер первоначальной доплаты в направлении страховщика был увеличен СТОА. А также, если стоимость ремонта превышает лимит ответственности СК или по европротоколу – 400 тысяч.

О том, что вам предлагали доплатить, нужно будет сообщить страховщику. Естественно, на словах он не поверит, что на СТОА с вас требовали внести дополнительную сумму. Поэтому следует запастись доказательствами:

Желательно приезжать в автомастерскую не одному, а со свидетелем. Лучше, чтобы он и записывал происходящее на телефон, камеру или диктофон. Съемка может быть как открытой, так и скрытой. Главное, чтобы у вас на руках оказались неопровержимые доказательства, где вам открытым текстом предлагают доплатить за ремонт, а вы отказываетесь.

После того, как доказательства собраны, их нужно предоставить в страховую компанию. Там либо сразу перечислят возмещение по ОСАГО в денежном эквиваленте, либо откажут. Но даже при отказе страховой у вас есть право обратиться за страховым возмещением к финупу, а затем и в суд.

Стоит ли заключать договор цессии со СТОА?

Нет, лучше избегать. Хотя на ремонтной станции вам могут вежливо предложить подписать такой договор.

Договор цессии – это некое соглашение между вами и СТОА о том, что вы уступаете право требования страхового возмещения к страховой компании автосервису. Подписав договор цессии, вы автоматически утратите право требовать возмещения убытков с автосервиса, страховой, а в ряде случаев и с виновника происшествия. Зато такое право появится у СТОА.

Более того, вы можете серьезно «прогореть» на ремонте автомобиля. Ведь с момента заключения договора цессии у сервиса будут развязаны руки. Мастера СТОА могут сделать вам некачественный ремонт, потребовать доплаты, установить б/у запчасти вместо новых – как вы понимаете, почти безнаказанно. Претензии предъявлять будет некому. Останется только судиться с сервисом, а это крайне тяжело.