Страхование денег на карте сбербанка что это такое

Страхование владельцев кредитной карты

Забота о вас и ваших близких

При наступлении страхового случая СберСтрахование жизни позаботится о том, чтобы погасить задолженность по кредитной карте. Ознакомьтесь с условиями страхования в памятке.

В соответствии с Правилами страхования коронавирус COVID-19 не является исключением для признания событий страховыми.

О страховой программе

Сумма страховой защиты равна двукратной задолженности по карте на дату отчёта.

Срок страхования — 1 месяц

Даты начала и окончания действия страховой защиты указываются в СМС.

Плата за страхование

Как подключиться к программе страхования

В Сбербанк Онлайн

Оформите программу страхования к действующей кредитной карте

В офисе банка

Придите в офис банка и сообщите о своем желании менеджеру по продажам

Остались вопросы?

Позвоните по номеру 900 (телефон для бесплатных звонков с мобильных на территории рф), +7 (495) 500-55-50 (телефон для звонков из любой точки мира) или напишите в раздел Диалоги в мобильном приложении Сбербанк Онлайн

Услуги страхования оказывает ООО СК «Сбербанк страхование жизни» (лицензия на осуществление страхования СЛ № 3692 (вид деятельности — добровольное личное страхование, за исключением добровольного страхования жизни), выдана Банком России без ограничения срока действия). Сайт www.sberbank-insurance.ru. Тел. +7 495 500 55 50 (телефон для звонков из любой точки мира).

Программа заключается в организации страхования держателей кредитных карт (далее — клиенты) путем ежемесячного (при условии наличия задолженности на 20-е число месяца более 3 000 руб.) заключения ПАО Сбербанк со страховой компанией договоров страхования, по которым клиенты являются застрахованным лицами.

Страховка банковской карты Сбербанка: что нужно знать каждому владельцу

При оформлении/перевыпуске пластиковой карты, сотрудники банка обязательно предложат Вам страховку. А иногда, когда нужно срочно выполнить план, услуга настоятельно предлагается даже тем, кто пришел в финансовое учреждение совершенно по другим делам.

При этом акцент делается на преимуществах предлагаемой услуги. Естественно, не будет же работник банка расписывать клиенту все нюансы и тонкости, предусмотренные правилами страхования карт. У того же Сбербанка, этот документ состоит из 146 страниц. Давайте рассмотрим страхование банковских карт на примере условий, предлагаемых именно этим банком, как самым крупным в России.

Я кратко расскажу Вам о нескольких банковских правилах и нюансах законодательства, чтобы Вы поняли, есть ли смысл в услуге именно для Вас.

Что относится к страховым случаям?

Но, конечно же, должны иметься четко прописанные страховые случаи. У Сбербанка они таковы:

Завладение доступом к средствам на карте при помощи разбоя грабежа, угроз, подделки и любых способов хищения, с последующим снятием имеющихся не счете средств.

Выход карты из строя, по причине механических повреждений или размагничивания.

Утрата средств с карты из-за неисправности банкомата.

Но, следующие два пункта, я просто не понимаю. Дело в том, что неисправность банкомата — это проблема банка, который и так возместит клиенту все потери. При чем здесь страховка?

Да и карта, утратившая работоспособность, восстанавливается без проблем. Частенько, эта услуга является платной, однако, стоит она разы меньше, чем годовая страховка карты. Не ломается же карта каждый день.

Таким образом, реальная польза страховки — защита от различного рода преступников. Но и здесь есть оговорки: стоит уделить внимание нюансам, по которым Вам откажут в выплате страховки, даже при наступлении страхового случая.

Исключения из объема страховых обязательств

То есть, если Вы по каким-то причинам не заметили, что с карты без Вашего ведома списаны средства, и не сообщили об этом банку в течение 12 часов после происшествия, то страховку Вы не получите.

Тут же вспоминаются пенсионеры, которым улыбчивые сотрудники банка помогают открыть необходимый для операции код из SMS, и, выслушивая причитания о непонятности современных технологий, в ответ предлагают им оформить страховку карты, чтобы защитить деньги от непонятных им опасностей.

Неужели консультант думает, что не умеющий открывать SMS пенсионер, будет по два раза в день ходить к банкомату, чтобы проверять, все ли нормально? Нет, он хочет просто продать ненужную услугу и стать ближе к премии.

Гражданин не получит денег, если он не заблокирует карту, после обнаружения пропажи. Когда картой воспользовался кто-то из родственников, независимо от того, как он ее получил — возмещения не будет. То есть, если мошенник через социальную сеть уговорил доверчивого ребенка прислать ему фото банковских карт мамы и папы, то страховка не поможет.

Это только основные оговорки, а так, их намного больше. Если кто-то интересуется, то на официальном сайте Сбербанка можно найти полные Правила страхования банковских карт.

Нужна ли страховка?

Нужна, но только тем, кто полностью понимает — зачем. Например, если по карте совершается множество операций, и держатель вынужден предоставлять ее реквизиты большому количеству лиц, в том числе в Интернете. Или, если на счете много денежных средств, и хочется перестраховаться.

Но, в большинстве случаев, от преступников и случайностей, не хуже защитят простые меры осторожности. Например, можно носить с собой одну дебетовую карту, на которой есть только небольшая сумма для мелких покупок. Ей же я расплачиваться в Интернете. Счет пополнять по мере необходимости, на ту сумму, которая скорее всего будет нужна в самом ближайшем будущем. А основные средства держать на другой — не носить ее с собой, и ограничить число лиц, знающих ее реквизиты. Если Ваша повседневная карта будет утеряна или украдена, можно просто перевести средства с нее на другой счет, и заблокировать.

Перевыпуск, или оформление нового пластика, обойдутся недорого, и будут сделаны быстро. А, неплохо подходящая для ежедневных мелких трат карта Momentum, того же Сбербанка, будет выпущена мгновенно и бесплатно. Ее аналоги есть почти у всех крупных банков.

Если же преступники успеют распорядиться средствами со счета, то их добыча будет не столь велика.

Подводя итог, хочется посоветовать: не принимайте согласие на получение какого-либо банковского продукта, на основании его краткой презентации или яркой рекламы. Естественно, сидеть и читать 146 страниц Правил никто не станет, но несколько уточняющих вопросов, поможет составить четкое представление о том, что Вам предлагают, и нужно ли это Вам. И решайте сами.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

Сбереги финансы

Страховка компенсирует наличные и деньги, которые злоумышленники могут украсть с карт и счетов

Оформите страховую защиту с выгодой 25%

13-29 декабря по промокоду NY2022

Один полис защищает все деньги на картах и счетах СберБанка

Защитим от непредвиденных финансовых потерь в следующих случаях:

Интернет-мошенничество

Например, перевод денег мошенникам через поддельный сайт

или списание средств с помощью фишинга, вредоносного ПО, незащищённого Wi-Fi, взлома аккаунта.

Ограбление

Если преступники отобрали карту или снятые в банкомате деньги. Риск хищения наличных действует в течение двух часов после снятия денег в банкомате.

Незаконное использование похищенной карты

Если мошенники похитили карту или телефон и потратили с неё деньги. Если с потерянной карты кто-то списал деньги — это тоже считается кражей.

Кража данных карты

Или получение информации о карте обманным путем. Если украли или выманили реквизиты карты и списали с неё деньги.

И в других ситуациях

Полный перечень рисков и исключений

Как оформить полис

В мобильном приложении СберБанк Онлайн

Отсканируйте QR-код, чтобы

оформить полис в приложении.

Проверьте данные и оплатите полис.

Он придёт на электронную почту сразу после оплаты.

Для владельцев подписки СберПрайм действует дополнительная выгода 10%.

Для владельцев подписки СберПрайм действует дополнительная выгода 10%.

Для владельцев подписки СберПрайм действует дополнительная выгода 10%.

Для владельцев подписки СберПрайм действует дополнительная выгода 10%.

Для владельцев подписки СберПрайм действует дополнительная выгода 10%.

В офисе банка

Страховые услуги оказывает ООО СК «Сбербанк страхование» (лицензия СИ № 4331 от 12.10.2020 г.). С подробным перечнем включенных в страховую программу рисков и объектов страхования, с ограничениями в страховом покрытии, исключениями из страхования, порядком определения страховой суммы и размера страховой выплаты (включая лимиты ответственности), а также с иными условиями страхования вы можете ознакомиться на сайте Sber.insure.

Страховая документация при оформлении в СберБанк Онлайн

Страховая документация при оформлении в отделении Банка

Кто является страхователем по полису?

Страховка покрывает риски по дополнительной карте?

Могу ли я застраховать на максимальную сумму зарплатную классическую карту Visa?

Для каждой карты нужен отдельный договор страхования?

Что делать, если я ошибся при заполнении полиса?

Если вы заполняли полис-оферту и ошиблись, напишите заявление в страховую компанию и приложите документ, подтверждающий верные данные.

Три способа отправки заявления:

Надо ли мне подписывать полис?

Я купил полис. Надо ли какие-то документы относить в страховую компанию?

Можно ли расторгнуть договор страхования и вернуть страховую премию?

Как расторгнуть полис страхования?

Чтобы расторгнуть полис страхования, направьте в страховую компанию документы:

Три способа отправки заявления:

Деньги вернутся не позднее чем через 10 дней с даты поступления заявления в страховую компанию.

Как застраховать деньги на карте Сбербанка

Что такое «Защита карты»?

Разработанная программа вполне логично получила название «Защита карты». Она предоставляет владельцам кредитных и дебетовых пластиков застраховать денежные средства на карте Сбербанка от трех типов страховых случаев.

Первый включает незаконные действия третьих лиц, к которым относятся:

Второй тип страховых случаев, при которых помогает программа страхования карты, включает утрату пластика по одной из следующих причин:

Третий тип страховых случаев учитывается полисом, который оформляется в отделении Сбербанка. Он включает:

Как работает страховой полис?

Принцип действия страховки «Защита карты» достаточно прост. После подтверждения факта наступления страхового случая владелец полиса получает страховую компенсацию, которая не может быть выше суммы реального ущерба. Например, если защита банковских карт Сбербанка оформлена на 120 тыс. руб., при незаконном снятии с пластика 20 тыс. руб., компенсация владельцу карточки составит 20 тыс. руб.

Какие карты можно застраховать?

Важным достоинством разработанной Сбербанком совместно с дочерней страховой компанией программой является возможность застраховать абсолютно любые карточные продукты, эмитированные финансовой организацией. Речь в подобной ситуации идет о всех категориях пластиков – кредитках и дебетовых, основных и дополнительных.

Важное дополнение – страховой полис одновременно покрывает риски по всем карточным продуктам страхователя. Это избавляет от необходимости страховать каждый пластик по отдельности, расходуя при этом дополнительные денежные средства.

Кредитные

Программа «Защита карты» действует по отношению к любым кредиткам Сбербанка, включая самые популярные классическую, золотую и премиальную.

Дебетовые

Все сказанное выше по отношениям к кредитным продуктам, применительно и дебетовым карточкам. В их числе и наиболее массовые: Карта с большими бонусами, Молодежная карта, а также Золотая и Классическая карты.

Сколько стоит страхование карты Сбербанка?

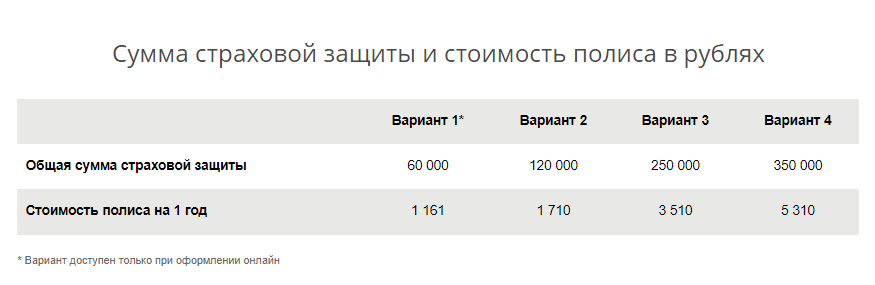

Финансовая организация предложила предельно простой принцип ценообразования страховки. Он заключается в наличии четырех вариантов полиса для каждого из видов страховки – оформляемой онлайн или в отделении банка. При получении полиса на сайте Сбербанка действуют такие расценки на страховку.

При оформлении полиса в офисе банка или страховой компании, который учитывает большее количество рисков, стоимость защиты несколько увеличивается.

Как получать страховые выплаты?

При наступлении страхового случая владелец карты предпринимает следующие действия:

Как оформить страховку карты?

Программа защиты банковских карт предусматривает два варианта страховки. Первый предполагает личное посещение подразделения Сбербанка, а второй – возможность оформить полис непосредственно на сайте финансового учреждения.

В отделении банка

Для оформления полиса в отделении банка достаточно прибыть в один из офисов. Найти ближайший из них поможет сервис, размещенный на сайте учреждения. Ссылка на него размещается в верхнем углу в правой части главной страницы.

В режиме Онлайн

Процедура онлайн-оформления страховки заметно оперативнее и удобнее. Однако, она позволяет защититься только от двух категорий страховых случаев, подробно описанных выше. Порядок действия клиента Сбербанка выглядит так:

После отправления заявки на e-mail заявителя приходит полис. Он имеет электронный формат и приравнивается к бумажному документу. Страховку необходимо оплатить с карточки. Полис начинает действовать по истечении 14 дней с даты оплаты. Срок его действия рассчитан на год.

Активация полиса

При получении полиса в офисе Сбербанка требуется его активация. Дело в том, что такой вариант полиса считается премиальным. Он базируется на подписанном клиентом договоре и рассчитан на 5 лет, хотя оплата взимается за каждый последующий год отдельно.

Для активации карты потребуется:

Преимущества и недостатки страховки

Единственным по-настоящему серьезным недостатком рассматриваемой программы защиты карточек от Сбербанка является необходимость платить страховую премию. В остальном следует признать продукт, разработанный банком и дочерней страховой компанией, весьма успешным. Это подтверждается ростом числа выданных полисов. Основными достоинствами программы «Защита карт»:

Как отказаться от страхования карты?

Процедура отказа от страховки и расторжения договора предполагает оформление и отправку в адрес СК «Сбербанк страхование» трех документов:

Отправка комплекта документов производится одним из трех способов:

Максимальный срок, в течение которого возвращаются деньги – 10 дней с момента получения заявления и других документов. Необходимо понимать, что полный возврат премии возможен только при расторжении договора в течение первых двух недель после заключения. Во всех остальных случаях возврат происходит не в полном объеме.

Страхование карты Сбербанка

Банк отвечает за сохранность денежных средств на счетах клиента. Но все случаи несанкционированного доступа к карте охватить невозможно. Для этого клиентам предлагается оформить страховку карты Сбербанка. Что это за программа, как работает, и как ей воспользоваться, расскажет банковский портал Бробанк.ру.

Что такое «Защита карт» Сбербанка

«Защита карт» — добровольная программа страхования банковских карт, оформленных в Сбербанке. Это платная услуга, которой клиенты могут воспользоваться по своему усмотрению.

Это страховая услуга, которая оказывается в рамках обслуживания банковских карт. Подключиться к программе можно в любой момент: при оформлении карты или в процессе ее использования.

При оформлении услуги клиент получает страховой полис — документ, дающий право на получение возмещения при наступлении страхового случая. То есть, речь идет о классической схеме оказания услуг страхования.

Важно: один полис покрывает все карты (кредитные и дебетовые) клиента, привязанные к его счету. К примеру, у клиента 5 карт Сбербанка, следовательно, полис будет действовать в отношении каждой из них. Основное назначение программы — защита денежных средств на карте от случаев мошенничества или несанкционированного доступа.

Какие случаи покрывает защита карты Сбербанка

Программа рассчитана на большинство страховых случаев, которые могут наступить в процессе пользования банковскими картами. Список покрытия, как правило, указывается в договоре при оформлении полиса. В него входят следующие обстоятельства:

В рамках программы страхуется сама карта и денежные средства, размещенные на ее балансе. В список страховых случаев входит и утрата наличных денег, снятых с карты в банкоматах Сбербанка или других кредитных организаций.

Условия оформления полиса «Защита карты» от Сбербанка

Максимальный срок действия полиса — 1 год. Программа не предполагает опцию пролонгации. По истечении срока действия страхового полиса, клиент заключается новый договор с компанией.

В качестве страховщика выступает компания ООО «Сбербанк-страхование». Полис начинает действовать на 16 день после оформления. При оформлении услуги 1 декабря, страховое покрытие заработает только 16 декабря.

Оплата услуги производится по строго утвержденным тарифам. Вид и наименование карты — не имеют значения. Страховое покрытие выражается в фиксированной сумме денежных средств. Чем выше сумма возможного возмещения, тем дороже будет стоимость страхового полиса.

Сколько стоит страховка карты Сбербанка

Стоимость полиса напрямую зависит от суммы возмещения, которое клиент может получить при наступлении страхового случая. Оплата производится по утвержденным тарифам. Сетка с расценками периодически изменяется. Актуальные значения указаны на скрине.

К примеру, клиент покупает полис с общей суммой страховой защиты в 250 000 рублей по цене 1710 рублей (разовая оплата). Это означает, что в течение всего срока действия полиса общая сумма по всем наступившим страховым случаям составит исходные 250 000 рублей. Безлимитного пакета у Сбербанка в настоящее время нет.

Как работает «Защита карт» в Сбербанке

Речь идет о самой обычной схеме страхования, по которой клиент получает возмещение при наступлении страхового случая.

Типовой пример работы полиса:

Страховка карты Сбербанка предполагает проверку случая, по которому клиент обратился за возмещением. Сроки проведения расследования указываются в договоре. Если в ходе проверки будет установлена вина или умысел самого клиента, то компания получает право отказать в выплате возмещения.

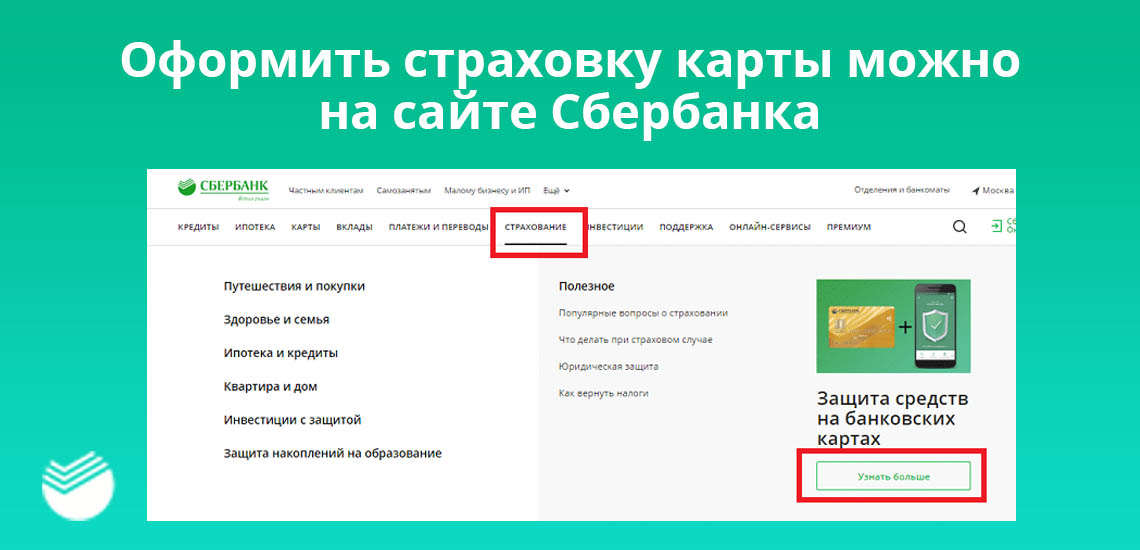

Как оформить страховку карты Сбербанка

Оформление производится двумя способами — на официальном сайте Сбербанка или в отделении банка. При личном обращении в офис, необходимо заранее уточнять информацию об оказании данной услуги в конкретном отделении.

Намного удобнее и быстрее полис оформляется на официальном сайте кредитной организации. Для этого клиенту необходимо проделать следующие путь:

Этот путь выведет клиента на страницу оформления страхового полиса. После нажатия на кнопку «Оформить онлайн», система выводит клиента на сайт Сбербанк-страхование. Здесь потребуется выбрать интересующий тариф, и приступить к оплате.

При дистанционном оформлении страхователю (клиенту) на указанный им e-mail высылается электронный страховой полис. Этот документ обладает полной юридической силой, и ничем не отличается от аналога на бумажном носителе.