Сча etf что это такое

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

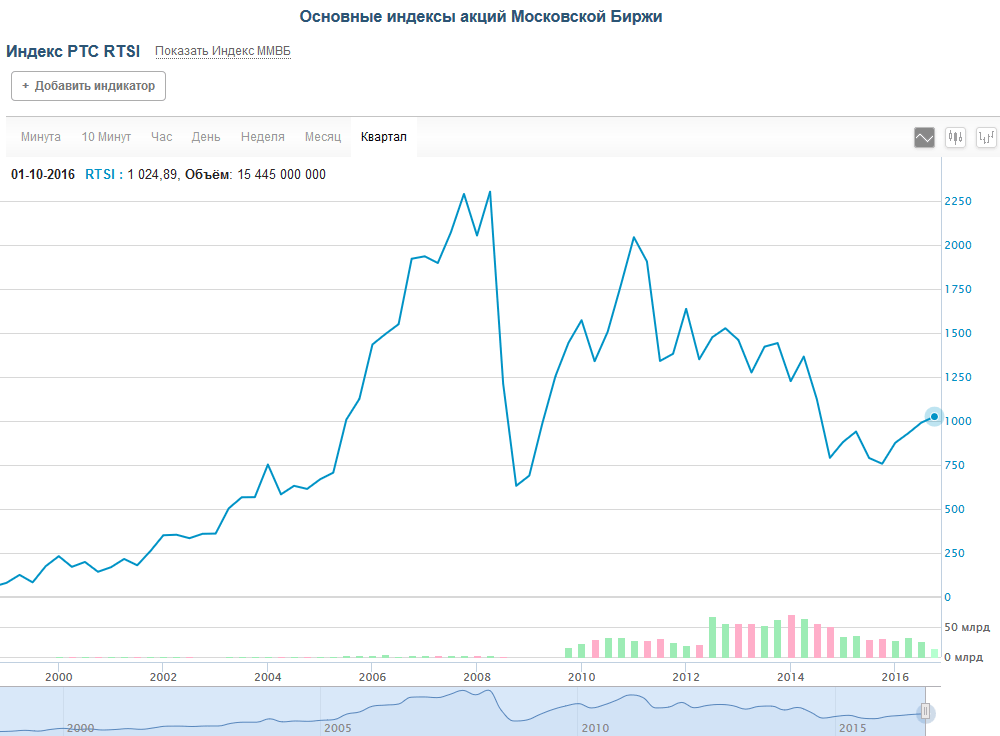

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

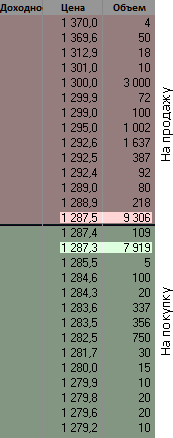

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

Фонд денежного рынка FXMM : откладывать свободные деньги

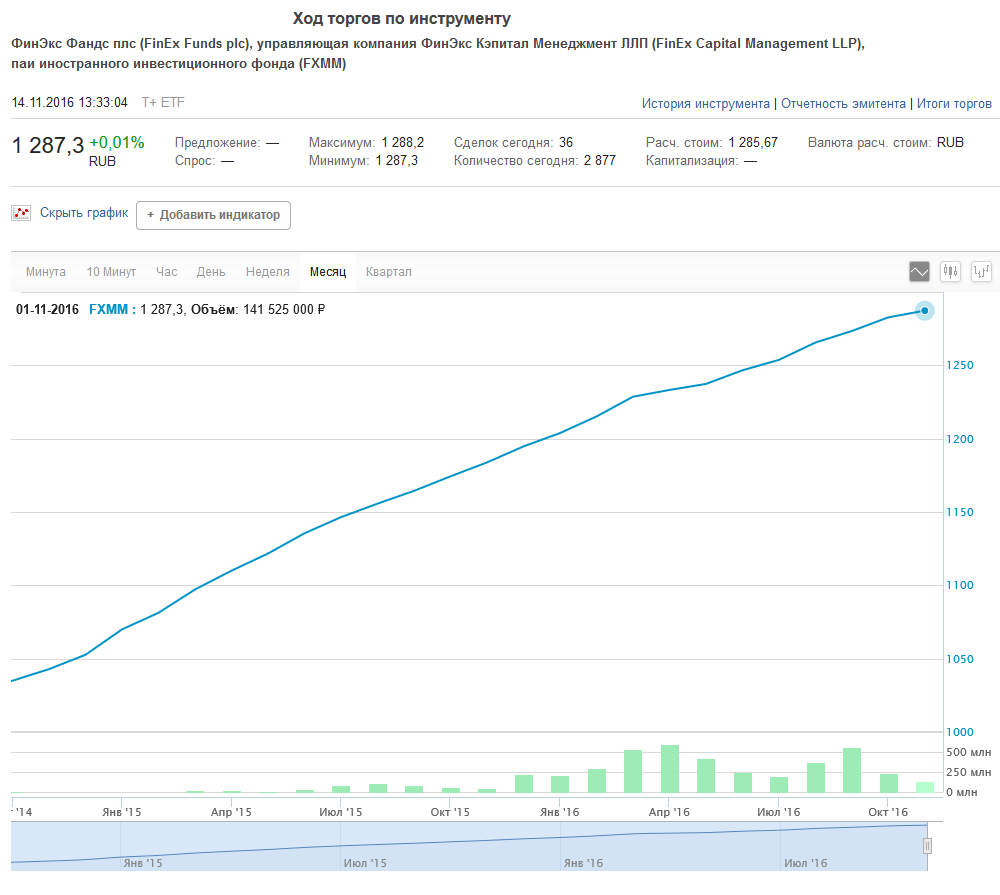

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

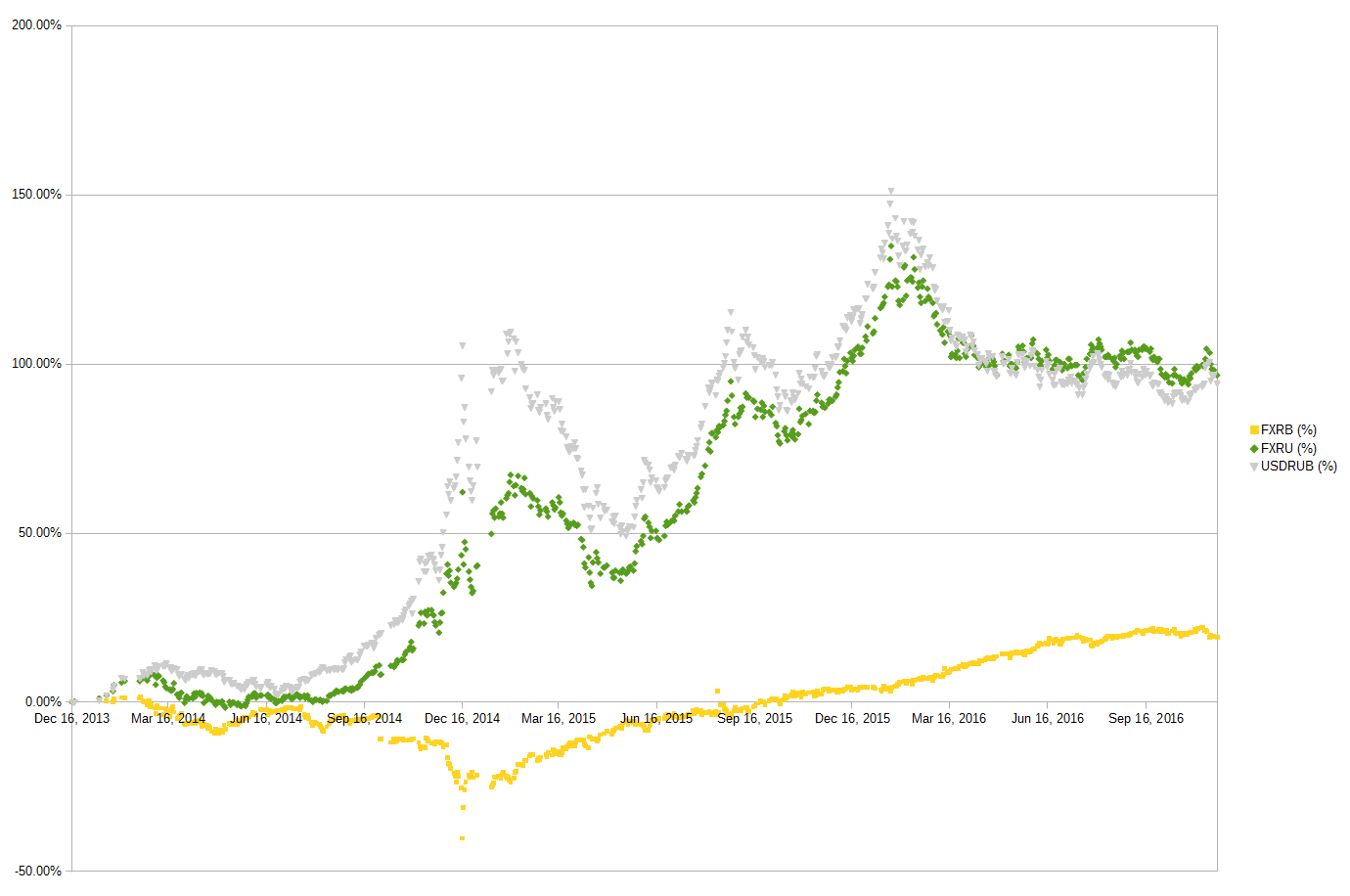

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

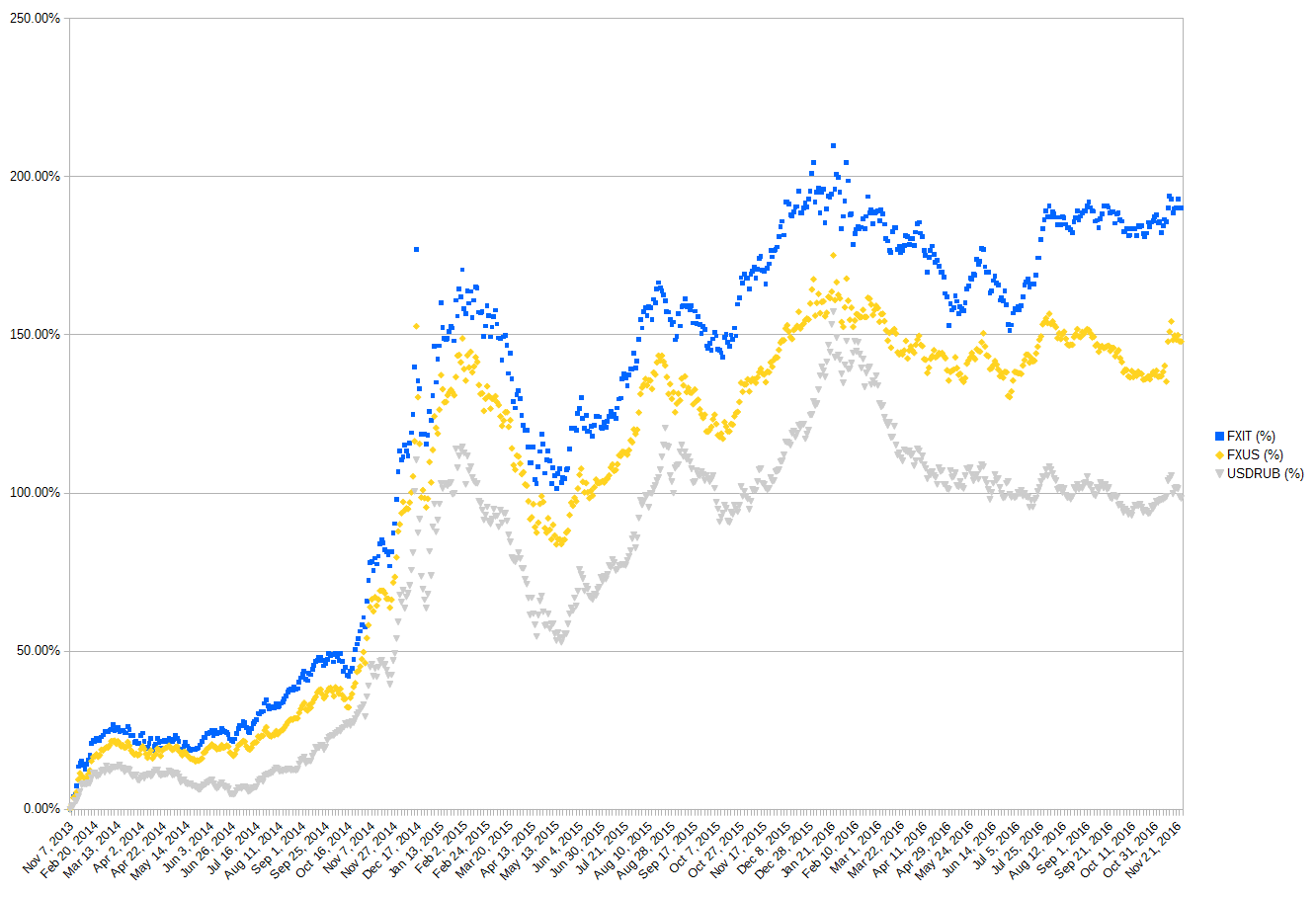

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах

Как купить ETF на Московской бирже

И чем они друг от друга отличаются

ETF (exchange traded funds) — торгующиеся на бирже инвестиционные фонды. Мы о них уже много раз писали, но не грех и повторить.

Для начала очень коротко о том, что такое ETF.

Есть много компаний с акциями. У одних акции за месяц выросли на 10%, у кого-то упали на 3%, у кого-то не изменились. Если вложиться только в какую-то одну, можно не угадать и потерять часть денег.

Эту проблему решают фонды: они собирают диверсифицированный портфель акций или облигаций на миллионы и миллиарды рублей и продают долю в этом портфеле. Покупая акцию фонда, вы как бы покупаете микроскопические доли всех активов, которые собрал этот фонд. Вход в инвестиции через фонд сравнительно низкий: несколько тысяч рублей.

Метафора: повар в ресторане покупает мешок картошки, несколько кочанов капусты, еще всяких разных овощей и много мяса и делает из этого суп. Вы покупаете тарелку супа: в нем есть и картошка, и мясо, и всё остальное, но по чуть-чуть.

Как купить ETF

ETF на Московской бирже

ETF торгуются на Московской бирже так же, как акции компаний. Сейчас там 15 ETF от двух провайдеров — FinEx и ITI Funds.

Акции ETF стоят примерно от 550 до 7250 рублей за штуку в зависимости от наименования. Их точная цена меняется много раз в течение дня.

Минимум можно купить 1 акцию.

Акции ETF может приобрести любой желающий, кроме некоторых государственных служащих. Дело в том, что некоторым чиновникам и сотрудникам правоохранительных органов нельзя использовать иностранные финансовые инструменты, а ETF как раз такими и считаются.

Для покупки акций ETF понадобится брокерский счет или ИИС. Такие счета можно открыть у брокера — юридического лица с особой лицензией, который дает доступ на биржу. Брокер передает на биржу заявки о покупке и продаже ценных бумаг, учитывает активы инвестора, рассчитывает прибыль инвестора и удерживает с нее НДФЛ. Как выбрать брокера, мы писали в отдельной статье.

У нас в группе «Тинькофф» есть брокер, и он поддерживает сделки с ETF.

Инвестиции — это несложно

Фонды акций

Большинство ETF на Московской бирже вкладывают деньги в акции. Хотя представлены не все рынки и пока нет глобальных ETF типа фонда акций всего мира, выбрать всё равно есть из чего.

Комиссия и количество компаний в портфелях разных фондов

| Фонд | Страна | Число компаний | Комиссия |

|---|---|---|---|

| FXUS | США | 625 | 0,9% |

| FXCN | Китай | 347 | 0,9% |

| FXJP | Япония | 320 | 0,9% |

| FXIT | США, ИТ-компании | 103 | 0,9% |

| FXUK | Великобритания | 101 | 0,9% |

| FXAU | Австралия | 67 | 0,9% |

| FXDE | Германия | 67 | 0,9% |

| RUSE | Россия, заявлена выплата дивидендов раз в год | 41 | 0,65% |

| SBMX | Россия | 39 | 1,1% |

| FXRL | Россия | 37 | 0,9% |

| FXKZ | Казахстан | 7 | 1,39% |

Чем больше компаний в портфеле ETF, тем лучше для инвестора.

Фонд SBMX формально не ETF, а биржевой ПИФ: есть разница в механизмах работы и контроля. Впрочем, с точки зрения обычного инвестора, отличия не очень большие. Зато это российский финансовый инструмент, тогда как акции ETF считаются иностранными инструментами. Это важно для некоторых госслужащих.

Фонды облигаций

Облигации — важная часть инвестиционного портфеля. На Московской бирже есть три фонда, которые позволяют вкладываться в еврооблигации — долговые бумаги в иностранной валюте. Большинство таких бумаг стоят очень дорого, но благодаря ETF их легко иметь даже в небольшом инвестиционном портфеле.

FXRB. Отслеживается индекс российских корпоративных еврооблигаций EMRUS Bloomberg Barclays. В составе фонда — 27 бумаг, в том числе евробонды «Газпрома», Сбербанка, РЖД, «Алросы». Комиссия за управление — 0,95%.

В фонде применяется механизм рублевого хеджирования. Это означает, что изменения курса валют сами по себе не влияют на цену акции ETF, при этом хеджирование может дать прибавку к доходности.

FXRU. Полный аналог FXRB, но хеджирование не используется. Значит, при росте доллара акции фонда вырастут в цене, при падении доллара — упадут. Расходы фонда меньше, чем у FXRB: 0,50% вместо 0,95%.

RUSB. Этот фонд похож на FXRU, но средства вложены не только в корпоративные еврооблигации российских компаний, но и в еврооблигации Минфина. В фонде 22 наименования ценных бумаг. Комиссия за управление — 0,50%.

Фонд денежного рынка FXMM

Фонд чем-то похож на банковский вклад: деньги размещены в краткосрочных государственных облигациях США ( T-bills ), при этом используется хеджирование. По факту фонд наполнен гособлигациями США, а ведет себя как депозит в рублях. Благодаря этому цена акций ETF медленно и стабильно растет и не зависит от курса доллара. Комиссия — 0,49%.

FXMM можно использовать для временного размещения свободных средств на брокерском счете или ИИС, но не забывайте о комиссиях за совершение сделки. Акциями FXMM придется владеть хотя бы одну неделю или две, только чтобы рост цены акций окупил затраты на их покупку и продажу.

Фонд золота FXGD

Единственный сырьевой ETF на Московской бирже позволяет вложиться в золото, которое традиционно считается защитным активом для кризисов. Это хорошая альтернатива обезличенным металлическим счетам. Комиссия за управление — 0,45%.

Фонд не владеет физическим золотом. Изменения цены золота отслеживаются методом синтетической репликации с помощью краткосрочных облигаций США и свопа полной доходности. Сложно звучит, зато фонд точно отслеживает цену металла.

Есть разные мнения, нужно ли инвестору золото. Основатель крупнейшего хедж-фонда Bridgewater Associates Рэй Далио считает, что выделить 5—10% инвестиционного портфеля на золото — хорошее решение.

Какие фонды выбрать

Доходность ETF заранее не известна и никем не гарантируется. Нельзя сказать, что акции одного фонда будут хорошим вложением, а другого — плохим. Выбор ETF зависит от того, на какой срок инвестор вкладывается и насколько он готов к риску.

Не стоит все вкладывать в активы одной страны. Разумнее распределить средства между ETF на акции США, Китая, России и других государств, добавить какую-то долю облигаций.

Нет готовых решений, которые можно просто скопировать и получить нужный вам результат. Распределение средств инвестиционного портфеля между акциями, облигациями и другими активами должно подбираться под нужды инвестора с учетом горизонта инвестирования, готовности к риску и других факторов.

Ликвидность ETF

У всех биржевых фондов, упомянутых в статье, есть маркетмейкер — организация, обеспечивающая ликвидность. Это означает, что практически в любое время, когда работает биржа, можно купить или продать акции ETF или паи ПИФа по цене, близкой к справедливой. Справедливая цена — это стоимость чистых активов фонда, деленная на число акций или паев фонда.

При сделках с ETF советую использовать лимитированные заявки: в них указана цена, по которой вы хотите совершить сделку. Если нужную или более выгодную для вас цену никто из участников торгов не дает, сделка не состоится. А вот рыночные заявки исполняются по лучшей имеющейся цене, и это может обернуться для вас неприятным сюрпризом.

Дело в том, что иногда маркетмейкер ненадолго исчезает. При этом останутся другие участники торгов с ценами, зачастую далекими от справедливых. Если вы в этот момент подадите рыночную заявку, то купите или продадите бумаги по тем ценам, которые есть на бирже в этот момент. Это может быть невыгодно.

Например, инвестор хочет купить 20 акций фонда FXCN. Маркетмейкер готов продать 1700 акций по 2305 Р за штуку. Это лучшая цена на данный момент.

Теперь представим, что маркетмейкер на какое-то время перестал участвовать в торгах, то есть нет предложений на продажу по 2305 Р за акцию.

Р за штуку. Скриншот из торгового терминала QUIK» loading=»lazy» data-bordered=»true»>

Р за штуку. Скриншот из торгового терминала QUIK» loading=»lazy» data-bordered=»true»>

Издержки, налогообложение и другие нюансы

Комиссии за управление фондами на Московской бирже выше, чем у фондов, торгующихся на биржах Европы или США. С другой стороны, комиссии отечественных ETF заметно ниже, чем у ПИФов, и их можно легко купить на бирже — это существенный плюс по сравнению с ПИФами.

Доход от акций ETF, торгующихся на Московской бирже, облагается налогом так же, как прибыль от операций с другими ценными бумагами. НДФЛ при необходимости удержит брокер.

Можно не платить НДФЛ с дохода от продажи ETF, если владеть их акциями хотя бы 3 года. Или можно покупать ETF через ИИС — это даст налоговый вычет с внесенной на ИИС суммы или освобождение от налога по всем операциям на счете.

Некоторые ETF можно купить и продать за доллары. Подробнее об этом мы писали в материале «Вложить валюту на Московской бирже».

Санкции и ETF

Отдельно остановлюсь на вопросе, который беспокоит некоторых инвесторов: могут ли американские санкции навредить ETF на Московской бирже и лишить инвесторов денег?

Краткий ответ: это маловероятно. Представитель FinEx подробно объясняет, почему так.

Мнение: у ETF нет санкционных рисков

Мы считаем, что инвесторам в ETF на Московской бирже не стоит беспокоиться из-за санкций.

Во-первых, санкции, по имеющейся информации, могут быть направлены против отдельных российских кредитных организаций, а не против европейских фондов — ETF на Московской бирже.

Во-вторых, сам механизм санкций не затрагивает ценные бумаги фондов. Санкции могут создать какой-то риск для долларовых депозитов, а не для фондов, независимо от того, на какой бирже обращаются их акции.

Инфраструктуру управляющей компании санкции тоже никак не затрагивают.

Возможный дискомфорт может быть связан исключительно с гипотетическими действиями российских игроков: банки и государство могут в качестве ответной меры ухудшить положение владельцев иностранных ценных бумаг. Здесь возможны два негативных сценария.

Отдельный брокер прекратит работать с иностранными ценными бумагами. Однако ETF можно перевести от одного брокера к другому без совершения денежных транзакций. Их можно будет продать позже, через другого брокера.

Государство ограничит обращение иностранных ценных бумаг в России. В таком случае администратор фондов «Бэнк-оф-нью-йорк-меллон», учитывающий активы ETF, предложит всем желающим погасить ETF аналогично досрочному погашению облигаций. Для этого есть специальная процедура. Погашение пройдет с учетом интересов инвесторов, то есть с учетом гипотетических ограничений. Обо всем позаботится «Бэнк-оф-нью-йорк-меллон», от инвестора потребуется только дать согласие на погашение.

Мы считаем, что те санкции США, о которых сейчас есть сведения и которые мы можем представить, никак не повлияют на обращение ETF на Московской бирже.

Запомнить

И мне интересно по комиссиям! Особенно мне не понятно что означает цифры по комиссиям представленные в этой статье ведь у них не указано ни срока за который берутся комиссии ни сделки за которые берутся эти комиссии. Такое ощущение, что вот например у фонда ETF FXRB комиссия 0,95% в день. Кто нибудь может подсказать по подробнее?

Стас, это годовая комиссия провайдера Фонда. Она высчитывается ежедневно малыми долями из стоимости актива. Не затрагивая ваш биржевой счет и средства на нем. Короче, если ETF это суп из бумаг, то 0.95% это зарплата повара.

Анна, правильно я понимаю, что можно сказать бумаги ETF будут дешеветь ежедневно на этот* процент?

Maksim, комиссия уже зашита в стоимость актива

Еtf основан на том, что покупает на инвестиции активы согласно стратегии. Все хорошо, пока рынок растущий, как в последнем десятилетии, но что будет в случае полномасштабного кризиса, как в 2008. Если у фонда все их активы одновременно и на неопределенный срок просядут кратно, и фонд не сможет получать прибыль от них как в настоящее время, то возможна ли ситуация, что управляющая компания закроет свои etf (или часть из них), как произошло недавно с частью etf от finex в РФ (хоть там и совсем другая причина была) и в таком случае, если УК не сможет дальше управлять фондами, активы будут продавать по рынку, который будет явно сильно ниже, чем сейчас и инвесторы, которые вложились в эти фонды однозначно потеряют свои деньги и не смогут lаже как-то повлиять на эту продажу активов фонда? Возможен такой вариант развития событий?

Если фонды смогут продержаться и в кризис и вышеописанной ситуации с потерей половины портфеля при продаже etf активов по рынку в кризис не возникнет, то etf имеет все преимущества, чем если только брать акции, самому реплицируя индекс, но с акциями хотя бы есть надежда переждать кризис и получить свое с %, а не бессильно наблюдать, как твой портфель продается в полцены(

Анатолий, если вы не нашли ответ на свой вопрос, то врятли вам стоит это делать, так как на фондовом рынке нужно хотя-бы примитивно разбираться, от того на сколько вы будете в этом разбираться, на столько будут надёжно вложены ваши деньги, в противном случае вы будете скорее всего с убытками.

В статью уже необходимо добавить БПИФ «AKNX «Технологии 100» от Альфа-Капитал.

Из ETF вложился бы в SANP500. Но американские акции сейчас на пике, нет смысла вкладываться и получать 3-6%, чтобы на третий год столкнуться с рецессией. Надо ждать просадку или кризиса.

Василий, забавно, седьмого октября 2019, на следующий день после вашего комментария, FXUS стоил 3400. Сегодня 4221. Рост 24%. Мне кажется, неплохо

P.S. Если можно оценку, выбранного мною портфеля отправить на эл. почту: vasiliycher@mail.ru

Эти ETF я хочу разместить на ИИС у брокера Тинькофф, у которого и хочу открыть ИИС в ближайшие дни.

Буду очень благодарен, если поможете в формировании портфеля ETF и размещения его на ИИС у брокера Тинькофф.

Василий, я тоже в начале 2021 года вложился в ETF FXCN, на сегодня фонд просел на 31%, но я надеюсь, что когда китайские компании перейдут на Гонконскую биржу, дела поправятся и мы увидим рост котировок.