как узнать мультикарта у меня или нет втб

Кредитная Мультикарта ВТБ

Выпуск кредитной Мультикарты завершен. Вы можете оформить одну из актуальных кредитных карт

Вы совершили первую операцию по карте

Беспроцентный период начинается в день списания и длится 101 день Дата списания — это дата операции плюс несколько дней. Сначала деньги блокируются на счёте, потом списываются

Дату окончания беспроцентного периода можно уточнить в ВТБ-Онлайн

В первый месяц ничего платить не нужно Первый платёж нужно внести до 20 числа следующего месяца

Внесите минимальный платёж

3% от задолженности за предыдущий месяц. Платёж должен поступить на ваш счёт 20 числа до 18:00 по московскому времени Точную сумму минимального платежа можно посмотреть в ВТБ-Онлайн

Если пропустить минимальный платёж, беспроцентный период уже не будет действовать

Погасите остаток задолженности, чтобы не платить проценты

Как только погасите задолженность, начнётся новый беспроцентный период 101 день отсчитывается с даты списания первой операции после полного погашения задолженности

Можно не вносить всю сумму задолженности, а продолжать платить минимальными платежами, тогда будут начислены проценты за весь период

Ежемесячная комиссия за обслуживание Мультикарты ВТБ не взимается при сумме покупок от 5 000 ₽ в месяц, при сумме менее 5 000 ₽, комиссия 249 ₽.

Если у вас две карты в пакете «Мультикарта», например, кредитная и дебетовая, то 5 000 ₽ в месяц можно потратить по любой карте или по двум картам вместе, т.к. комиссия привязана к пакету услуг «Мультикарта», а не к каждой карте в отдельности.

Оформите дополнительные карты членам семьи, кредитные или дебетовые. Покупки по всем картам суммируются, поэтому процент вознаграждения будет больше. Бесплатно можно оформить до 5 карт.

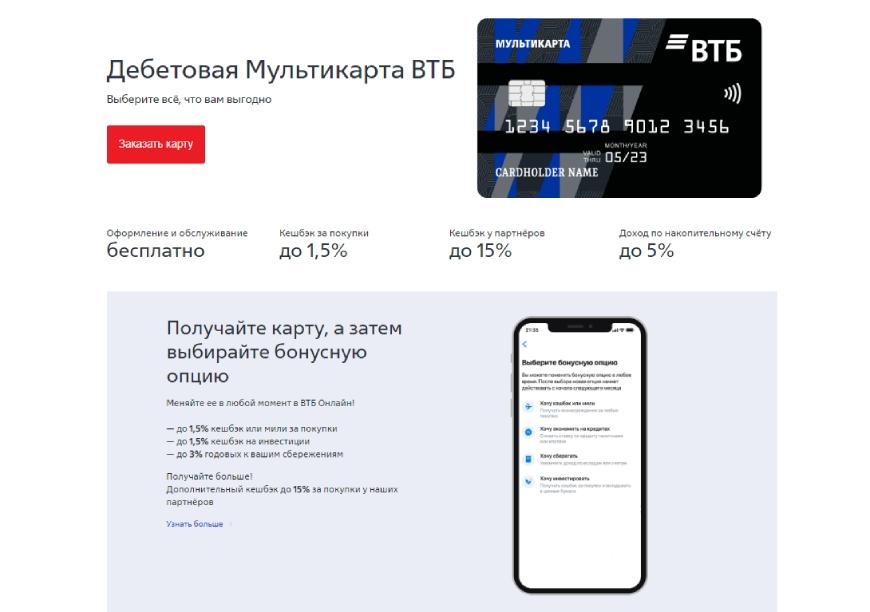

Дебетовая Мультикарта ВТБ

ВТБ Мультикарта – дебетовая карточка с интересной программой лояльности, хорошими условиями обслуживания и удобным управлением. Пластик на протяжении нескольких лет является флагманским продуктом банка и пока не готов сдавать позиции – на фоне конкурентов отличается обилием преимуществ, хотя и без подводных камней не обошлось. Карта – оптимальный выбор для человека, готового внимательно изучать тарифы, разбираться в условиях, взвешивать все «за» и «против», только тогда пользоваться пластиком удастся на 100% эффективно и выгодно.

Мультикарта ВТБ – что это такое?

Мультикарта от банка ВТБ – несмотря на необычное название, является классической дебетовой карточкой, предназначенной для оплаты услуг, покупок в магазинах, тратах в интернете и снятия наличных. При этом расходуются только собственные средства – кредитный лимит либо овердрафт не предусмотрены. Дизайн пластика выполнен в лаконичных темных и синих оттенках.

Действующим клиентам выдается не только классический продукт в традиционном формате, но и Цифровая Мультикарта ВТБ. Ее отличие заключается лишь в отсутствии физического пластика, для платежей нужно пользоваться смартфоном с включенной опцией NFC.

Пакет услуг «Мультикарта» – особенности

Пакет услуг «Мультикарта» ВТБ подключается для одноименной карточки, выпущенной банком (карта и пакет – практически одно и то же). Банковский продукт обладает спектром возможностей:

ВТБ пакет «Мультикарта» предоставляется бесплатно, правда, только в рамках базового набора услуг – если держателю нужен повышенный кэшбэк, обслуживание будет платным (либо без комиссии при выполнении требований к обороту).

Оформление и обслуживание Мультикарты ВТБ – условия

Перечень условий обслуживания – обширный список тарифов, не уместившихся и на 15 страницах, что затрудняет изучение. Общие условия, актуальные в 2021 году, представлены в таблице.

Visa, Mastercard, МИР

рубли, доллары, евро (МИР – рубли)

в офисе либо доставкой

только при заключении отдельного кредитного договора (до 10 000 руб.)

Процент на остаток

по накопительному счету

кэшбэк баллами либо милями

интернет-банк, мобильный банк, приложение

Платежи за границей

есть (для МИР – с ограничениями)

Комиссия за запрос баланса

50 руб. разово в терминалах сторонних банков

До оформления узнайте полные условия обслуживания ВТБ Мультикарты дебетовой – отзывы держателей подтверждают, что именно из-за невнимательности клиент получает меньшую выгоду, чем изначально рассчитывал.

Бонусы и кэшбэк

Ключевое преимущество ВТБ Мультикарты – кэшбэк на все покупки с выбором бонусной опции, что делает пластик универсальным финансовым инструментом, подходящим для туристов, инвесторов, заемщиков. Условия программы лояльности выгодны для держателя:

Начисленные по Мультикарте ВТБ бонусы можно истратить в каталоге партнеров, обменять на обычные рубли, компенсировать покупки в отдельных категориях (отели, билеты, развлечения, сертификаты партнеров).

Начисление процентов на остаток

По ВТБ Мультикарте привилегии для держателя многочисленны, однако проценты на остаток по карточному счету не предусмотрены. Клиент получает до 5% годовых только по накопительному счету (нужно открывать отдельно). При этом активные пользователи карты получают повышенный доход со сбережений – дополнительно 1% по вкладу и 3% по текущему счету (на сумму до 100 тыс. руб.)

Чтобы рассчитывать на высокую ставку, требуется подключение бонусной опции «Сбережения», а также совершение покупок на сумму свыше 10 000 руб. в месяц (тратить деньги можно вне РФ). В рамках опции клиент лишается кэшбэка – баллы за расходные операции начислены не будут.

Снятие наличных и переводы

Для ВТБ Мультикарты (дебетовой) условия обслуживания трудно назвать простыми – в них придется тщательно разбираться. По операциям снятия наличных и переводам действуют тарифы:

По Мультикарте ВТБ снятие наличных не облагается комиссией, если проводить операцию в терминалах с использованием карточки. Если же получать средства со счета в офисе (без пластика), придется заплатить фиксированную комиссию в размере до 1 000 руб.

Зарплатная и пенсионная Мультикарта ВТБ

Особенно привлекательны по Мультикарте ВТБ условия пользования для зарплатных клиентов и пенсионеров – им банк предлагает ряд дополнительных привилегий:

Изучите перед оформлением ВТБ Мультикарты условия пользования, а для перевода зарплаты либо пенсии на счет распечатайте заявление через интернет-банк или возьмите его в отделении, подпишите и отдайте в бухгалтерию по месту работы (пенсионерам – в ПФР).

В чем подвох дебетовой Мультикарты ВТБ?

Преимущества продукта положительно сказываются на его популярности у физических лиц, но так ли хороша Мультикарта ВТБ дебетовая – в чем подвох пластика? Подводных камней, действительно, немало:

По ВТБ Мультикарте отзывы клиентов неоднозначны – пользователи отмечают и долгий срок обработки транзакций (до 5 дней), из-за чего операция может не попасть в расчет минимального уровня трат в месяц.

Как оформить Мультикарту?

Как получить и как активировать карту ВТБ Мультикарта с cashback? Подать заявку на выпуск пластика можно на нашем сайте, следуя пошаговому руководству:

Как активировать Мультикарту ВТБ после заключения договора? Получите ПИН в интернет-банк или круглосуточной службе поддержки и совершите любую операцию через банкомат (например, запрос баланса). После активации пластик можно добавить в смартфон для бесконтактной оплаты.

Плюсы и минусы

Изучите условия до подачи заявки на Мультикарту ВТБ (отзывы, в чем подвох, сильные и слабые стороны). Продукт отличается весомыми плюсами, хотя без минусов не обошлось. В числе преимуществ:

К минусам относится наличие комиссий за переводы – плата взимается даже при отправке средств внутри банка. Кроме того, в рамках программы лояльности удастся выбрать только одну бонусную опцию, отказавшись от других преимуществ.

Флагманский продукт ВТБ Банка «Мультикарта» – безусловно, заманчивое предложение для клиентов, которым нужен честный кэшбэк, проценты на остаток по накопительному счету и удобство обслуживания, благодаря сотням отделений и банкоматов по всей стране, а также функциональному личному кабинету. Без недостатков, увы, не обошлось, поэтому перед оформлением пластика нужно изучить подробную информацию о Мультикарте ВТБ (в чем подвох, минусы, условия, отзывы держателей) – необходимо принять взвешенное и обдуманное решение.

В чем подвох мультикарты ВТБ

В «Мультикарте» от ВТБ собрано сразу несколько разных продуктов, поэтому в результате получилась довольно интересная карта. Сразу 5 опций внутри нее, несколько доступных вариантов получения кэшбека и дополнительно – проценты на остаток. Но есть и нюансы, о которых мы сегодня поговорим. Перейдем к деталям.

Что такое мультикарта ВТБ?

Сейчас среди банковских услуг можно найти карту от ВТБ с широким пакетом услуг. Среди них – проценты, которые начисляются на остаток, всякие бонусы и доступные онлайн-переводы. Дополнительно разрешается подключать любые бонусные опции из целого ряда. Именно по этой причине ВТБ назвал карту «Мультикартой» – она вмещает в себя преимущества сразу нескольких своих карт.

К ней можно подключить сразу до 5 дополнительных опций. Дебетовая карта ВТБ Мультикарта позволяет подключать опции и для близких людей – например, для родственников, друзей или семьи. Когда будет рассчитываться возврат в виде кэша, то будет браться в расчет оборот по всем имеющимся картам сразу, как по основной, так и по дополнительным. При этом открыть карту допускается в виде дебетовой или кредитной, она прекрасно подходит для любых расчетов, даже в мировой паутине тоже можно расплатиться.

Выбирать можно между тремя международными и отечественными системами:

Стоит сказать, что если в планах путешествия в другие страны, то стоит выбирать из первых двух вариантов, так как наша отечественная система пока принимается не во всем мире.

Начать пользоваться картой можно с минимальным количеством удостоверяющих личность документов, допускается не только в банке это делать, но и на сайте.

Как работает?

Условия Мультикарты ВТБ довольно стандартные. За оплату собственными или заемными средствами начисляется кэшбек или мили каждый месяц:

Можно подключить расширенные уровни вознаграждения:

Чтобы пользоваться расширенными уровнями и обслуживание карты было бесплатным, владельцу нужно пользоваться картой на сумму от 10000 рублей в месяц. Если не дотягивать до этой суммы, то нужно платить 249 рублей помесячно.

Реально подключить несколько дополнительных карт к основной. Это весьма удобно, когда семья большая, а счет один. А теперь давайте подробнее изучим Мультикарту ВТБ, рассмотрим ее преимущества и недостатки.

В чем подвох карты?

Их у этой карты сразу несколько. Это не значит, что карта плохая, просто называть ее «Мультикартой» не стоило. Давайте подробнее разберем, что с ней не так:

Это основные подводные камни Мультикарты ВТБ, но это не значит, что пользоваться ею не выгодно. Просто подходит она не всем категориям людей. Например, действующим клиентам ВТБ, у которых снижается процент по кредиту из-за использования такой карты, она очень пригодится.

Плюсы и минусы мультикарты ВТБ

Есть одна особенность, которую сложно определить к минусам или плюсам. Вы можете снимать собственные деньги с карты в любых банкоматах, но просим учесть комиссию в размере 1% от суммы снятия, но минимум 300 рублей. Правда эта сумма может вернуться в виде кэшбека, если выполнить условие по тратам в месяц. Заемные средства так снять не получится.