как доказать что кредит брался для другого человека

Я взял кредит за другого человека

Здравствуйте. С интересом читаю ваши ответы на вопросы по финансам, решил задать свой.

Недавно я взял кредит на большую сумму для другого человека, и этот человек каждый месяц переводит на мой счет сумму в районе 25 тысяч рублей — это ежемесячный платеж по кредиту.

Могут ли у меня возникнуть проблемы с налоговой в связи с неизвестным источником доходов? И если да, то могу ли я превентивно что-то сделать, чтобы эти проблемы не возникли?

Борис, полагаю, вы очень доверяете этому человеку, раз оформили на себя кредит для него. Давайте разберем вашу ситуацию.

Про ответственность

Судя по письму, вы оформили на себя кредит, не сделав другого человека даже поручителем по нему. Это значит, что вся ответственность за выплату долга банку лежит на вас.

Если ваш знакомый вдруг перестанет платить или пропадет, выплачивать кредит банку придется именно вам, из своих денег. Обычно у банков нет процедуры переоформления обычного кредита на другого человека: кто взял, тому и платить. Бывает, что переоформляют ипотечный кредит, но, насколько я поняла из письма, это не ваш случай.

Мы уже писали, как нужно оформлять займы между физлицами. Будет здорово, если вам это не пригодится, но лучше все же знать:

Про налоги

НДФЛ — это налог на доход. Кредит — это не ваш доход. Это деньги, которые вы берете у банка на определенных условиях. Судя по вашему письму, вы взяли кредит на себя, затем передали деньги другому человеку, а другой человек теперь переводит вам, после чего вы возвращаете их банку.

Получается, у вас есть долг перед банком, а вам должен другой человек. Банк выдал деньги, у банка свои отчисления в налоговую. Вы получили эти деньги, но вы должны вернуть их с учетом условий банка: то есть вы их не заработали, а взяли во временное пользование.

Ваш друг переводит вам деньги, которые вы переводите в счет долга. Если друг не обещал лично вам какие-то проценты с этих денег, то дохода с этой суммы у вас нет и вы ничего не должны платить налоговой.

Банки передают данные в ФНС по переводам между физическими лицами только по запросу. Сами банки тоже анализируют счета клиентов и, если увидят подозрительные операции, могут заблокировать операции и деньги на счете до выяснения обстоятельств.

Как подстраховаться

Попросите вашего знакомого переводить деньги за кредит напрямую в банк. Мы уже писали, что банку все равно, кто платит, а налоговая не интересуется кредитами.

Поскольку кредит оформлен на вас, банк будет направлять вам оповещения о поступивших платежах или вы сможете следить за ними в мобильном банке. Если вдруг человек не заплатит, специалисты банка с вами свяжутся.

Если вы с другим человеком никак не закрепили передачу денег письменно, это можно сделать сейчас — так у вас будет документальное подтверждение вашей договоренности. Надеюсь, что оно вам не пригодится.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Заем не брал, а долг имеется: как бороться с кредитами на чужое имя

В конце января комментатор «Матч-ТВ» Роман Нагучев получил неожиданное письмо из суда. Там оказался судебный приказ о взыскании долга по займу, который Нагучев якобы взял в Новосибирске 5 марта 2019 года. Выдала этот кредит микрофинансовая организация (МФО) «Займер». Только вот, как утверждает сам Нагучев, никаких денег он не брал. Более того, он никогда не был в Новосибирске, а 5 марта 2020-го находился за границей, рассказал он в своем Twitter.

В похожей ситуации двумя годами ранее оказался политик Леонид Волков. В феврале 2019-го он проверял свою кредитную историю и обнаружил, что должен около 70 000 руб. некоему ООО «Деньги Взаймы». Оказывается, в августе 2017-го кто-то взял на его имя 6000 руб. под 730% годовых. А вот предпринимателю Алексею из Петербурга (его фамилию The Village не называет) отказали в кредите потому, что бизнесмен задолжал неизвестной ему МФО 3500 руб. О долге мужчина узнал из письма приставов за полгода до этого, но ничего не предпринял.

В большинстве своем проверка минимальна, а риски закладываются в высокий процент. Предложений на рынке достаточно: «на карту мгновенно», «под 0% через 15 минут» и так далее.

«Лояльностью» МФО пользуются мошенники. Их схемы бывают очень разнообразны, рассказывает адвокат МКА «Вердиктъ» Дмитрий Джулай. Чтобы взять кредит офлайн по оригиналу паспорта (например, если он был утерян), они могут подделать фотографию или подобрать «заемщика», похожего на настоящего владельца документа. С онлайн-займами все еще проще: преступникам достаточно просто вбить персональные данные гражданина либо с их помощью подделать сканы документов.

По словам Бычкова, займы, которые выдают в результате таких схем, чаще всего небольшие. Ведь сами МФО могут идентифицировать клиента только если сумма кредита не превышает 15 000 руб. Если она больше, то проводить проверку должна уже кредитная организация, с которой у МФО заключен договор или соглашение о сотрудничестве. Но это ограничение не всегда может защитить от крупных долгов, потому что преступники могут взять на имя гражданина сразу несколько небольших кредитов (до 15 000 руб.). В таком случае все они, как правило, оформляются в один день, чтобы данные о выдаче не успевали дойти до бюро кредитных историй (БКИ), замечает Бычков.

Чаще всего данные попадают к мошенникам не из-за взлома системы, а из-за недобросовестных сотрудников.

Чаще всего паспортные данные оказываются у злоумышленников в результате различных утечек из банков, салонов связи, МФО, билетных агентств и других организаций, которые массово работают с такими сведениями. Причем, как правило, не из-за взлома системы, а из-за недобросовестных сотрудников, которые крадут и продают эту информацию, обращает внимание Ашот Оганесян, основатель и технический директор SmartLine Inc – разработчика программных средств защиты от утечек. Полностью защитить свои данные от этого вряд ли возможно.

Жертвой такого рода мошенничества может стать каждый.

Но особенно стоит опасаться активным интернет-пользователям, чьи данные могли уйти с различных онлайн-площадок, а также тем, кто недавно остался без паспорта (документ украли или он потерялся), предупреждает Дмитрий Жданухин, председатель комитета МТПП по вопросам разрешения долговых споров.

Другие факторы повышенного риска – хорошая кредитная история и высокий уровень дохода, замечает Бычков. С таким «набором» гражданину, а точнее, мошеннику под его именем, могут без проблем одобрить заем.

Как себя обезопасить?

О кредите важно вовремя узнать. Чем раньше, тем больше способов защиты.

Чтобы выяснить, не брали ли преступники кредит на ваше имя, нужно проверить:

Проверить кредитную историю можно через «Госуслуги», направив запрос в Центральный каталог кредитных историй (ЦККИ). Из ЦККИ заявителю пришлют список бюро кредитных историй (БКИ), которые содержат сведения о нем, а также ссылки на сайты этих бюро. Нужно перейти по ним, зарегистрироваться и получить информацию обо всех займах, выданных на ваше имя (дважды в год услуга предоставляется бесплатно). Получить сведения из ЦККИ можно также в любом банке, МФО и любом бюро кредитных историй.

Что делать, если на ваше имя взяли кредит?

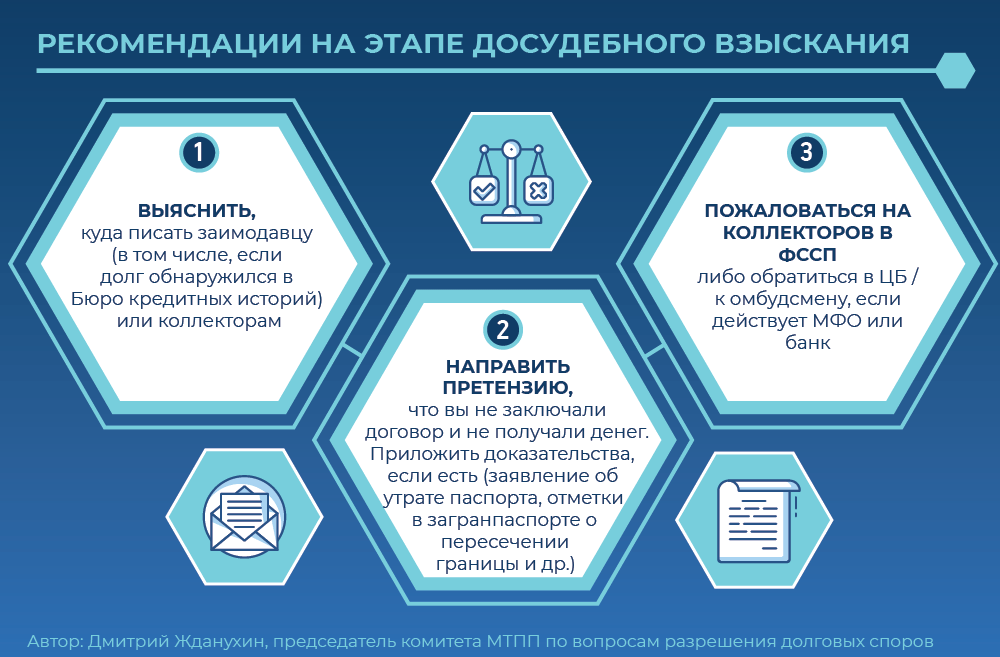

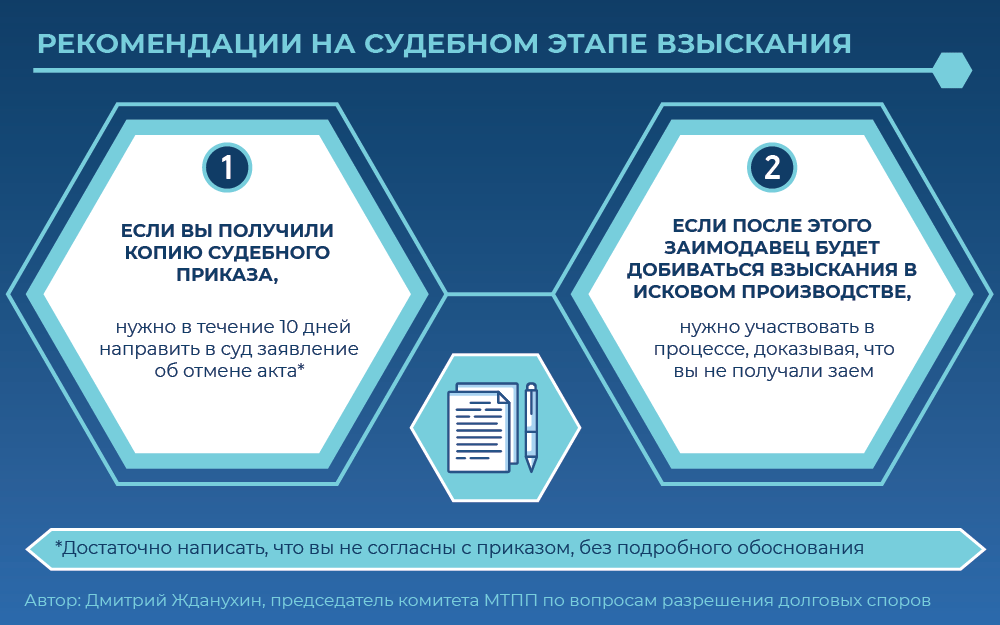

Что делать, если вы обнаружили за собой кредит, который не брали? Ответ во многом зависит от стадии взыскания.

Надо максимально подробно все выяснить: кто кредитор, реквизиты договора, сумма долга, стадия взыскания (досудебная, судебное или исполнительное производство). При возможности следует получить информацию в письменном виде – хотя бы в каком-нибудь мессенджере.

Дмитрий Жданухин, председатель комитета МТПП по вопросам разрешения долговых споров

Если все это не помогло, придется обращаться в суд. Практики много, недействительными признают сделки, которые заключены как в офисе МФО, так и через онлайн-сервисы, делится Васанов. Он рассказывает, что нужно потребовать в иске к МФО:

В суде: как доказать, что ты не заемщик

Например, Марине Федотовой* удалось добиться признания незаключенным договора займа, который она якобы подписала в офисе МФО «Особый случай» в Москве. Заявительница настаивала, что в день, когда ей якобы выдали 3000 руб., она находилась на работе в Санкт-Петербурге. Красногвардейский райсуд Санкт-Петербурга этот довод Федотовой признал обоснованным (дело № 2-4571/2017).

Если подобных обстоятельств нет, то на помощь может прийти почерковедческая экспертиза, которая докажет, что подпись в договоре принадлежит не истцу. Конечно, все эти аргументы (за исключением утраты паспорта) не сработают, если заем взяли дистанционно. Но на такой случай есть другие доводы.

Например, можно сослаться, что номер, на который при регистрации заявки приходило сообщение с кодом подтверждения, равно как и банковский счет, на который перечисляли сумму займа, принадлежат не истцу, дает совет Бычков. Эти доказательства можно истребовать в судебном порядке с помощью соответствующих запросов. Также можно установить местонахождение электронного устройства (например, IP-адрес), с которого входили на сайт МФО, и доказать, что истца в тот момент в этом месте не было, объясняет Васанов.

Все эти аргументы, например, помогли Софье Кузьминой* в споре с МФК «Кредитех Рус» и коллекторской фирмой ООО «Кредитэкспресс Финанс». Советский райсуд Брянска признал, что заем в 9000 руб. МФК непосредственно Кузьминой не предоставлялся. Суд пришел к такому выводу, установив, что номер, который в «Кредитех Рус» указан как принадлежащий Кузьминой, на самом деле оформлен на другого человека. Кроме того, деньги МФК перечислила на карту «Альфа-банка», а у Кузьминой карт этого банка никогда не было. И, наконец, IP адрес устройства, с которого взяли заем, находится в Новосибирске, где у истицы нет ни временной, ни постоянной регистрации, установил суд и признал договор займа незаключенным (дело № 2-3848/2017).

Все упомянутые доводы могут помочь и в случае, если спор инициирует МФО, потребовав вернуть долг. В таком случае гражданину как минимум придется возражать против ее аргументов, а как максимум доказывать обоснованность встречного иска о признании договора незаключенным (если он его заявит).

Независимо от того, когда человек обнаружил «чужой» долг, ему стоит подать заявление о возбуждении уголовного дела, считает Васанов. Поскольку есть вероятность привлечь злоумышленников к ответственности. А еще на подачу такого заявления не помешает сослаться при оспаривании договора.

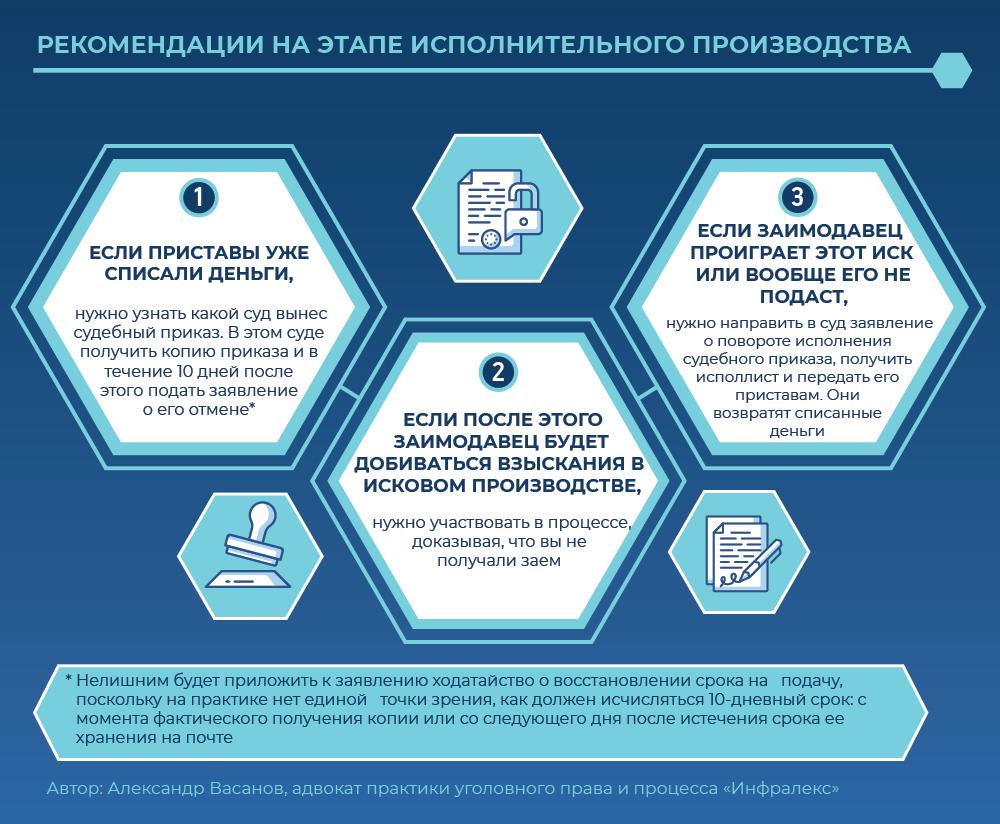

Но чаще всего о наличии кредита человек узнает, когда приставы уже списывают у него деньги, говорит Васанов.

На этот случай у нас тоже есть советы.

Как видно, с «чужими» долгами можно и нужно бороться. Есть хорошие шансы добиться своего. В этом на своем опыте убедился Роман Нагучев, чьей историей начинается статья. Комментатор отправил заявление об отмене судебного приказа, написал в Бюро кредитных историй и позвонил в «Займер». После этого ему прислали письмо из МФО. Организация признала, что Нагучев не получал заем, и попросила БКИ удалить эту информацию из его кредитной истории. Хэппи-энд был и у истории Леонида Волкова. Запись о «его» долге исчезла после писем в БКИ и ООО «Деньги Взаймы». А вот предпринимателю Алексею для этого пришлось дойти до суда, но итог был тот же – «очищенная» кредитная история.

Выставили должником. Что делать, если на вас взяли кредит

Почему так происходит и что делать, если вы стали жертвой мошенников, а ваши паспортные данные пошли гулять по банкам и МФО? «Секрет» разобрался вместе с экспертами.

Как мошенникам удаётся брать кредиты на чужое имя?

Раньше, для того чтобы получить кредит, нужно было прийти в банк с документами, подтвердить свою личность и пройти проверку финансового состояния. Но с развитием банковских сервисов и общим трендом на дистанционное обслуживание всё чаще для получения небольших сумм в банках и микрофинансовых организациях (МФО) достаточно оформить заявку онлайн. Нужно всего лишь ввести паспортные данные и загрузить фотографию/скан паспорта.

адвокат, партнёр «Правовой группы»

Далеко не все займодатели тщательно подходят к проверке своих клиентов. Лишь некоторые сервисы просят сфотографироваться с паспортом, чтобы убедиться, что его данные использует именно владелец, или устраивают видео-конференцию с претендентом на кредит. Но даже такую проверку в последнее время становится всё проще обойти с помощью фотошопа или технологии дипфейк.

Таким образом, для того чтобы стать жертвой мошенников и обнаружить себя в долгах, достаточно утечки паспортных данных. В современном мире это мало зависит от самого человека: мы оставляем наши данные и копии паспорта во множестве различных организаций: банки, гостиницы, фитнес-центры, авиакомпании, операторы связи, пункты проката, каршеринговые сервисы и пр. Лишь единицы потом интересуются их дальнейшей судьбой или настаивают на удалении персональных данных из чужой базы.

Основные виды мошенничества с кредитами на чужое имя:

Согласно статистике, в зоне наибольшего риска находятся люди в возрасте примерно 30 лет: на них приходится около 45% мошеннических кредитов.

В глазах банков это идеальные клиенты: в расцвете трудоспособного возраста, чаще всего состоящие в браке и уже имеющие какое-никакое личное имущество. Для того чтобы повысить шансы на получение кредита, злоумышленники нередко приукрашивают личность заёмщика, сообщая о наличии у него высшего образования, супруга, высокой зарплаты. При этом для подтверждения личности используются «чистые» мобильные телефоны, не замеченные в сомнительных операциях.

Иногда в схеме оказываются задействованы и сами кредиторы, а точнее, отдельные сотрудники кредитных организаций, вступившие в сговор с мошенниками. Они закрывают глаза на нестыковки в документах и несхожесть заявителя с фотографией в паспорте и оформляют им кредит в расчёте, что часть этих денег немедленно перепадёт им самим. Однако сами по себе банки и МФО не заинтересованы в выдаче кредитов, которые они не смогут вернуть, поэтому к сотруднику, на котором числится слишком много «висяков», могут возникнуть вопросы.

В начале октября мне позвонили с незнакомого номера, обратились по ФИО и попросили назвать дату рождения. На мой вопрос, с какой целью интересуются, мне ответили, мол, вы назовите, а мы расскажем, с каким предложением мы вам звоним. Я ответил, что такой расклад меня не устраивает, на что звонящие заявили: тогда позвоните нам сами, компания такая-то. Я положил трубку. Обычно в случае мошенничества достаточно единоразово послать, и звонки прекращаются, но в этот раз было иначе: звонки поступали каждый день, в будни даже по два раза в день.

Некоторые, как наш герой Виктор, предпочитают игнорировать звонки из незнакомых организаций и не принимать всерьёз заявления о появившихся у них из ниоткуда долгах.

Между тем в подобных ситуациях быстрая реакция может уберечь вас от больших проблем: гораздо лучше узнать о сложившейся ситуации заранее и вовремя предпринять все необходимые шаги, чем дожидаться, пока этот долг вырастет до сотен тысяч и навязчивые звонки сменятся не менее навязчивым обиванием коллекторами ваших порогов.

Да и сами МФО и банки куда легче отступаются от требований на небольшие суммы, в то время как за списанием больших долгов с большей вероятностью придётся идти в суд.

Чем грозит взятый на вас кредит?

Прежде всего — это денежные потери. Часто суммы, которые удаётся взять мошенникам, довольно символические, поэтому жертвы предпочитают не тратить силы и просто заплатить по чужим долгам. Но даже если к тому времени, как заёмщик узнаёт о кредите, просрочка и долг перед банком или МФО невелики, сам по себе факт несвоевременных платежей по кредиту становится пятном на его кредитной истории.

В дальнейшем, если оказавшийся в такой ситуации гражданин всё-таки решит взять настоящий кредит, его могут посчитать неблагонадёжным заёмщиком и отказать.

Но это относительно бескровный вариант развития событий, который легко можно решить, своевременно озаботившись «обелением» своей кредитной истории и доказательством факта мошенничества. Гораздо больше нервов может уйти на общение с судебными приставами и коллекторами, которые неожиданно звонят или возникают на пороге и сообщают о приличных суммах, которые гражданин задолжал кредитной организации.

Если речь идёт об МФО, даже небольшой долг может легко вырасти в разы за счёт огромных процентов: пени в таких конторах начисляются за каждый день просрочки платежа. И чем позже жертва обнаруживает, что на её имя взят кредит, тем хуже её положение.

Профессиональные коллекторские агентства при этом порой идут навстречу и, если «должник» заявляет, что не брал кредит, даже подсказывают, куда обратиться, чтобы с него списали долги. Но если и сама контора, выдавшая заём, и коллекторы, к которой она обращается, действуют недобросовестно, жертву на ровном месте могут ждать месяцы психологического и иного террора с целью заставить всё-таки заплатить долг со всеми процентами.

Такая ситуация, конечно, незаконна, но в силу низкой правовой грамотности далеко не все россияне осмеливаются обращаться за защитой к юристам и в правоохранительные органы.

Как проверить, не взяли ли на меня кредит и кому-сколько я должен?

Для того чтобы не оказаться в подобной ситуации, стоит хотя бы иногда проверять свою кредитную историю. Это можно сделать бесплатно два раза в год, истории могут храниться сразу в нескольких бюро (НБКИ, Эквифакс и т. п.), с которыми сотрудничают разные банки.

Таким образом можно узнать, какая кредитная нагрузка у вас сейчас, когда и где на ваше имя оформлялись кредиты и какой срок их выплаты, а также кто ещё интересовался вашей кредитной историей.

Если о долге уже стало известно, например от коллектора, можно запросить подробности о кредите у банка или МФО. Это лучше делать в письменном виде официальным запросом — то же относится и ко всем последующим взаимодействиям с кредитором, ведь эти документы могут понадобиться вам в суде. На время проведения проверки взыскание долга и начисление пеней должны приостановить.

При этом стоит учитывать, что иногда коллекторы, которые пишут и звонят вам, требуя немедленной выплаты по долгам, оказываются обычными мошенниками, которые пытаются вас запугать, узнав откуда-то о ваших (или взятых на вас) кредитах.

Чтобы не оказаться обманутым дважды, стоит уточнять название компании и ФИО сотрудника и проверять их реквизиты и контакты по открытым источникам в интернете. Требовать с должников деньги имеют право только легальные конторы. Также коллекторы обязаны сообщить, в каком банке или МФО образовалась задолженность, — эти данные также стоит проверить в бюро кредитных историй.

Если такого долга за вами не числится, а в предоставленных сведениях что-то не сходится, лучше не бежать переводить деньги по указанным реквизитам, а обратиться в полицию с заявлением о мошенничестве.

Что делать и куда жаловаться, если обнаружили за собой внезапный кредит?

Обычно в первый момент после объявления взявшихся из ниоткуда долгов жертва теряется и не вспоминает о таких мелочах, но вообще все разговоры с кредиторами и коллекторами рекомендуется записывать. В дальнейшем такая запись может помочь при обращении в полицию, к юристу или в суд, особенно если «выбиватели долгов» перегнут палку.

Как объяснила «Секрету» юрист Любовь Чупрова, для того чтобы справиться с ситуацией, зачастую достаточно заявления о мошенничестве в полицию и в выдавшую заём организацию. Копию талона-уведомления, который выдают в полиции заявителю, стоит приложить к письму кредитору — это значительно упрощает и ускоряет рассмотрение вашего дела.

адвокат, партнёр «Правовой группы»

Можно попробовать договориться с МФО. Сотрудники организации должны провести внутреннюю проверку, после которой, когда будут установлены все обстоятельства оформления займа, долг с лица должен быть аннулирован, а из бюро кредитных историй удалена информация о нём.

Я заявил МФО, что кредит я не брал, и попросил разобраться в ситуации. Они оставили заявку в службе безопасности этой организации и посоветовали мне обратиться в полицию. В тот же день я поехал в отделение, написал заявление, в котором описал ситуацию с самого начала, и получил квитанцию об этом — её мне посоветовали прикрепить к письму и направить в организацию, где взят кредит.

Однако в ряде случаев кредитор может посчитать этого недостаточным и заподозрить, что вы таким образом пытаетесь улизнуть от выплаты долгов. Если ваш долг списывать не торопятся, придётся идти в суд с иском о признании кредитного договора недействительным.

Полезным будет также собрать во всех банках, где у вас есть счета, справки об их состоянии и истории операций за несколько месяцев. Это поможет доказать, что в те дни, когда на ваше имя брали кредит, эти деньги ни на одну из ваших карт не поступали (а если и поступали, то от другого источника).

член Ассоциации юристов России

Не стоит долго ждать, если вы оказались в такой ситуации. Нужно действовать как можно оперативней. Разберём алгоритм действий в случае, если на вас оформили кредит мошенники. Итак:

Особые случаи: когда заплатить всё же придётся

Оказаться должником по кредиту, который вы не брали, можно не только из-за откровенного мошенничества. Если вы стали жертвой преступников, вам придётся потратить некоторое время, доказывая, что ничего не должны, но, скорее всего, вас признают пострадавшим и закроют дело. Гораздо сложнее отделаться от долгов, если кредит оформил близкий вам человек.

Самая распространённая из подобных ситуаций — кредит, оформленный мужем или женой. В таких случаях, если в брачном договоре не прописано иное, ответственность за него несут оба супруга.

Если банку не удаётся стрясти долг с одного, приставы придут ко второму. В случае развода кредитная нагрузка обычно делится пополам, как и прочее имущество, но некоторые узнают об этом слишком поздно.

«В суд обратиться можно, но нужно доказать, что денежные средства не использовались на общие для семьи цели: семейный бизнес, совместный отпуск, семейные покупки, образование детей и т. д.», — пояснял «Известиям» адвокат и руководитель уголовной практики BMS Law Firm Александр Иноядов

Также нередко люди сталкиваются с долгом, перешедшим по наследству. Правопреемник получает его в полной мере — вместе, а иногда и вместо других активов. Если наследователей несколько, каждый платит по кредитам умершего в доле, пропорциональной их доле в наследстве, указала юрист Любовь Чупрова.

Иногда взятые на них кредиты обнаруживают люди, оформившие знакомым доверенность на совершение каких-либо действий от их лица. В подобных документах обычно прописывается, что и в каком объёме вправе делать доверенное лицо, но далеко не все внимательно читают документы прежде, чем подписывать. Чтобы запретить брать от вашего лица кредиты, проверьте, что такого или похожего пункта нет в договоре.

Наконец, с подобным сюрпризом могут столкнуться люди, выступившие поручителем по чужому кредиту. Не все понимают, какую ответственность несёт этот статус, и бывают неприятно удивлены, когда их знакомый прогорает или исчезает, и за его долгами приходят уже к ним самим. Но и в этом случае приставы и коллекторы действуют по закону, подразумевая, что вы знали, на что шли.

Официальный сайт

Верховного Суда Российской Федерации

Чужой договор. Верховный суд разъяснил, как доказать, что гражданин не брал деньги у банка

Одни мошенники получают кредиты по украденным документам. Другие, пользуясь связями в банках, берут деньги по копиям чужих паспортов. А получить такую копию сегодня очень легко. Ведь у нас снимают копии паспорта везде, начиная с поликлиники по месту жительства и салонов связи, заканчивая школами и всевозможными конторами ЖКХ. Таких преступников не часто, но все-таки ловят и выносят им приговор. А как поступать тем, кто оказался их жертвой с долгом в банке, которого они не делали?

Об этом рассказал Верховный суд РФ, когда пересматривал результаты судебного спора гражданина и некоего банка, который захотел получить выданный мошенникам кредит с невиновного человека. Учитывая, что жертв подобных мошенников немало, эти разъяснения могут оказаться крайне полезными.

Суду истец объяснил, что он никогда такой договор не заключал, в городе Самаре, в котором якобы подписывался договор, он никогда не был, а зарплата его составляет 15 тысяч рублей и не идет ни в какое сравнение с той, что указана в договоре.

Пришлось истцу обращаться в Верховный суд РФ и пожаловаться на решение областного суда.

Судебная коллегия по гражданским делам Верховного суда РФ изучила это дело и заявила, что жалоба гражданина «подлежит удовлетворению», а в решении апелляции есть нарушения закона.

Вот как пересматривал это дело Верховный суд.

Он увидел, что районный суд, удовлетворяя иск гражданина, сослался на заключение эксперта из «Воронежского регионального центра судебной экспертизы Минюста России». Эксперт написал, что подписи от имени истца на копии кредитного договора выполнил не он.

Областной суд на это ответил: копия вообще не является доказательством, так как «не соответствует требованиям статьи 71 Гражданского процессуального кодекса РФ». И вообще, по мнению областных судей, в деле нет доказательств того, что копия договора, которую принес в суд истец, «соответствуют оригиналу». Да и экспертное заключение не соответствует требованиям Закона «О государственной судебно-экспертной деятельности в РФ», потому как «проведение исследования по копии кредитного договора не допускается».

А еще Верховный суд увидел, что апелляция приобщила к делу новые доказательства, которые предоставило следствие уже после того, как районный суд встал на сторону истца. Это были заверенные копии кредитного договора и копия расходного кассового ордера, которые, по мнению областного суда, доказывали, что истец деньги у банка брал.

Верховный суд заметил, что его областные коллеги, вынося свое решение, не учли важные моменты.

По закону апелляция, во-первых, оценивает доказательства, которые есть в деле. И во-вторых, дополнительные доказательства. Но эти дополнительные доказательства принимаются апелляцией тогда, когда человек, участвующий в деле, объяснил, по каким причинам он не смог их принести в суд первой инстанции. Это должны быть веские причины, не зависящие от человека, а апелляция обязана признать эти причины уважительными.

О том, что в деле появились новые доказательства, областной суд обязан был вынести определение.

У нас снимают копии паспорта везде, начиная с поликлиники и салонов связи. К кому они могут попасть.

Уточнения по этому поводу сделал Пленум Верховного суда (№ 13 от 19 июня 2012 года). Пленум сказал, что судья-докладчик излагает содержание новых доказательств и ставит на обсуждение вопрос, принимать ли новые доказательства. Причем делается это с учетом мнения тех, кто участвует в деле. Доказывать, почему в районный суд не принесли новые доказательства, должен тот, кто их принес. А апелляция обязана решить, по уважительным причинам новые доказательства не предоставили районному суду или нет.

Из дела видно, что новые доказательства поступили в областной суд из полиции Самарской области. Их воронежский областной суд не исследовал, не дал оценки, допустимые ли это доказательства. Апелляция просто ограничилась перечислением появившихся документов. А наш герой в суде утверждал, что никогда не работал в той странной фирме, которая названа в документе, и у него не было таких доходов, которые указаны в справке, и ни этой квартиры, ни машины у него также нет и не было, кредит не просил и денег не получал.

По мнению Верховного суда, его воронежские коллеги должны были сами запросить у полиции Самарской области подлинный кредитный договор, чтобы не было сомнений. Но этими процессуальными полномочиями областной суд не воспользовался. По мнению Верховного суда, это говорит «об уклонении суда от обязанности по полному и всестороннему установлению обстоятельств дела».

Иск придется областному суду пересматривать.

Текст: Наталья Козлова