Стоп лимит на бирже что такое как пользоваться

Что такое cтоп-лимит-ордер?

В стоп-лимит-ордере объединяются стоп-лосс-ордер и лимитный ордер. Стоп-лимит-ордера позволяют трейдерам устанавливать минимальную желаемую сумму прибыли или максимальную, которую они готовы потратить или потерять в сделке. Когда вы установите стоп-лимит-ордер и рынок достигнет указанной цены, лимитный ордер будет размещен автоматически, даже если вы выйдете из аккаунта или будете офлайн. Стоп-лимит-ордера можно размещать стратегически с учетом уровней сопротивления и поддержки, а также волатильности актива.

Стоп-цена в стоп-лимит-ордере – это цена, при которой биржа размещает лимитный ордер. Лимитная цена – это цена, по которой будет размещен ваш ордер. Вы можете настроить лимитную цену, которая обычно устанавливается выше стоп-цены для ордера на покупку и ниже для ордера на продажу. Эта разница учитывает изменения рыночной цены между моментом срабатывания стоп-цены и размещением лимитного ордера.

Введение

Лимитный ордер vs стоп-лосс-ордер vs стоп-лимит-ордер

Лимитные ордера, стоп-лосс-ордера и стоп-лимит-ордера – одни из наиболее распространенных типов ордеров. Лимитные ордера позволяют устанавливать диапазон цен, по которым вы готовы торговать, стоп-лосс-ордер устанавливает стоп-цену для открытия рыночного ордера, а стоп-лимит-ордер сочетает в себе качества обоих типов. Рассмотрим каждый подробнее.

Лимитный ордер

При создании лимитного ордера вы устанавливаете максимальную цену покупки или минимальную цену продажи. Биржа автоматически попытается исполнить лимитный ордер, когда рыночная цена будет соответствовать вашему запросу или предлагать более выгодные условия. Такие ордера полезны, если у вас есть целевая цена входа или выхода и вы готовы ждать выполнения своих условий.

Обычно трейдеры размещают лимитные ордера на продажу выше текущей рыночной цены и на покупку ниже текущей рыночной цены. Лимитный ордер по текущей рыночной цене, скорее всего, будет исполнен в течение нескольких секунд (если на рынке достаточно высокая ликвидность).

Стоп-лосс-ордер

Стоп-лимит-ордер

В стоп-лимит-ордере объединяются стоп-лосс-ордер и лимитный ордер. Стоп-ордер добавляет для биржи цену активации размещения вашего лимитного ордера. Давайте подробнее рассмотрим этот процесс.

Как работает стоп-лимит-ордер?

Лимитная цена и стоп-цена иногда могут быть одинаковыми, но это не обязательно. На самом деле, для ордера на продажу безопаснее будет установить стоп-цену (цену-триггер) чуть выше лимитной цены, а для ордера на покупку – чуть ниже. Это повысит шансы на исполнение вашего лимитного ордера после срабатывания триггера.

Примеры стоп-лимит-ордеров на покупку и продажу

Стоп-лимит на покупку

Стоп-лимит-ордер на продажу

Что такое cтоп-лимит-ордер?

Стоп-лимит-ордера – хороший выбор, если вы хотите купить или продать актив, но не по любой цене. Использование обычных стоп-лосс-ордеров (которые открывают рыночные ордера) может привести к потере прибыли или выплате большей суммы, чем вы рассчитывали, особенно если актив нестабилен или недостаточно ликвиден. Стоп-лосс-ордер будет исполнен по доступной рыночной цене, которая может быть невыгодна для вас.

Стоп-лимит-ордер даст вам уверенность, что итоговая цена не будет отличаться от установленной вами. Стоп-лимит-ордера помогают фиксировать прибыль, когда рынок идет вверх, или покупать актив, когда он падает. Хотя исполнение вашего лимитного ордера не гарантируется, в итоге вы в любом случае получите указанную или более выгодную цену.

Как разместить стоп-лимит-ордер?

Когда вы нажмете [Продать BTC], появится окно подтверждения. Убедитесь в правильности заполненных данных и нажмите [Разместить ордер]. После создания стоп-лимит-ордера вы увидите сообщение с подтверждением операции. Прокрутив страницу вниз, вы сможете просматривать или управлять своими открытыми ордерами.

Обратите внимание: стоп-лимит-ордер будет размещен только в том случае, если будет достигнута стоп-цена, а лимитный ордер будет исполнен только в том случае, если рыночная цена достигнет вашей лимитной цены. Если ваш лимитный ордер будет открыт по стоп-цене, но рыночная цена не достигнет установленной вами цены, он останется открытым.

Преимущества использования стоп-лимит-ордера

Стоп-лимит-ордер позволяет настраивать и планировать свои сделки. Отслеживать цены не всегда удается, особенно на постоянно меняющемся криптовалютном рынке. Еще одно преимущество состоит в том, что стоп-лимит-ордер позволяет устанавливать подходящую сумму для фиксации прибыли. Без лимита ваш ордер будет исполнен по текущей рыночной цене, какой бы она ни была. Некоторые трейдеры предпочитают удерживать, а не продавать активы по любой цене.

Недостатки использования стоп-лимит-ордера

Также может возникнуть проблема с ликвидностью – в случае нехватки тейкеров для исполнения вашего ордера. Если вас беспокоит неполное исполнение ордеров, попробуйте использовать FOK-ордера. Тогда ваш ордер будет запускаться исключительно при условии полного исполнения. Однако учтите, что с увеличением количества условий уменьшается вероятность исполнения ордера.

Стратегии размещения стоп-лимит-ордеров

Вот мы и изучили стоп-лимит-ордера. Так как же лучше всего их использовать? Далее перечислено несколько торговых стратегий, позволяющих повысить эффективность ваших стоп-лимит-ордеров и избежать некоторых негативных явлений.

Резюме

Стоп-лимит-ордер – это мощный инструмент, который открывает больше возможностей для торговли, чем простые рыночные ордера. Привлекательны эти ордера еще и тем, что для их исполнения не нужно активно торговать. Комбинируя несколько стоп-лимит-ордеров, вам будет легко управлять своими активами независимо от того, падает цена или растет.

Стоп лимит на бирже что такое как пользоваться

Стоп-заявка — это заявка на покупку или продажу финансового инструмента, когда цена на него достигает заданного вами значения. Так вы не упустите нужный момент на рынке, даже если не следите за котировками 24/7.

Сначала нужно заранее завести стоп-заявку в торговом терминале или приложении. Стоп-заявка будет храниться на сервере брокера до тех пор, пока не наступит стоп-цена — в этом случае заявка уходит в систему биржи.

Заявку стоп-лимит используют, чтобы ограничить потери заранее просчитанной суммой. Если рынок неожиданно обвалится, ваши убытки будут для вас прогнозируемыми.

Вы выставляете стоп-цену — сигнальную цену к покупке или продаже для брокера. А также допустимый диапазон — до какого предельного значения брокер может совершать сделку. В приложении «Мой брокер» вам будет всё понятно интуитивно: в разделе «тип заявки» смените лимитную или рыночную заявку на стоп-приказ, выберите stop-limit и вбейте нужные значения в графы «цена активации», «цена лимитной заявки».

Когда вы будете заводить тейк-профит в «Моём брокере», укажите:

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Что такое стоп-заявки и как их использовать

Поймать тот самый момент и выгодный курс на бирже — главная боль инвестора. Но о ней можно забыть, если автоматизировать торговлю, освоив работу со стоп-заявками.

Как работают биржевые заявки?

Чтобы совершить сделку на бирже, нужно отправить заявку на покупку или продажу финансового инструмента. Для этого можно воспользоваться торговым терминалом QUIK, Мой Брокер или голосовым поручением трейдеру.

Новый сервис на БКС Экспресс — торговать стало еще удобней!

Что такое стоп-заявка?

Стоп-заявка — это заявка на покупку или продажу финансового инструмента, когда цена на него достигает заданного вами значения. Это очень удобно, когда нет возможности постоянно быть у терминала, риск упустить нужную цену сводится к нулю.

Сначала нужно заранее завести стоп-заявку в торговом терминале или приложении. Стоп-заявка будет храниться на сервере брокера до тех пор, пока не наступит стоп-цена — в этом случае заявка уходит в систему биржи.

Стоп-лимит. Чтобы остановить потери

Заявку стоп-лимит используют, чтобы ограничить потери заранее просчитанной суммой. Если рынок неожиданно обвалится, убытки будут заранее известны.

Нужно задать стоп-цену — сигнальную цену к покупке или продаже для брокера. А также допустимый диапазон — до какого предельного значения брокер может совершать сделку. В приложении Мой брокер все достаточно просто: в разделе «тип заявки» нужно заменить лимитную или рыночную заявку на стоп-приказ, выбрать stop-limit и задать нужные значения в графы «цена активации», «цена лимитной заявки».

Пример. Инвестор купил акцию за 195 рублей и рассчитывает, что цена будет расти. Но на случай обвала защищает свою позицию и выставляет стоп-лимит на 190 рублей. Если цена упадет до 190, то брокер продаст акцию за 190 рублей или другую ближайшую цену. Если акция выросла до 200, то можно поменять стоп-лимит на 196: тогда это уже не ограничение убытков, а страхование прибыли.

Тейк-профит. Чтобы зафиксировать прибыль

Тейк-профит поможет заработать максимально возможную прибыль автоматически. При достижении цены активации брокер не подает заявку на биржу, а запускает пересчет заявки на продажу по заранее заданным параметрам. Стоп-заявка выставляется немного ниже максимального значения цены за небольшой период (несколько дней или месяцев) — в случае покупки бумаги. Если цена растет, тейк-профит тоже перемещается наверх, а если снижается — тейк-профит стоит на месте. Когда курс бумаги спускается от локального максимума на значение отступа или больше, выставляется лимитированная заявка на продажу с учётом спрэда.

При использовании тейк-профита в Мой брокер, указываются следующие параметры:

— цена активации — в этот момент запускается расчет заявки;

— отступ — изменение цены от максимального значения, которое инициирует заявку;

— спрэд — отклонение цены заявки от цены последней сделки, инициировавшей заявку.

Пример. Инвестор купил акцию за 19 800 рублей: он надеется, что в будущем курс повысится, и он сможет продать ее дороже. Он установил цену активации в размере 20 000, отступ от текущей цены — 50 рублей, а защитный спрэд — 10 рублей. Когда акция пробила значение в 20 000, запустился перерасчет заявки. Ценная бумага продолжила расти и обновила максимальный уровень цены до 20 200 рублей, и система тут же рассчитала условие продажи (20 150 рублей). Вдруг график сменил направление, курс начал падать, а когда снизился до 20 150, брокер подал бирже заявку на продажу по 20 140 рублей. Инвестор зафиксировал прибыль — 340 рублей.

Шпаргалка: когда какие значения указывать

Если покупать ценную бумагу, значит выгода заключается в ожидании роста. Поэтому нужно установить тейк-профит выше цены покупки. А стоп-лосс ниже цены покупки: если курс будет падать, то убытки будут ограничены.

Если продавать ценную бумагу, то предполагаете, что цена будет падать. Значит, тейк-профит устанавливаем ниже цены открытия, а стоп-лосс — выше.

Тейк-профит должен быть больше стоп-лосса, чтобы была возможность покрыть убытки выгодной сделкой.

Возможные риски

Как мы уже говорили, стоп-заявки исполняются по заданной инвестором цене или не хуже рыночной. Не хуже рынка заявка может исполнится, если на рынке не будет встречного предложения.

Параметры, которые задает инвестор, могут стать не актуальными в момент исполнения заявки. Произойти это может из-за постоянно меняющейся ситуации на рынке. Также существует риск проскальзывания, когда рынок резко проходит заданный инвестором уровень цены.

Минимизировать такой риск можно правильными параметрами, учитывая волатильность и ликвидность инструмента. Подробнее о ликвидности можно прочитать в нашей статье.

Нужно помнить, что стоп-заявки работают по заранее заданному алгоритму, неверно указанные параметры могут привести к ошибочному исполнению.

Стоп-лимит создан для ограничения убытков, с его помощью нельзя зафиксировать прибыль. Если инвестор купил актив, то стоп-лимит на продажу должен быть по цене ниже рынка, в ином случае сделка просто исполнится по рыночной цене. И наоборот, если фиксировать потери от короткой позиции, то стоп-лимит на покупку должен быть выше текущей цены на рынке.

Тейк-профит функционирует по тому же принципу, только для фиксация прибыли. Фиксация убытков такой стоп-заявкой не получится, она просто исполнится по рынку или может вообще не сработать.

Эти технические правила могут встретиться в терминале QUIK и их следует знать, чтобы не совершить ошибки. Приложение Мой Брокер уведомит об ошибке в данных при ее наличии, и заявка принята не будет.

Читайте также:

БКС Брокер

Последние новости

Рекомендованные новости

Акции банков обгоняют рынок на основной сессии

Рубль — лучший

Мнения аналитиков. О новостях от Газпрома и перспективах Яндекса

Рынок США. С оптимизмом подошли к длинным выходным

Что происходит с ценами на газ. Какие последствия

Разгонятся ли акции NVIDIA в 2022

Обвал в акциях JD.com. Что случилось

Илон Маск закончил продажу акций Tesla. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

QUIK 7: тейк-профит и стоп-лимит

Опытные трейдеры достаточно часто говорят о том, что прибыль в биржевой торговле — это производная от степени контроля трейдером собственных рисков, благо риски являются не просто данностью, а величиной, контролируемой и поддающейся управлению. Причём одним из самых простых и распространенных способов контроля риска является выставление стоп-заявок, которых существует несколько видов: со связанной заявкой, стоп-лимит, стоп-цена по другой бумаге, тейк-профит, тейк-профит и стоп-лимит. Причём самыми популярными являются заявки стоп-лимит и тейк-профит, о которых и пойдет речь в данной статье.

Стоп-лимит в QUIK

Стоп-лимит — это тип заявки, который и ассоциируется с выставлением стоп-лоссов. Но это не единственная задача данного типа заявок, а наиболее часто используемая функция. Дело в том, что с помощью лимитных заявок (обычных лимиток, не стоп-заявок) можно только поставить заявку на покупку ниже рынка и на продажу выше рынка, причём эти заявки будут видны всем (так как будут присутствовать в стакане). Поставить же заявку на продажу ниже рынка и на покупку выше рынка (наоборот) с помощью лимиток нельзя (точнее можно, но они сразу исполнятся, так как закроются по лучшим ценам спроса/предложения по правилам двустороннего обезличенного аукциона). И вот как раз для выставления заявки на продажу ниже рынка и на покупку выше рынка и применяют стоп-лимит. Их дополнительный бонус в том, что они сами по себе не фигурируют в стакане, а хранятся на сервере брокера.

Бесплатный видеокурс о торговом терминале

Получается так, что если трейдер находится в длинной позиции, а цена идёт вниз (против него), то трейдеру жизненно необходимо иметь ограничивающую убытки меру, позволяющую продать ниже текущей рыночной цены, тем самым контролируя свой максимальный риск по сделке (что и реализуется выставлением стоп-заявки на продажу).

Если же трейдер находится в короткой позиции, и есть риск того, что цена начнёт расти (двигаться против позиции трейдера), то желательно иметь заявку, позволяющую купить выше рынка (что и реализуется с помощью выставления стоп-заявки на покупку).

Но никто не говорил о том, что для выставления заявок стоп-лимит в QUIK (хоть на покупку, хоть на продажу) нужно иметь уже открытую позицию. Нет, стоп-лимитные заявки (как и другие стоп-заявки) выставляются сами по себе, их можно использовать для открытия позиции лонг при продолжении роста цены (например, при пробитии ценой важного сопротивления), либо для открытия позиции шорт при дальнейшем ценовом снижении (например, при пробитии важного уровня поддержки).

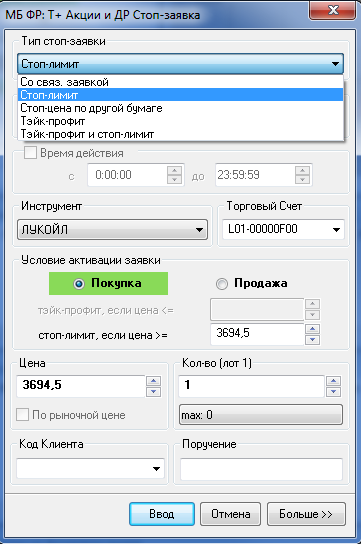

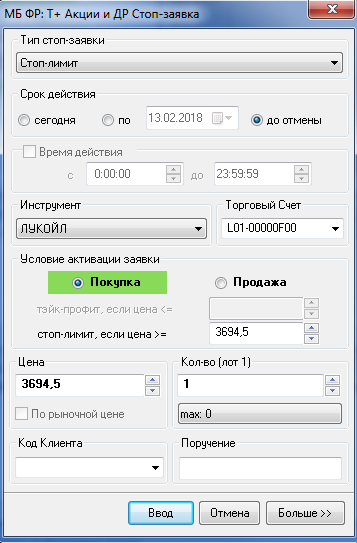

Выставляя стоп-лимит в QUIK, трейдеру необходимо заполнить ряд полей, а именно: «Тип стоп-заявки», «Срок действия», «Условие активации заявки», «Стоп-лимит, если цена», «Цена и кол-во». Заполнив данные поля, нужно нажать клавишу «Ввод». Разберёмся более подробно с этими полями. Поле «Тип стоп-заявки» заполняется автоматически типом стоп-лимитной заявки. Следующий пункт — «Срок заявки» ставится как «Сегодня», что означает, что после завершения торгов текущей даты данная заявка будет снята. Обычно трейдеры выставляют пункт «До отмены» в «Сроке заявки», что означает, что данная заявка будет находиться здесь до того, как либо исполнится, либо снимется самим трейдером. Поле «Инструмент» заполняется тем инструментом, из стакана которого и выставляется стоп-заявка, так что менять значение данного поля нецелесообразно. Поле «Торговый счёт» заполняется автоматически. А вот поле «Условие активации заявки» уже будет требовать от трейдера внимания, так как именно здесь требуется указать, на продажу или на покупку будет эта заявка, поставив галочку в соответствующих элементах заявки.

Если заявка будет на продажу, то нужно в поле «Стоп-лимит, если цена

Если указать стоп-лимитную заявку на покупку (подразумевается покупка выше рынка) в поле «Стоп-лимит, если цена >=», то по зеркально аналогичному принципу нужно будет указать стоп-цену выше рыночной, а саму цену заявки — ещё выше стоп-цены, чтобы она исполнилась по лучшей цене спроса, но по цене не выше указанной (если по каким-то причинам заявка не сможет исполниться полностью по ценам до указанной, то неисполнившийся остаток продолжит стоять в стакане лимитной на покупку).

Как выставить тейк-профит в QUIK?

Данный вид стоп-заявки используют для фиксации прибыли при достижении ценой стоп-цены (выше рынка для лонга (для фиксации прибыли продажей) и ниже рынка для шорта (для фиксации прибыли покупкой)). Но теоретически эту заявку можно использовать и без открытой позиции (на практике обычно тейк-профит применяют именно для фиксации прибыли).

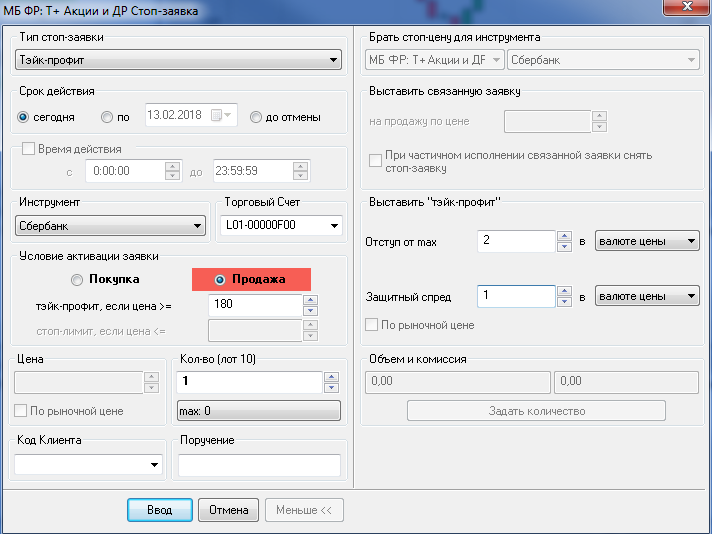

Чтобы выставить заявку тейк-профит в QUIK, нужно выбрать данный тип в поле «Тип стоп-заявки». Условно форму ввода тейк-профита можно разделить на две части. Левая часть аналогична заявке типа стоп-лимит с такими же полями, разница заключается лишь в том, что заявка тейк-профит срабатывает на продажу, если цена становится больше либо равна стоп-цене (в примере — 180 рублей), а на покупку, если цена меньше либо равна стоп-цене. При этом в стоп-лимите заявка на продажу выставляется при достижении ценой стоп-цены, которая должна быть меньше либо равна цене последней сделки, а на покупку — когда цена последней сделки больше либо равна стоп-цене.

Тейк-профит содержит ещё и правую часть, в которой следует заполнить поля «Отступ от max» и «Защитный спред», а также указать единицу измерения значений указанных полей (в нашем примере — «в валюте цены», хотя возможен вариант «в процентах»).

Разберём, как будет работать тейк-профит на продажу, если цена будет выше либо равна 180 руб. (текущая цена — 165 руб.) при заданном отступе от максимального значения в 2 руб. и защитном спреде в 1 руб. При достижении ценой значения 180 руб. (если цена не достигнет данного значения, то тейк-профит и не сработает) запустится счётчик отступа, который будет выставлять заявку на 1 руб. ниже рыночной на продажу (т.е. данная заявка автоматически станет лучшей ценой на продажу), если цена от достигнутого максимума (больше либо равном 180 руб.) опустится ниже на значение отступа (2 руб.), таким образом, произойдёт продажа на указанный объём актива. Т.е. если цена достигнет 180 руб. и опустится ниже на 2 руб. до 178 руб., то выставится заявка на продажу по 177 руб. Если цена достигнет 180 руб. и опустится ниже на 1 руб. или продолжит рост, то заявка на продажу выставлена не будет, а счётчик продолжит работу до того момента, пока цена не опустится от достигнутого ею максимума на 2 руб. вниз, а это может быть любое значение выше либо равное 180 руб. Так, если цена будет расти, не опускаясь в своих колебаниях на 2 руб. до 190 руб., а после опустится до 188 руб., то выставится заявка на продажу по 187 руб., а затем совершится продажа по лучшей цене спроса. Таким образом, тейк-профит позволяет не спешить в фиксации прибыли, разрешая ей накапливаться, и закрывает позицию, если обратные ценовые колебания становятся больше указанных.

Заявки типа стоп-лимит и тейк-профит в QUIK позволяют трейдерам контролировать свои риски при совершении сделок и разрешать прибыли накапливаться, вводя элемент следования фиксации прибыли за ценой с помощью отступа от max в заявках типа тейк-профит.