Стл такое defi index

Почему все говорят про DeFi и как разумно инвестировать в новый рынок

Decentralized Finance (DeFi) — самая быстрорастущая отрасль криптовалютного рынка за последний год. На момент написания статьи, в DeFi находятся более 13 миллиардов долларов, вложенных пользователями. Новые протоколы продолжают появляться практически ежедневно, а регулируемые американские и европейские венчурные фонды активно в них инвестируют.

Причина такого интереса проста, DeFi — практически единственный способ получать периодический фиксированный доход в криптовалютах. Годовая процентная доходность (APY) в топ-5 DeFi протоколах варьируется от 15 до 166% годовых.

Однако, DeFi продолжает вызывать множество вопросов, как внутри, так и вне крипторынка. В этой статье я хочу помочь понять, как формируется доходность DeFi протоколов, какие есть стратегии инвестирования и перспективы у этого рынка.

Что такое DeFi?

Под термином «децентрализованные финансы» или DeFi понимается очень широкий набор финансовых продуктов и услуг, включающих кредитование, заемные операции и торговлю в рамках криптовалютного рынка. Отличительная черта всех продуктов — отсутствие централизованного управления. Все правила записаны в смарт-контрактах, открытых для аудита, а продукты доступны максимально широкому кругу лиц.

Обычно продукты или услуги в DeFi представлены в виде децентрализованного приложения (Dapp) в сети блокчейна Ethereum. Самые популярные продукты в секторе — протоколы открытого кредитования (которые и понимаются многими как весь DeFi), децентрализованные стейблкоины (нередко являются частью протоколов), платформы для выпуска токенов и инвестирования, рынки прогнозирования, децентрализованные биржи (DEX).

Что такое DeFi протоколы?

Если рассмотреть грубый пример, DeFi протоколы делятся на два типа: протоколы первого типа позволяют пользователям давать и брать криптовалюты в долг; другие — предоставляют возможность обменивать одну криптовалюту на другую по аналогии с децентрализованными биржами.

Наибольшей популярностью пользуются протоколы первого типа — они позволяют абсолютно любому лицу взять займ в короткие сроки на привлекательных условиях (ставка от 2% до 10%), избегая сложных процедур. Однако, у заимствования из DeFi протоколов есть два существенных минуса, ограничивающих количество участников протоколов.

Первый — сверхобеспечение займа. В данный момент, получение займа в криптовалюте возможно с условием предоставления обеспечения в большем (порядка 150% от суммы займа) размере в другой криптовалюте. Как правило, такие займы интересны немногочисленной категории трейдеров, участвующих в арбитражных сделках и маржинальной торговле. Второй недостаток — предоставление и выплата займа исключительно в криптовалютах, с которыми могут работать, упомянутые выше смарт-контракты.

Соответственно, в данный момент, DeFi — это достаточно узкоспециализированный рынок, задающий новые стандарты для финансовых продуктов и, с высокой долей вероятности, в ближайшее время он выйдет за пределы исключительно криптовалютной индустрии.

Как формируется доходность DeFi протоколов?

Вне зависимости от типа протокола, все они заинтересованы в привлечении ликвидности от одних пользователей, с целью использования этой ликвидности другими. Это напрямую связано с моделью монетизации протоколов, которая основана на получении комиссий с транзакций пользователей. Соответственно, чем выше уровень ликвидности, тем больше сделок; чем больше количество сделок, тем больше денег зарабатывает протокол.

Из-за такой модели монетизации протоколы мотивируют пользователей предоставлять ликвидность, обещая им не только часть от заработной протоколом комиссии, но и, используя дополнительную мотивацию в виде токенов протокола, которые формируют основную базу для такой высокой доходности.

Токены протоколов обращаются на биржах, предоставляя владельцам возможность обменять их на нужную валюту в любой момент. Их рыночная стоимость выражена в долларах США и формируется исходя из интереса криптосообщества к самому протоколу и спросом на токены протокола на рынке.

Многие протоколы в качестве награды за участие в пулах используют управляющие (governance) токены. Их существенное отличие от обычных заключается в том, что они дают возможность принимать определенные решения, связанные с развитием протокола.

Какие могут быть риски при инвестировании в DeFi?

Понимание классического инвестора основывается на простом принципе: чем больше предполагаемая доходность, тем выше риск потери вложенных средств. Однако, учитывая модель монетизации, приведенную выше, это утверждение не совсем корректно.

Поэтому можно определить два основных риска:

Какие есть стратегии по инвестированию в DeFi?

Протоколы пытаются привлечь максимальную ликвидность и ведут активную борьбу за инвесторов. Зачастую эта конкуренция приводит к тому, что в краткосрочной перспективе инвесторы перемещают свои вложения из одного протокола в другой. Данный способ позволяет увеличивать свою доходность за счет токенов протоколов, а также позволяет минимизировать риски, связанные с атаками на конкретный протокол.

Помимо этого, на рынке постоянно появляются новые протоколы, которые в надежде получить долю на рынке предлагают еще большую доходность. Относиться к таким протоколам нужно осторожно. С технической точки зрения, создать новый протокол не так сложно. Практически все протоколы создаются на базе открытого кода, что позволяет разработчикам делать новые протоколы с использованием уже существующих решений.

Однако, новый протокол может быть уязвим к атакам хакеров из-за отсутствия аудита и активного сообщества, или попросту оказаться мошенническим. При этом соотношение риска к возможной доходности существенно привлекает инвесторов. Как правило, именно новые протоколы предлагают инвесторам сотни процентов годовых.

С учетом рисков, консервативная стратегия заключается в инвестировании в известные протоколы с существующим сообществом. Для инвестиций в рамках данной стратегии, как правило, используются стейблкоины с целью избежания риска волатильности.

В среднем, консервативная стратегия, исходя из текущего состояния рынка, может приносить порядка 12% годовых.

В рамках агрессивной стратегии, инвесторы вкладываются в новые непроверенные протоколы в надежде получить гораздо более высокую доходность. Помимо этого, в качестве актива для инвестирования могут использоваться менее известные или новые криптовалюты, подверженные существенной волатильности.

Исходя из нашего опыта инвестирования, правильное распределение инвестированных средств на консервативную и агрессивную стратегии в совокупности может приносить доходность до 40% годовых на краткосрочных (до 20 дней) периодах с учетом всех применимых комиссий.

Как начать инвестировать в DeFi?

На текущий момент рынок DeFi открыт для криптосообщества и инвесторов, которые имеют опыт работы с криптовалютой в первую очередь. На это есть ряд причин:

При этом очевидно, что с текущей доходностью DeFi рынка практически невозможно конкурировать, особенно если сравнивать рынок DeFi с классическим «fixed-income» рынком, который на данный момент переживает не самые лучшие времена. В связи с этим DeFi может стать привлекательным не только для криптосообщества, но и для инвесторов из классического финансового сектора.

Для осуществления этой цели необходимо построение ряда решений, позволяющих инвестировать в DeFi, используя понятные и принятые классическими инвесторами механизмы, как с точки зрения регулирования, так и с точки зрения гибкости инвестируемых активов и валюты получаемой доходности.

Говоря о перспективах и дальнейшем развитии рынка, появление на рынке DeFi управляющих компаний, ориентированных на работу с классическими инвесторами, могло бы позволить DeFi совершить существенный прыжок с точки зрения ликвидности, объединив классическую и криптоликвидность в децентрализованной экономике. На рынке уже есть ряд игроков, которые предлагают решения данным проблемам, среди них и наш проект Tokenomica, регулируемый на Мальте.

Лучшие DeFi-индексы для вашего криптопортфеля

Повышайте свой уровень компетентности в DeFi. Подписывайтесь на Телеграм-канал BanklessRU.

Пассивное инвестирование в индексы — оптимальный способ извлечь выгоду из диверсифицированного инвестиционного портфеля. Купили и забыли. Рынок сделает за вас всю работу.

YFI, SNX, NXM, MKR, AAVE… В какие активы лучше инвестировать?

Предположим, вы не хотите изучать каждый токен по-отдельности в поисках бриллианта, но уверены, что DeFi-токены, как класс капитальных активов, в будущем станут очень ценны.

Как сделать на это ставку?

Легко! Купить DeFi-индекс.

Мы наблюдаем как появляется все больше так называемых DeFi ETF’ов. Благодаря им, покупая всего один токен, вы покупаете сразу все значимые DeFi-активы.

Аналитик Bankless Лукас Кемпбелл сделал обзор главных DeFi-индексов и сравнил их характеристики.

Автор: Лукас Кемпбелл, редактор и аналитик Bankless

Лучшие DeFi-индексы для диверсификации вашего криптопортфеля

Главная фишка индексного инвестирования — простота.

Кто-угодно может поместить капитал в индекс через ETF или взаимный фонд, купив весь рынок целиком.

Чем отличается ETF от взаимного фонда можете глянуть ТУТ. — AS

Чтобы так инвестировать не нужно быть финансовым гением. “Купить и забыть” — лучший способ инвестирования для среднестатистического человека.

Глядя на развитие DeFi как базового сегмента крипторынка, имеет смысл выделить под инвестиции в него хотя бы небольшую часть своего капитала.

Однако большинство людей едва ли захочет погружаться в тонкости работы децентрализованных финансов, изучать протоколы, их экономику… И это абсолютно нормально.

В этом и ценность индексного инвестирования. Вам не надо много знать об отдельных активах. Достаточно иметь общее представление о секторе рынка, который вы покупаете через индекс. К примеру, чтобы извлечь выгоду из инноваций в сфере биотехнологий можно просто купить SPDR Biotech ETF и не изучать все компании занимающиеся разработками в этом секторе.

Хотя индексное инвестирование в крипторынок только зарождается, за последние несколько месяцев запустилось сразу несколько DeFi-индексов, позволяющих сделать ставку на развитие открытых финансов.

Более того, с ростом популярности майнинга ликвидности, многие токенизированные индексы предлагают бонусы в виде торговых комиссий за предоставление ликвидности. Замечу, что все они торгуются в паре к ETH.

Когда вы являетесь поставщиком ликвидности для DeFi-индекса, ваш инвест портфель состоит из эфира (ETH) и диверсифицированной корзины DeFi-токенов. При этом ваш капитал зарабатывает дополнительный доход с торговых комиссий. Это одна из самых привлекательных инвестиционных возможностей для настроенных по-бычьи инвесторов в Ethereum и DeFi.

Давайте же рассмотрим DeFi-индексы и предлагаемые ими возможности подробнее.

Обзор DeFi-индексов

от самой крупной капитализации к самой маленькой

🥇 Set Protocol’s DPI

DeFi Pulse Index (DPI) — продукт сотрудничества аналитического проекта DeFi Pulse и Set Protocol. Сейчас это крупнейший индекс на рынке, в который входят все топовые DeFi-токены.

Более двух третей индекса приходится на активы крупнейших проектов в сфере открытых финансов: Aave, Synthetix, Yearn, Uniswap, Compound, Maker. Все это признанные лидеры в своих секторах рынка, потому держать этот индекс состоящий в основном из “голубых фишек” довольно комфортно. В индекс также входят новички DeFi вроде Balancer и Ren. Они запустились только в этом году.

Важно отметить, что токен DPI можно всегда обменять на корзину из входящих в его состав активов.

Также DPI предлагает опцию фарминга доходности (майнинга ликвидности). Инвесторы могут предоставлять ликвидность для пары ETH/DPI на Uniswap и стейкать токены поставщика ликвидности на Index Coop Farm, зарабатывая токен INDEX. Сейчас эта ферма приносит 190% APY, но показатель доходности может меняться.

🥈 PieDAO DeFi+L (Large Cap)

PieDAO — это протокол для токенизированных крипто ETF, управляемых децентрализованным сообществом. Характерная черта ETF от PieDAO относительно равномерное распределение долей между активами.

Если в индексы sDeFi и DPI входит около дюжины активов, то PieDAO более сконцентрирован и включает только 6-7 активов. Конкретно PieDAO’s Large Cap DeFi ETF единственный индекс, в которых входит LINK. Учитывая значимость проекта Chainlink для DeFi как поставщика децентрализованных оракулов, обращаю внимание ярых поклонников LINK, что их любимому токену в этом индексе отводится 18,8%.

Также PieDAO недавно запустил токен управления протоколом DOUGH. Пользователи могут могут фармить DOUGH поставляя ликвидность в пул DeFi+L на платформе Balancer, плюс еще получать токен BAL. Однако если пулы ликвидности на Uniswap всегда сочетают активы в соотношении 50/50, то в пуле PieDAO на Balancer соотношение индекса к ETH 70/30. То есть вы сильнее будете ощущать на себе ценовые движения DeFi-активов.

Если вы верите, что сектор DeFi вырастет сильнее, чем ETH, то поставляя ликвидность в пул Balancer 70/30 вы выиграете больше от роста DeFi и снизите влияние непостоянной потери на размещенный в пуле капитал.

🥉 Synthetix sDeFi

Индекс от Synthetix sDeFi — самый старый и диверсифицированный индекс на рынке. Несколько недель назад его обновили добавив YFI, UNI, wNXM и CRV вместо ZRX, REP, LRC и BNT.

В sDeFi входят три актива, которых нет в DPI, а именно NXM, UMA и CRV. Кроме того, sDeFi — синтетический актив. Это значит, что он лишь следует за ценой входящих в его состав активов. Его нельзя обменять на отдельные токены как DPI.

Хотя майнинг ликвидности напрямую не задействован в sDeFi, всегда можно стейкнуть свои токены SNX, выпустить под их обеспечение sUSD и использовать этот капитал для покупки индекса sDeFi, пока на SNX начисляются инфляционные вознаграждения и торговые комиссии.

На следующей неделе планирую выпустить отдельную статью по тому как делать деньги на бирже Synthetix. — AS

Правда, чтобы высвободить свои токены SNX вам придется рано или поздно вернуть одолженные у протокола sUSD.

🎖️ PieDAO DeFi+S (Small Cap)

Продукт похожий на PieDAO’s Large Cap ETF с концентрированной корзиной активов для инвесторов, которые очень сильно в них верят.

57% индекса приходятся на токены UMA и REN. Первый — протокол для предоставления кросс-чейн ликвидности, а второй для создания производных инструментов. Хотя эти активы хорошо проявили себя с начала # defisummer2020, имейте ввиду, что на них приходится больше половины веса индекса, так что вы должны комфортно себя чувствовать находясь в длинной позиции по ним обоим.

Подобно DeFi+L, DeFi+S ETF имеет программу майнинга ликвидности в таком же пуле Balancer с соотношением 70/30. Инвесторы майнят токены DOUGH и BAL, оставаясь при этом в длинной позиции по DeFi-токенам с низкой капитлазацией.

Для инвесторов настроенных по-бычьи в отношении REN и UMA, жаждущих взять на себя больше риска DeFi+S ETF подойдет как нельзя лучше.

Если не можете выбрать между DeFi+S и DeFi+L, PieDAO недавно запустил DeFi++, который объединяет эти два ETF’a в один диверсифицированный, токенизированный инвестиционный инструмент.

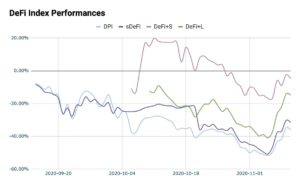

Доходность индексов

Поскольку многим этим индексам всего по нескольку недель от роду, делать серьезные выводы из их исторических показателей не имеет особого смысла. Но для полноты картины все же приведу сравнение.

Концентрированное инвестирование против диверсифицированного

Покупка индекса — лучший способ извлечь выгоду от роста всего рынка. Вам не приходится вдаваться в подробности индустрии открытых финансов. С индексом вы можете быть спокойны за свой криптопортфель.

Диверсификация понижает не только риск, но потенциальную доходность. Большие деньги в инвестировании зарабатываются не на покупке десятков разных активов, а на концентрированных ставках. Чтобы вложить существенную часть портфеля в один-два актива надо иметь железобетонную уверенность в их долгосрочных перспективах.

Отец ценностного инвестирования и учитель Уоррена Баффета — Бенджамин Грэм так и заработал львиную долю своего капитала.

В 1948 году Грэм вложил 25% денег своего инвестиционного товарищества (712 тыс. долл.) в страховую компанию GEICO. Через 25 лет его начальная инвестиция превратилась в 400 млн. долл. 🤯 Он был непоколебимо уверен в будущем компании и сделал соответствующую ставку, которая великолепно сыграла.

Инвестируй Грэм эти деньги в индекс S&P500, за этот же период он получил бы 5,5 млн. Неплохой результат, который, тем не менее, меркнет на фоне концентрированного инвестирования в одну компанию, в успехе которой он был так уверен.

Инвестирование в индексы хорошая стратегия для тех, кто только начинает постигать DeFi. Таким нет смысла бодаться с прожженными инвесторами, которые прошли со своими активами не через один медвежий рынок.

Выбирайте тот подход к инвестированию, который лучше соответствует вашему опыту и дайте рынку сделать свою работу. Время все расставит на свои места.

Действия

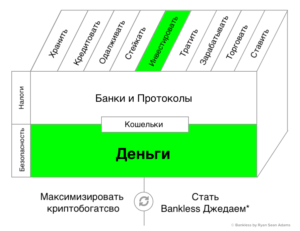

Заполняем Куб навыков

Изучая DeFi-индексы вы прокачиваете свой навык инвестирования.

Не финансовый совет. Этот блог ведется исключительно в образовательных целях. Он не дает инвестиционных рекомендаций и не подталкивает к покупке или продаже активов и проведению других финансовых операций. Проводите свое собственное исследование.

В тренде: фьючерсы DeFi Composite Index от Binance

В последние несколько месяцев сектор децентрализованных финансов (DeFi) демонстрировал экспоненциальный рост: в результате в экосистеме DeFi было заблокировано активов на сумму более 6 миллиардов долларов США. Пользователи Binance проявили огромный интерес к криптовалютам, связанным с DeFi. Объемы торговли ими продолжают расти с каждым днем.

Чтобы удовлетворить активно растущий спрос, Binance представила фьючерсы DeFi Composite Index — новый торговый актив в линейке бессрочных фьючерсов USDT-margin. Фьючерсы DeFi Index — первый продукт Binance со сводным индексом, который позволяет вам отслеживать и принимать участие в активном развитии рынка DeFi.

Что такое DeFi Composite Index?

На традиционных рынках индекс, как правило, используется, чтобы отследить показатели группы активов. Обычно индексы позволяют измерить эффективность группы ценных бумаг, моделирующей конкретный рыночный сегмент.

Фьючерсы Binance DeFi Index, номинированные в USDT, позволяют отследить общую эффективность представленных на бирже Binance криптовалют, связанных с децентрализованными финансами (DeFi). Индекс DeFi рассчитывается на основе средневзвешенной цены компонентов внутри него. На момент запуска индекс охватывал десять связанных с DeFi криптовалют, рыночная капитализация которых варьировалась от 150 миллионов до 6,5 миллиарда долларов США.

В основе индекса — методология расчета средневзвешенного значения, которая учитывает изменения условий капитализации рынка и его объема.

Что включает в себя индекс?

В индекс входят следующие протоколы DeFi:

Методология

В основе USDT-индекса DeFi — методика расчета средневзвешенного значения, которая учитывает различные факторы неоднородной степени важности. При расчете средневзвешенного значения квадратный корень каждого показателя принимают за величину окончательной весомости.

Весомость рассчитывается следующим образом:

«Объем» представляет объем торговли компонента на соответствующем бессрочном рынке USDT Binance между ребалансировками.

«Рыночная капитализация» относится к рыночной капитализации соответствующих элементов в период ребалансировки. Все метрики измеряются посредством деноминации индексов.

Начальная стоимость индекса DeFi была установлена на уровне 1000.

Весомость компонентов на 26 августа 2020 года:

В силу того, что вес каждого компонента определяется на основе рыночной капитализации и объема, для обеспечения пропорциональности индекса требуется регулярная ребалансировка. Токены в составе индекса и средневзвешенные значения регулярно ребалансируются. Это происходит каждый четверг в 07:00 (UTC) на основе данных CoinMarketCap и позволяет отобразить преобладающие рыночные условия, в том числе – рыночную капитализацию и объем транзакций. Процесс гарантирует, что индекс неизменно отражает рыночные показатели базовых активов.

Индекс позволит выявить тренды сектора DeFi. Он устроен аналогичным с традиционными индексными фьючерсами образом.

Binance проведет специальные корректировки, когда один или несколько компонентов столкнутся с резкими изменениями (к примеру, удалением с биржи или отсутствием органического объема). В подобной ситуации Binance скорректирует индекс посредством одной из следующих процедур:

Исключение и перерасчет веса

Исключение, замена компонентом из альтернативного списка и перерасчет веса.

Корректировки также потребуются в случае хардфорка, аирдропа или маппинга. Мы рассмотрим следующие меры для обоснованных изменений:

Для софтфорка или хардфорка, который не создаст новых монет, корректировка не потребуется.

В случае появления новых монет в результате хардфорка или аирдропа их необходимо включить в исходный вес компонентов, а также исключить при следующей регулярной ребалансировке, если критерий отбора образцов не выполнен.

В случае замены монет компонентов новыми монетами во время аипдропа/маппинга, особенно при сплите/обратном сплите, компоненты должны быть заменены новыми монетами, а их вес скорректирован в соответствии с коэффициентом сплита.

Спецификация контрактов

Контракты Binance Futures являются бессрочными. Как правило, бессрочные контракты имеют ряд уникальных особенностей:

Отсутствие срока действия. Трейдеры могут удерживать позицию без срока действия. В отличие от традиционных фьючерсных контрактов им не нужно отслеживать месяцы поставки.

Ставка финансирования : Каждые восемь часов ставка финансирования выплачивается по лонг- или шорт-позициям в зависимости от разницы cо спотовым рынком. Это предотвращает длительное расхождение цен на индекс с ценами рынков бессрочных контрактов.

Расчет в USDT : Контракты номинированы и рассчитываются в USDT. Таким образом на рынке фьючерсов обеспечивается простота входа для новых пользователей.

Зачем торговать индексом DeFi USDT?

Начиная со второго квартала 2020 года, сектор децентрализованных финансов (DeFi) стал одним из ключевых драйверов роста в криптовалютной индустрии. Этот интереснейший и впечатляющий сегмент криптовалютной индустрии стремится сделать финансовые услуги децентрализованными, одноранговыми и свободными от ограничений.

Многие эксперты считают, что рынок сохранит восходящий тренд. Появление индекса DeFi позволит вам принять участие в тренде и использовать больше возможностей для торговли.

Индекс DeFi, номинированный в USDT, является бенчмарком, представляющим весь сектор.

Аллокация активов. Теперь вы можете сбалансировать риск и прибыль по активам в своем портфеле, чтобы охватить весь спектр инвестиционных возможностей DeFi-сектора.

Измерение показателей. Для более точных инвестиционных мандатов будет доступен бенчмарк. К примеру, появится возможность сравнивать показатели DeFi и других криптовалют.

Хеджирование и диверсификация. Вы сможете эффективно управлять рисками посредством хеджирования бессрочными контрактами DeFi USDT. К примеру, долгосрочные инвесторы токенов DeFi смогут использовать индекс в качестве шорт-хеджирования, чтобы сократить волатильность цены. Вдобавок у вас появится возможность для диверсификации путем распределения капитала по ряду DeFi-токенов вместо его концентрации в рамках одного. Кроме того, открывать лонг-позицию в индексе DeFi гораздо дешевле и эффективнее, чем копировать его через покупку каждого токена.

Расширенный охват. Не упускайте выгоду, инвестируя всего в один DeFi-проект. Индекс расширяет ваши возможности и одновременно сокращает риски: вы можете участвовать в росте всего сектора, а не отдельного DeFi-проекта.

Краткосрочная и импульсная торговля. DeFi — быстрорастущий рынок, способный предоставить обширные торговые возможности краткосрочным трейдерам. Теперь, отслеживая краткосрочные тренды, вы можете гибко реагировать на меняющиеся рыночные условия. Кредитное плечо позволяет вам усиливать относительно небольшие колебания цены и потенциально получать прибыль, способную оправдать ваше время и усилия. Таким образом, дей-трейдинг с небольшими доходами поможет накопить и сгенерировать существенную прибыль, чтобы компенсировать потери в долгосрочном портфеле.

Начинаем работу с DeFi

Одна из ключевых причин, по которой DeFi-инвесторам стоит рассмотреть работу с индексом DeFi Binance, — это эффективность капитала, которую он предлагает. С помощью фьючерсных контрактов вы сможете хеджировать риски вашего DeFi-портфеля, используя лишь часть его стоимости.

При хеджировании вы не должны ставить под угрозу свои DeFi-активы или ликвидировать их по невыгодной цене. Поэтому хеджирование лучше, чем бездействие и ожидание восстановления цены.

Несмотря на быстрый рост фьючерсного рынка, нужно помнить, что не все деривативы одинаковы.

Различия могут быть связаны с функциями каждого из доступных деривативов, их расчетом или размером доступного кредитного плеча при открытии позиции.

Крайне важно провести самостоятельный анализ и разобраться в продукте, прежде чем приступать к торговле криптовалютными деривативами.