Стейбл что это такое

Что такое стейблкоины и зачем их используют при торговле криптовалютой

В мире криптовалют существуют цифровые монеты, стоимость которых привязана к конкретному физическому активу. Первая такая цифровая валюта, USDT от компании Tether, появилась в 2015 году. Она имеет привязку к стоимости американского доллара в соотношении 1:1. С тех пор количество стейблкоинов заметно увеличилось.

Блокчейн и реальный мир

В реальном мире люди используют мерило в виде фиатной валюты, однако блокчейн не понимает, что такое евро или доллар, у него свои метрики — размеры блока, число транзакций, хешрейт, пояснил основатель платформы стабильных криптовалют Stasis Григорий Клумов. По его словам, стейблкоины были созданы, чтобы приблизить блокчейн к миру людей и сделать на его основе актив, который можно воспринимать, как единицу измерения ценности.

Помимо привязки к фиатным валютам стейблкоины могут быть привязаны к драгоценным металлам, природным ресурсам, ценным бумагам, недвижимости и другим физическим активам, отметил руководитель аналитического департамента AMarkets Артем Деев. Благодаря этому, стейблкоины имеют меньшую волатильность.

В чем выгода инвестора

На криптовалютном рынке стейблкоины выполняют функцию буфера, отметил Григорий Клумов. Через них на крипторынок могут заходить владельцы крупного капитала, добавил он. По словам эксперта, это удобно, поскольку можно превратить сразу большое количество денег в деньги внутри блокчейна и торговать на них или инвестировать.

Существует и обратная ситуация, утверждает Григорий Клумов, когда у инвестора много криптовалюты, и он не хочет терять ее характеристик. Тогда, по его словам, он конвертирует криптовалюту в стейблкоины и пережидает волатильность на крипторынке. Еще одно преимущество стейблкоинов заключается в том, что такой вид активов может стать со временем альтернативой привычным фиатным валютам в странах, где нестабилен курс национальной валюты, подчеркивает Артем Деев.

«Эти активы могут стать переходным вариантом для расчетов в нестабильных экономиках, где зачастую обычные фиатные деньги быстро теряют в стоимости», — пояснил аналитик.

По мнению руководителя аналитического департамента AMarkets, в будущем популярность цифровых активов, созданных на основе реальных материальных благ, будет только увеличиваться.

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Что такое стейбл-коины и как их использовать?

Стейбл-коин (stablecoin) – это криптовалюта, которая утверждает, что она поддерживается фиатной валютой. В отличие от криптовалют, таких как Bitcoin, их цены остаются стабильными.

С момента своего создания криптовалюты считались особенно волатильными инвестиционными инструментами, когда дело доходит до их цены. Это привело к скачкам цен и обвалам, что в некоторых случаях не позволяет использовать криптовалюты для повседневных товаров и услуг из-за рисков для поставщиков и продавцов.

Вот тут-то и появляются стейбл-коины. Теория гласит, что если вы создадите валюту, которая «привязана» к обычной фиатной валюте, такой как доллар США или что-то еще с относительно стабильной ценой, это предотвратит колебания цен.

Мы рассмотрим их подробнее ниже.

Стейбл-коины — это криптовалюты, которые утверждают, что они обеспечены фиатными валютами – долларами, фунтами стерлингов, шекелями, рублями и т.д.

Идея заключается в том, что, в отличие от криптовалют, таких как Bitcoin, цены на стейбл-коины остаются стабильными в зависимости от того, какая фиатная валюта их поддерживает.

Различные стейбл-коины используют разные стратегии для достижения ценовой стабильности. Некоторые из них централизованы, другие децентрализованы.

В то время как подавляющее большинство стабильных монет обеспечено долларами США, хранящимися в банковском хранилище, ослабление настроений вокруг доллара США и фиатных денег в целом привело к разработке стейбл-коинов, обеспеченных другими активами, включая различные криптовалюты, обеспеченные золотом. Они значительно отличаются по форме и удобству использования, но все они подкреплены золотом инвестиционного качества.

CACHE gold (CACHE) является одним из самых популярных. Каждый CACHE обеспечен 1г. чистого золота, хранящегося в хранилищах по всему миру. Отправка токенов CACHE эквивалентна отправке 1г золота за токен, поскольку их можно легко обменять на физическое золото в любое время.

Есть также золото Tether (XAUt) и золото PAX (PAXG), которые работают аналогичным образом, но вместо этого привязаны к одной тройской унции золота инвестиционного качества. Они также имеют более высокую минимальную сумму погашения, чем CACHE.

Как и большинство цифровых активов, стейбл-коины в основном используются в качестве сохранения ценностей и средства обмена. Они дают трейдерам временную передышку от волатильности, когда рынок падает, а также могут быть использованы в быстро растущем мире децентрализованных финансов (DeFi) для таких вещей, как доходное фермерство, кредитование и обеспечение ликвидности.

Большинство трейдеров и инвесторов получают доступ к стейбл-коинам, покупая их на биржевых платформах, но также часто можно чеканить свежие стейбл-коины, внося необходимое обеспечение в компанию-эмитент, например, доллары США или физическое золото с CACHE gold.

Стейбл-коины чрезвычайно популярны: Tether, например, является второй по величине торгуемой криптовалютой после Биткоина, с 24-часовым объемом торгов более 70 миллиардов долларов (на момент написания статьи).

Они (относительно) стабильны. Поскольку они предположительно обеспечены фиатной валютой, инвесторы могут быть уверены, что их токены всегда будут продаваться по одному доллару каждый. Это предположительно означает, что цены не упадут: цены на монеты определяются верой, поэтому, если инвесторы считают, что их стабильные монеты стоят и обеспечены одним долларом каждый, цена должна отражать это.

Они – безопасное убежище для обеспокоенных инвесторов. Многие биржи, в том числе крупнейшая в мире Binance, не позволяют трейдерам покупать фиатную валюту, а только разрешают им покупать и продавать криптовалюты. Это означает, что инвесторам часто бывает сложно быстро обналичить свои криптовалюты, когда ситуация становится сложной. Для этого им, возможно, придется совершить перевод через несколько бирж или даже подождать несколько дней.

Вот тут-то и появляются стейбл-коины. Поскольку они являются криптовалютами, они живут на большинстве бирж. Тем не менее, поскольку они привязаны к стоимости единой фиатной валюты, они действуют как своего рода временное убежище для инвесторов, желающих обезопасить свои средства во время медвежьего рынка. Таким образом, стейбл-коины похожи на версии доллара с поддержкой блокчейна. Это если они сохранят свою ценность.

Инвесторам нужны доказательства того, что монеты обеспечены резервами. В случае с Tether это никогда не было окончательно предоставлено, что вызвало слухи о том, что валюта была создана и фактически была отчеканена из воздуха.

Tether последовательно заявлял, что на самом деле он на 100% обеспечен долларом, но когда Tether выпустила разбивку своих резервов в мае — впервые за семь лет оказалось, что менее 3% Tethers были фактически обеспечены наличными деньгами.

Американские законодатели также не являются поклонниками стейбл-коинов в целом. В своем полугодовом докладе о денежно-кредитной политике Конгрессу в начале этого месяца председатель Федеральной резервной системы Джером Пауэлл заявил, что стабильные монеты нуждаются в ужесточении регулирования.

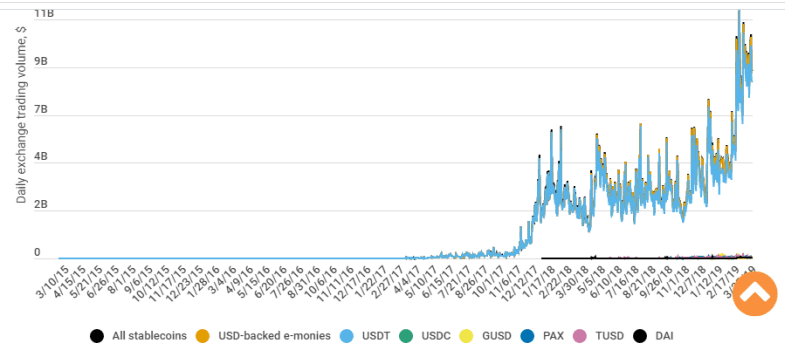

С крипто-бумом 2017 года инвесторы все чаще обращаются к стейбл-коинам как к более безопасному способу экспериментировать с этой технологией. В первой половине 2020 года предложение стейбл-коинов выросло на 94% и в июне достигло 11 миллиардов долларов. Регуляторы так же начинают всё более лояльно относится к стейбл-коинам.

Подписывайся на наш Telegram-канал, там мы помогаем новичкам, рассказываем про интересные проекты и ведем блог о инвестициях в криптовалюты.

Не призрачный доход. Как заработать на стейблкоинах

Первый стейблкоин под названием Tether появился в 2015 году. Его курс привязали к ценности доллара в соотношении 1:1, монета получила тикер USDT. Разработчики хотели выпустить актив на блокчейне, чья стоимость не будет меняться за день несколько десятков раз. Вслед за Tether постепенно стали появляться и другие стейблкоины. Сегодня это отдельный рынок.

Только за последний месяц стало известно о нескольких новых монетах. Так, американский банк Wells Fargo готовится выпустить собственную криптовалюту и разработать блокчейн-платформу для повышения операционной эффективности. Стейблкоин, обеспеченный долларами США, планируют использовать для проведения внутренних расчетов в международных подразделениях банка.

Криптовалютная биржа Binance объявила о запуске нового стейблкоина под названием Binance USD (BUSD), курс которого будет привязан к доллару США. Все ближе и дата запуска долгожданной стабильной монеты Libra от социальной сети Facebook.

Стейблкоин — это криптовалюта, обеспеченная определенным традиционным активом: фиатной валютой (долларом, евро, рублем, юанем), драгоценным металлом (золотом, серебром, бронзой), природным ресурсом (газом, нефтью и т.д).

Почему разработчикам выгодно создавать стейблкоины

В современном мире банки аккумулируют большое количество денежных средств через кредитование юридических и физических лиц. Они получают доход как финансовые посредники и — отчасти — как создатели денег. Это позволяет коммерческим банкам кредитовать сверх своих депозитов. Поэтому сеньораж коммерческого банка определяется как некая часть процентов, заработанных на банкнотах, за вычетом тех процентов, которые платят по депозитам на счетах.

Эмитенты же стейблкоинов функционируют исключительно как создатели денег, а их доход зависит от механизма выпуска и роста сети. Поэтому, когда инвесторы поддерживают проект стейблкоина, потенциал сеньоража становится важнейшим способом оценки. Если стабильная валюта привязана к фиатной валюте, то фирма-эмитент может генерировать доход в зависимости от объема поставки монет или транзакций, а также от фиксированной базы обеспечения.

В 2014 году управляющий менеджер хедж-фонда, специализировавшийся на политике центробанков, Роберт Самс опубликовал статью A Note on Cryptocurrency Stabilisation: Seigniorage Shares, которая описывала концепцию криптовалюты, привязанную к фиату, но в отличие от существующих проектов не требовала обеспечительных резервов в других активах. Там же он впервые высказал идею о сеньоражных акциях. Она заключалась в том, что необходимо иметь два класса пользователей: пользователей стабильной монеты и акционеров сеньоража (держателей актива с волатильностью). Когда спрос на стабильные монеты растет, на рынке появляются новые стейблкоины, чтобы компенсировать спрос и поддерживать цену на прежнем уровне. Монеты отдаются пропорционально акционерам сеньоражей, в зависимости от процента принадлежащих им акций. Когда спрос падает, акции выставляются на продажу взамен на стейблкоины, а те, в свою очередь, сжигаются. Основная стратегия заключается в том, чтобы покупать акции на продажу.

Стейблкоины, привязанные к фиатным валютам, часто используются на централизованных биржах в качестве удобной торговой пары и инструмента адаптации. Биржам могут быть необходимы собственные стабильные монеты не ради монетизации, а ради привлечения новых пользователей.

Почему инвесторам выгодно покупать стейблкоины

Стабильные монеты — один из главных инструментов фиксирования прибыли. Совершив удачную сделку, трейдеры могут не выводить средства в фиат, что занимает довольно много времени, да к тому же возможно не на всех площадках, а перевести активы в стейблкоины в ожидании лучшего периода на крипторынке.

Владельцы некоторых стейблкоинов могут зарабатывать на среднесрочных и длительных инвестициях без рисков. К примеру, этой весной компания TrustToken, выпустившая стейблкоин TrueUSD, объявила, что теперь держатели TUSD смогут получать до 8% прибыли ежегодно. Для этого владельцам токенов TUSD необходимо перечислить их на кошелек CredEarn и заморозить на шесть месяцев. Проценты будут выплачиваться ежеквартально — и в криптовалюте.

Цифровые монеты давно пытаются стать самостоятельным платежным инструментом. Высокая волатильность тормозит эти попытки у обычных альткоинов, но повышает шансы стабильных монет.

Что такое стейблкоин? Стейблкоины на криптовалютных биржах — список на 2021 год

Стейблкоины – это тип криптовалют, стоимость которых привязана к фиатным деньгам или драгоценным металлам. Чаще всего, стейблкоины привязаны к доллару США, из расчета 1 актив = 1 доллар.

Стейблкоины в первую очередь используются криптовалютными биржами для быстрой и дешевой передачи друг другу большого количества долларов и обычными пользователями при торговле на криптобирже, без необходимости использовать банковскую систему.

Использование стейблкоинов значительно сокращает комиссии за транзакции и позволяет не связываться с правовыми ограничениями со стороны банков, при этом рынок получает инструмент для удобной торговли и хеджирования средств в краткосрочной перспективе.

Навигация по материалу:

Как появились стейблкоины?

Спорный вопрос, возникший еще с появлением биткоина 10 лет назад, о том смогут ли составить конкуренцию традиционным типам валют электронные или виртуальные деньги, можно уже с полной уверенностью сказать решен в пользу последних.

Тому свидетельство практически лавинообразное появление множества криптовалютных бирж, криптообменников, платежных сервисов, блокчейн стартапов, и даже распространение банкоматов, торгующих криптой – криптоматов. Мало того, многие корпорации, банки, инвестиционные фонды с мировым именем лихорадочно вводят у себя отделы по работе с блокчейном, нанимая спешно специалистов.

Однако, не смотря на столь впечатляющие перспективы криптовалют, все же у них есть ряд недостатков, одним из которых является высокая волатильность. Т.е. быстрое и сильное изменение курса в течение определенного временного периода. Это создает серьезные трудности при использовании крипты, как платежного средства — «здесь и сейчас».

Одной из попыток решения такой проблемы является создание некоторых гибридных криптовалют, служащими нечто средним между привычными фиатными деньгами и криптовалютами в чистом виде — стейблкоинов. Об этой интересной новации в мире криптовалюты и будет рассказано в этой статье.

Что такое стейблкоин?

Точного или официального определения, что такое стейблкоин (далее по тексту – СК) (от англ. stable — стабильный, фиксированный) пока еще нет. В качестве основы можно принять определение, которое есть в таких финансовых авторитетных аналитических изданиях, как Bloomerg.

Под стейблкоином понимается криптовалютный актив, текущая стоимость которого обеспечена одним из традиционных и ликвидных типов активов — валютой, товарными ценностями, т.е. активами, принятыми в мировой финансовой практике, как надежное и законное средство расчета.

Основная задача стейблкоина — это сгладить волатильность криптовалюты, за счет того, что ее цена (курсовая стоимость на рынке) «привязана» к цене, например, доллара США, швейцарского франка или золота.

Здесь вполне уместна аналогия того, что было до 1973 года, когда, и американский доллар, и даже советский рубль были обеспечены полновесным золотом, имели «золотой стандарт». Использование такой практики предполагает следующие преимущества стейблкоинов:

При всех преимуществах такого решения проблемы волатильности, у любого СК есть один большой недостаток. Дело в том, что процент обеспеченности или ликвидность СК определят тот, кто ее выпустил. Т.е. проблему манипулирования курсом со стороны эмитента, стейблкоины решить не могут.

Вот почему пока что биткоин остается надежным средством сбережения или как его называют «цифровым золотом». Он является полностью децентрализованной криптой, никто не может манипулировать его курсом, обесценить, напечатать еще или понизить процент обеспеченности чем то ценным.

Зачем нужны стабильные монеты?

Высокая волатильность затрудняет (или даже делает невозможным) ежедневное использование криптовалюты. Когда вероятность инфляции высокая, людям следует использовать стейблкоины. У данной формы денег есть возможность стать резервной валютой для стран с высоким уровнем инфляции и обеспечить стабильность во всём мире. Основная идея стейблкоина — предоставить лучшие возможности криптовалютного мира и банковской индустрии.

Тот факт, что стейблкоины обеспечены активами, делает их более привлекательными в качестве средства обмена и в большей степени в качестве инструмента сбережения. Благодаря этим особенностям использование стейблкоинов вместо фиатных денег представляется более реалистичным.

Типы стейблкоинов

Криптовалютный рынок еще только начал завоевывать мировое финансовое пространство и следует быть готовым к тому, что появится огромное множество криптовалют, типов, разновидностей.

Стейблкоины можно разделить на три категории :

Обеспеченные фиатными валютами

Такие стейблкоины преимущественно работают по схеме, когда число выпущенной цифровой монеты равно сумме используемых для ее «подстраховки» реальных, надежных денег. Для этих целей пока в основном используется доллар США – самое надежное международное средство расчетов. Однако уже имеются попытки сделать СК на базе других мировых валют.

В частности Китай имеет планы к 2021 году полноценно запустить цифровой юань. Несмотря на столь положительный момент все эти обеспеченные фиатом стейблкоины имеют следующие ограничения:

Преимущества стейблкоинов обеспеченных фиатом

Недостатки стейблкоинов обеспеченных фиатом

Обеспеченные криптовалютой

Это криптовалюта где в качестве базового актива используется более надежный и ликвидный цифровой инструмент. Как правило, в основном используется для обеспечения биткоин, риппл и эфир. Иногда практикуется привязка СК к «корзине» криптовалют.

Этот вариант не особо решает проблемы волатильности курса, но зато повышает степень доверия пользователей к данной цифровой монете. Пример из практики СК — «DAI», обеспечиваемый Ethereum (ЕТН).

Преимущества стейблкоинов обеспеченных криптовалютой

Недостатки стейблкоинов обеспеченных криптовалютой

Примеры стейблкоинов, обеспеченных криптовалютой — Dai (DAI) и bitUSD (BITUSD).

Необеспеченные

Такие стейблкоины сравнительно редки при использовании в практике расчетов. Главным образом задача тех, кто выпускает такие монеты — это получить дополнительный доход в виде сеньоража (Seigniorage). Т.е. доход получаемый эмитентом криптовалюты от того, что ее пользователи осуществляют все расчеты только через платежные сервера владельца крипты, оплачивая ему процент комиссии.

Эта модель поначалу широко использовалась на первичном рынке размещения криптовалют ICO, пик которого пришелся на середину 2016 и конец 2017 гг.

Основное отличие необеспеченного СК от остальных альткоинов состоит в том, что эмитент поддерживает некоторый уровень ликвидности в платежной системе, периодически нейтрализуя скачки курса СК.

Преимущества необеспеченных стейблкоинов

Недостатки стейблкоинов без обеспечения

Примеры стейблкоинов без обеспечения — SagaCoin (SAGA) и Havven (HAV).

Обзор рынка стейблкоинов

Несмотря на свою относительную молодость, рынок СК за период с 2018 по 2021 год показал впечатляющую динамику. Так, за это время появились на рынке более 200 новых СК и блокчейн – проектов, использующих этот формат крипты.

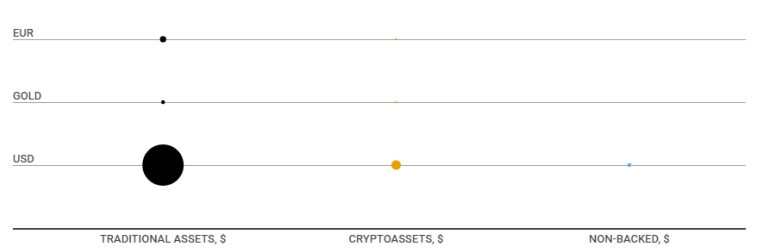

Распределение долей СК по типам, используемых активов в качестве обеспечения, представлено на рисунке выше.

Лидирующее положение на рынке производных криптовалют СК занимает пока Tether, с доминированием в 75%.

Объем торгов СК основных типов пока невелик и достигает в моменте 120 млрд. долларов. Но динамика пока остается восходящей и по мере роста спроса на криптоактивы в виду, например, надвигающегося мощного экономического кризиса, темпы роста использования СК примут экспоненциальный вид.

Стейблкоины с фиатным обеспечением

Подавляющее большинство стейблкоинов, привязанных к фиатным валютам, номинированы в долларах США. Они заняли свободную нишу, как криптовалютный инструмент с минимальной волатильностью. Все самые популярные обеспеченные стейблкоины выпускаются криптовалютными биржами:

Эмитенты классических стейблкоинов декларируют их обеспечение реальными долларами на банковском счете или пакетом гособлигаций в соотношении 1:1. Поэтому 1 токен практически всегда стоит 1 доллар, его цена редко отклоняется более чем на десятые доли процента. Но все не так просто. Реальное обеспечение таких стейблкоинов не всегда возможно верифицировать, приходится доверять отчетности эмитента — криптовалютной компании, часто зарегистрированной в офшоре.

Пользователи обеспеченных фиатом стейблкоинов почти не задумываются об их реальном обеспечении, так как удобство использования превышает все сомнения и риски. Стабильность их цены поддерживается доверием, почти без использования рыночных или технических методов.

Главное о сути «обеспеченных» стейблкоинов. У них есть централизованный эмитент — организация, несущая экономическую и юридическую ответственность, и обеспечение фиатной валютой на банковском счете. Фактически это не криптовалюты, а токенизированный фиат — электронные деньги на блокчейне. Концептуально они аналогичны платежным системам, таким как PayPal или Webmoney. С технической стороны их главное отличие — прозрачность транзакций, так как они проходят через публичные блокчейны.

Алгоритмические стейблкоины

Децентрализованные или алгоритмические, стейблкоины появились даже немного раньше. Первые из них были запущены на блокчейне Bitshares еще в 2013 году. Их обеспечение состояло исключительно в базовом токене блокчейна — BTS, вследствие его волатильности эти стейблкоины оказались недостаточно стабильными.

Самый популярный из существующих децентрализованных стейблкоинов, DAI на блокчейне Ethereum, запущен в 2017 году. Привязка к доллару США поддерживается рыночными и техническими механизмами на основе смарт-контрактов, реализующих алгоритм стабилизации цены. Поэтому стейблкоины этого типа и получили название «алгоритмических».

Алгоритмический стейблкоин работает поверх публичного блокчейна с обеспечением из его базовой криптовалюты — например, ETH. Обеспечение в виде эфира блокируется в смарт-контракте и на его базе запускается криптоактив. Стабильность цены достигается механизмом CDP (Collateral Debt Position) и избыточностью обеспечения, достигающей в среднем 50%. При погашении токенов пользователь получает ETH обратно в свой кошелек.

Таким образом, с помощью алгоритмов регулирования цены создается стабильный криптоактив без участия фиатных валют и необходимости связи с традиционной финансовой системой. Алгоритмические стейблкоины работают как криптовалюты. В отличие от USDT и его аналогов они децентрализованы и не подчиняются единому эмитенту и регуляторам.

Сейчас в криптоиндустрии доминируют обеспеченные стейблкоины. Механизмы их работы более понятны людям, так как близки к уже привычным электронным деньгам. В случае рыночных потрясений они лучше выдерживают привязку к доллару. Привязка алгоритмических стейблкоинов в периоды кризисов работает хуже, и они более волатильны.

Еще один существенный фактор состоит в том, что USDT занял серьезную нишу в реальной экономике. Например, в пересылке денег рыночными торговцами из Москвы в Китай и международных переводах во множестве других стран. Мгновенные переводы, низкие комиссии и отсутствие процедур KYC/AML на многих биржах делают классические стейблкоины очень удобным инструментом.

Алгоритмические стейблкоины широко используются в рамках индустрии DeFi, но пока не могут выйти за ее пределы. Им только предстоит найти применение в реальных экономических операциях.

Государственные и банковские стейблкоины

Центральные банки сразу восприняли криптовалюты как потенциальную угрозу стабильности финансовой системы, монополии в денежной эмиссии и причину возможного падения спроса на резервы в фиатных валютах. В конце 2013 — начале 2014 года большинство ЦБ выпустили первоначальные заявления и предупреждения о криптоактивах.

После нескольких лет наблюдения за криптовалютным рынком ЦБ большинства стран пришли к необходимости контроля за оборотом криптоактивов и регулирования бизнеса. Со своей стороны, центральные и коммерческие банки работают над выпуском стейблкоинов, подобных Tether.

Концепция выпуска цифровых валют центральных банков (ЦВЦБ, или англ. CBDC) понятна ЦБ, так как они очень близки к обычным безналичным деньгам. Идет движение к созданию проектов, которые будут полностью контролироваться ЦБ и все операции будут прозрачны для регулятора.

Выпуском CBDC центральные банки стремятся создать контролируемую, безопасную и стабильную денежную систему, которая снизит стимулы для создания криптовалют и других частных денег. В отличие от них, CBDC будут поддерживаться центробанками аналогично национальным валютам и иметь статус законного платежного средства.

ТОП-5 стейблкоинов, список на 2021 год

Цифровыми монетами, соответствующие стандарту «СК» и имеющие непосредственное практическое применение, являются:

Важные цифры — стабильность и ликвидность

С точки зрения сегодняшнего пользователя для стейблкоина критически важны два фактора: стабильность и ликвидность.

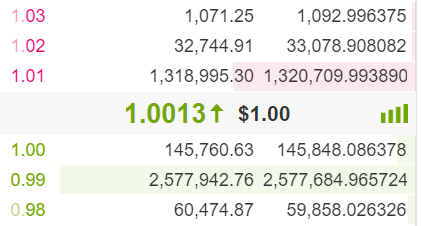

Если измерять этот параметр более точно, то нужно брать книгу заказов и смотреть, сколько можно продать или купить мгновенно в пределах заданного диапазона проскальзывания (скажем, 1%).

На практике эти два фактора коррелируют: чем больше ликвидность стейблкиона, тем менее он восприимчив к кратковременным выбросам цен. И по этим двум факторам — стабильности и ликвидности — пока никто даже близко не догоняет Tether.

Я включил в таблицу рыночную капитализацию, потому что это число, которое многих интересует — но оно может быть обманчивым. Например, хотя рыночная капитализация Dai примерно равна таковой у TrueUSD, первая намного менее ликвидна.

Ниже можно видеть, что пара TUSD/USDT на бирже Binance невероятно ликвидна — с несколькими миллионами долларов наличной ликвидности, доступными в пределах 1-процентного отклонения цены.

Я не считаю эти цифры ликвидности непосредственно для TUSD, так как большинство людей заинтересовано в торговле стейблкоинами за BTC или ETH, а не между собой.

Если монета используется в качестве носителя стоимости (НС), мы ожидаем от нее высокой рыночной капитализации — монета стоит больше долларов. Если это средство обмена (СО), речь может идти скорее про объем — монетой много торгуют.

Я включил в таблицу включил меру скорости денег, рассчитываемую как Средний ежедневный объем / Рыночная капитализация. У Tether этот параметр невероятно высок (это годовая скорость более 300, для сравнения, у M1 доллара — всех долларов, кроме резервов банков, — скорость около 6), что указывает, что криптовалюта используется в основном как средство обмена, а также может быть индикатором того, что люди активно избегают хранить капиталы в Tether.

Перспективы и тренды развития стейблкоинов

С точки зрения конечного пользователя CBDC и банковские токены очень похожи на обеспеченные фиатом стейблкоины. Поэтому эти три группы активов будут напрямую конкурировать и пытаться вытеснить друг друга с рынка.

Главное преимущество стейблкоинов частных банков в большом охвате, пользовательской базе и твердой репутации традиционных финансовых институтов. Люди будут пользоваться ими аналогично другим банковским продуктам, в тех же приложениях. Поэтому стейблкоины частных компаний, такие как JPM Coin и Libra, вызывают серьезные опасения у регуляторов.

Традиционные крипто-стейблкоины в такой компании могут оказаться невостребованными. Они, вероятно, выживут, но будут испытывать сильное давление и обороты заметно снизятся. Их функции будут перехвачены банками и CBDC, при этом соперники не будут испытывать дефицита доверия.

Наиболее сильные позиции имеют CBDC за счет административного ресурса. Регуляторам уже удалось заметно затормозить выпуск Libra, и, возможно, токен не появится на рынке до решения всех юридических вопросов. Государство полностью заберет нишу «электронных денег на блокчейне», посторонние игроки в этой области ему не нужны. Этот процесс уже происходит в Китае на уровне пилотного проекта — миллионы китайцев в нескольких регионах пользуются цифровым юанем, и их число будет только расти.

Широкое распространение CBDC и упразднение наличных очень интересно правительствам. Это настоящая база для финансовой инфраструктуры государства XXI века, когда есть полный контроль над всеми операциями, денежными потоками частных лиц и компаний. При этом не нужны физические проверки, все движения видны технологически, ничего спрятать невозможно. Другие ЦБ рано или поздно придут к этой концепции, на разных уровнях контроля и возможной степени приватности для граждан.

На усиление государственного контроля криптосообщество будет отвечать новыми проектами децентрализованных стабильных криптоактивов. Именно в такой запутанной ситуации могут себя проявить усовершенствованные алгоритмические стейблкоины, которые не зависят от банков и регуляторов. В криптоиндустрии к ним перейдут функции, которые сейчас выполняют USDT и другие обеспеченные стейблкоины. Они станут настоящими стабильными криптовалютами, а не электронными деньгами.

Следующий шаг — некий новый блокчейн со стабильной ценой и очень низкой волатильностью, который сможет использоваться как обычная фиатная валюта, но без привязки к доллару или евро. Нужны механизмы стабильности криптовалют, встроенные в архитектуру блокчейна, и криптовалюты с изначально стабильной ценой, а не надстройкой над чем-то волатильным. Главной их целью станет отказ от привязки к доллару или евро.

Для их создания возможна механика, подобная традиционным рынкам на основе облигаций — аналогично тому как доллар поддерживается бондами (казначейские обязательства). Для этого нужно, чтобы появился токен на блокчейне с встроенной стабильностью. Пока такие механизмы еще не разработаны.

С другой стороны, на фоне пандемии и ускорения эмиссии фиатные валюты обесцениваются все быстрее. Сейчас вариант падения доллара в несколько раз уже не выглядит фантастическим. Сама привязка криптовалют к падающим фиатным валютам становится опасной и излишней. И если в перспективе пяти лет появится стабильная криптовалюта с такой же волатильностью к доллару, как, например, швейцарский франк — она сможет выйти на глобальный уровень и станет основой по-настоящему децентрализованной финансовой системы.

Где можно купить стейблкоины? ТОП-5 криптобирж

Для безопасной и удобной покупки стейблкоинов и других криптоактивов мы подготовили рейтинг самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро.

Надежнее всего площадки с наибольшим оборотом денежных средств, уже несколько лет крупнейшей криптовалютной биржей в мире является Binance. Площадка Binance является самой популярной криптобиржей и на территории СНГ, поскольку имеет максимальные объёмы торгов и поддерживает переводы в рублях с банковских карт Visa/MasterCard и платёжных систем QIWI, Advcash, Payeer.

Специально для новичков мы подготовили подробный гайд: Как купить биткоин на криптобирже за рубли?

| # | Биржа криптовалют | Официальный сайт | Оценка площадки |

|---|---|---|---|

| 1 | Binance (выбор редакции) | https://binance.com | 9.7 |

| 2 | Huobi | https://huobi.com | 7.5 |

| 3 | Exmo | https://exmo.me | 6.9 |

| 4 | Yobit | https://yobit.net | 6.3 |

| 5 | OKEx | https://okex.com | 6.1 |

Критерии по которым выставляется оценка в нашем рейтинге криптобирж :

Поделитесь этим материалом в социальных сетях и оставьте свое мнение в комментариях ниже.