Ставка рефинансирования повышается что это значит

Как частному инвестору реагировать на изменение процентной ставки ЦБ

Базовая процентная ставка — что это такое?

Базовая (или ключевая) процентная ставка — это минимальный процент, под который Банк России (он же Центробанк, или ЦБ) выдает кредиты коммерческим банкам. Получив кредит у ЦБ, коммерческие банки дают кредиты компаниям и обычным потребителям уже под собственный процент, который чуть выше процента ЦБ.

Зачем ЦБ меняет ставку?

Ключевая ставка — это один из инструментов, который позволяет Центробанку контролировать курс рубля и влиять на экономику в стране.

Низкая ставка означает, что деньги стоят дешево. В результате компании и население активнее берут кредиты, бизнес, а с ним и экономика, развиваются. Негативным эффектом такой политики может стать рост инфляции — деньги стоят дешево, поэтому их становится много. В этой ситуации ЦБ повышает процентную ставку. Покупательная способность населения и темпы развития экономики проседают, но зато инфляция оказывается под контролем.

При низкой ставке растет привлекательность спекулирования, поэтому банки активно скупают иностранную валюту. Это приводит к снижению курса рубля, которого на рынке становится много. В ответ ЦБ тоже может повысить ставку. Тогда торговля валютой становится менее выгодной, спекулянты выкупают рубли с рынка и курс стабилизируется.

Какая связь между ставкой и фондовым рынком?

На стоимость акций ключевая ставка тоже влияет, и может даже существенно. Если ставка снижается, то деньги дешевеют и их становится больше, инвесторы охотнее вкладывают их в рисковые активы — то есть в акции. Кроме того, при снижении ставки растет разница между доходностью облигаций и акций — доходность последних становится выше. Это тоже подстегивает спрос и помогает котировкам расти. Изменение процентной ставки не влияет на бумаги отдельной компании, но оказывает влияние на рынок акций в целом.

Что будет на ближайшем заседании ЦБ?

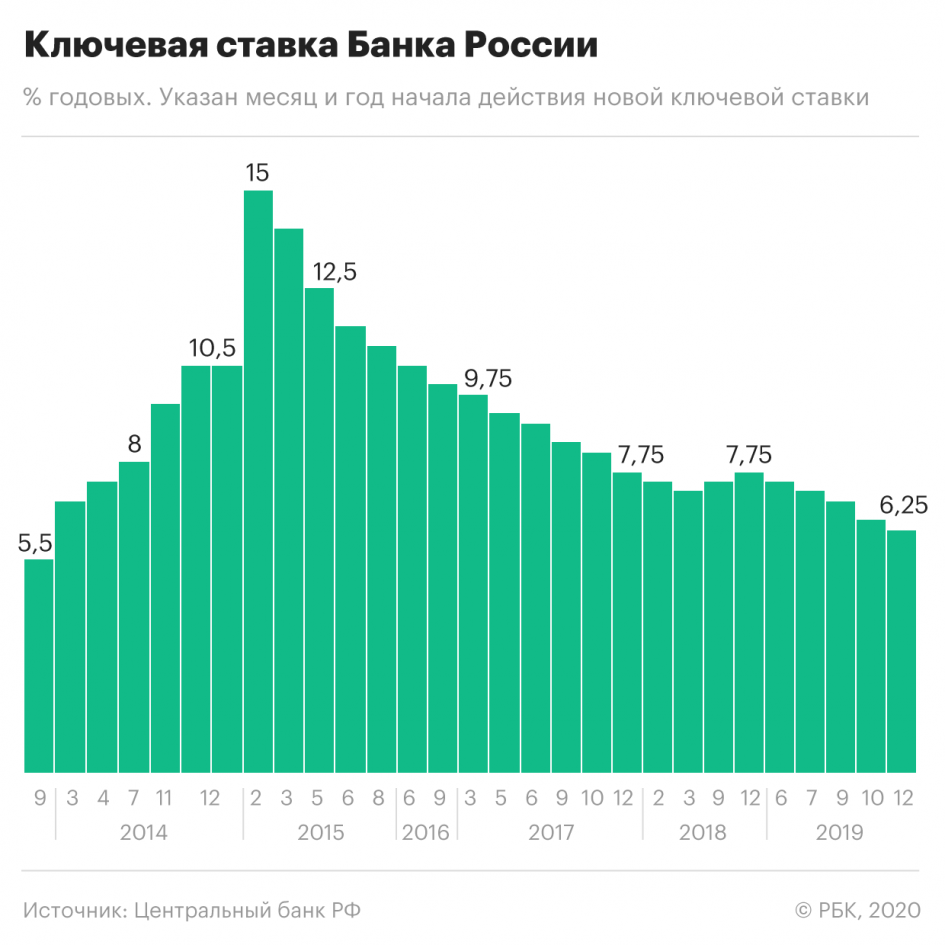

Опрошенные РБК Quote аналитики прогнозируют, что на ближайшем заседании Центробанк с большой долей вероятности откажется от снижения процентной ставки и оставит ее в силе — на уровне 6,25% годовых.

Связано это в первую очередь со вспышкой коронавируса, полагает эксперт долгового рынка «Иволга Капитала» Илья Григорьев: «Если до проявления ситуации снижение ставки было под вопросом из-за нестабильности на сырьевых рынках и продолжавшихся эффектов предыдущих снижений ставок, то сейчас давление на монетарную ситуацию происходит еще сильнее. ЦБ, вероятнее всего, пока возьмет паузу для оценки эффектов происходящего на мировых рынках до апреля».

С этим согласен руководитель отдела аналитических исследований Высшей школы управления финансами Михаил Коган. По его словам, если ЦБ все же снизит ставку, это станет потрясением для рубля.

«И большинство опрошенных аналитиков, и диспозиция на денежном рынке предполагают отсутствие изменений, — пояснил Коган. — Банк России на текущий момент не обладает всей полнотой информации о том, как будет развиваться эпидемия нового коронавируса, насколько сократится потребление энергоносителей и как долго будет продолжаться бегство от риска на мировых финансовых рынках, против которого сохранение высокой с учетом инфляции ключевой ставки может служить компенсаторным механизмом».

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Ставка рефинансирования что это такое простыми словами, размер действующей ставки

Ставка рефинансирования что это такое простыми словами: определение и особенности

Понятие ставки рефинансирования было введено достаточно давно. Однако в последние годы она потеряла свое влияние, так как на смену пришла ключевая ставка. Тем не менее, ряд функций за этим инструментом кредитно-денежной политики остались. Это своеобразный индикатор, который служит определителем стоимости денег в стране. Можно констатировать, что ставка рефинансирования простыми словами представляет собой процентную ставку, размер которой определяет, на каких условиях российские банки будут сотрудничать с населением в отношении кредитов и депозитов, так как именно с ее учетом происходит получение кредитных ресурсов коммерческими банками у Центрального банка РФ. Если коммерческий банк имеет возможность получить заемные средства под 10% годовых, он может предложить их населению под 15% или 17%, при этом разница составит его прибыль. Чем выше установленная Центральным банком ставка, тем больше придется переплачивать населению за пользование деньгами обслуживающего банка.

Можно выделить две основные причины, которые принуждают банки обращаться в ЦБ РФ за получением кредитов:

Само название ставки указывает на ее первоначальное значение, ведь рефинансирование кредита это простыми словами получение заемных денежных средств для погашения текущей задолженности, вследствие чего наступают новые кредитные обязательства, однако на более выгодных условиях.

Дополнительные функции, которые выполняет ставка рефинансирования

Имеет место влияние ставки рефинансирования и на другие процессы в экономике. Ее используются в том случае, если есть необходимость отобразить общую эффективность происходящих в экономике страны процессов. Стоит отметить, что от нее рассчитывается ставка не только по кредитам, но и по депозитам. При этом ее размер играет роль при расчете уровня доходности вкладов и депозитов, при котором он не облагается налогом (определение НДФЛ).

Кроме этого, понятие ставки рефинансирования можно встретить в таких сферах.

Таким образом, можно сделать вывод, что такой показатель, как ставка рефинансирования, играет важную роль во многих происходящих экономических процессам. В целом можно отметить, что ее снижение носит стимулирующую функцию.

Действующая ставка рефинансирования Центрального банка РФ на 2021 год

Сегодня действующая ставка рефинансирования составляет 8.5% годовых.

Есть несколько областей, на которые влияет показатель реальной ставки рефинансирования Центрального банка:

В январе 2016 годы было принято решение о том, что ставка рефинансирования назначаться правительством не будет. В приведенной ниже таблице ставка, действующая в некоторые годы сопоставлена с уровнем инфляции. Поскольку ставка рефинансирования зачастую менялась несколько раз в год, в таблице приведены данные на конец каждого года.

Что будет с кредитами и вкладами после повышения ключевой ставки ЦБ

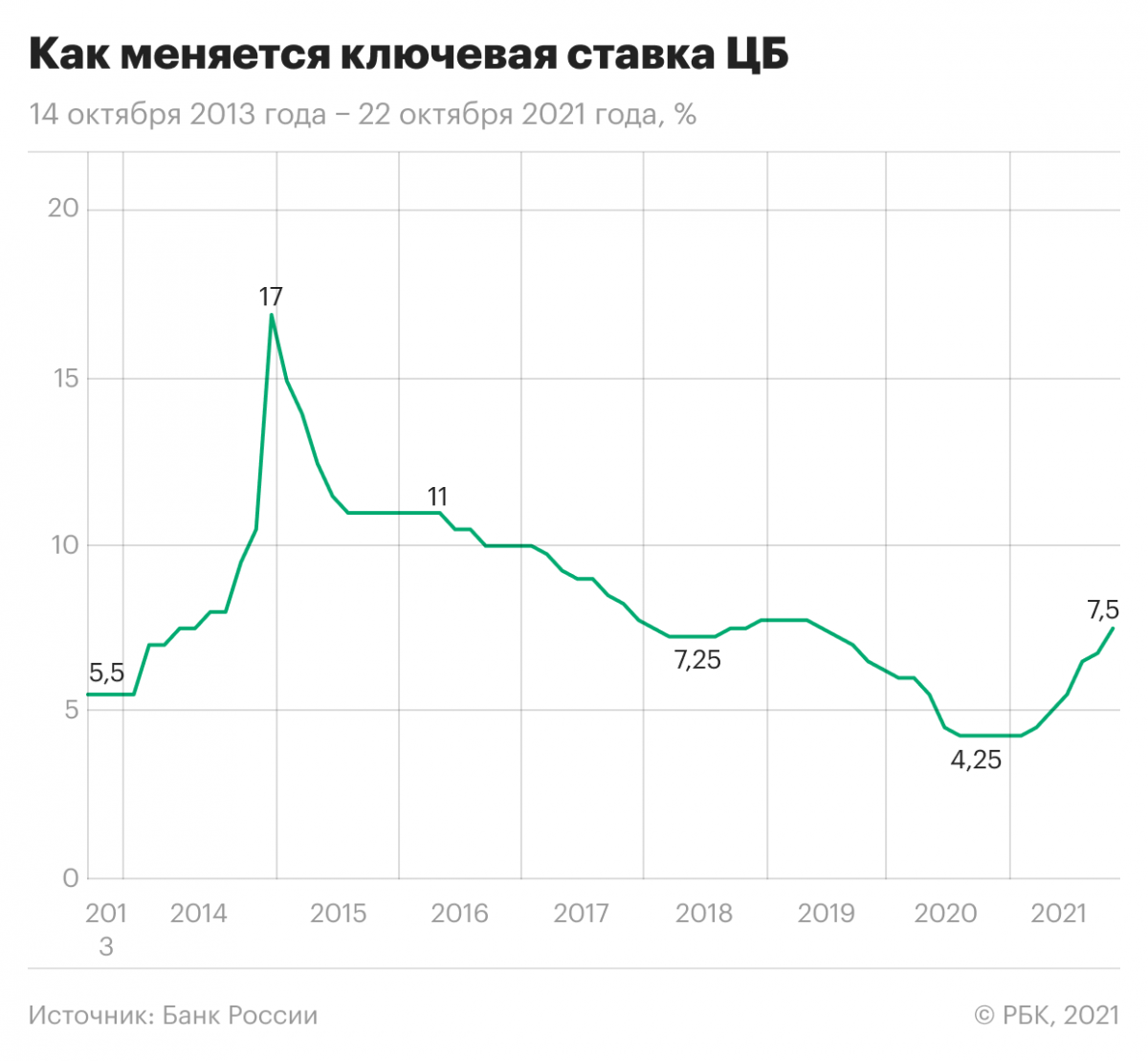

Совет директоров Банка России неожиданно поднял ключевую ставку на 75 базисных пунктов — до 7,5%. Никто не ожидал такого решения от ЦБ. Эксперты, опрошенные Refinitiv, предполагали, что ставку поднимут на 25 или 50 пунктов.

«Текущее повышение — самое неожиданное для всех участников рынка, поскольку после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится», — сказал «РБК Инвестиции » Андрей Спиваков, управляющий директор по кредитным розничным продуктам Райффайзенбанка.

В Банке России объяснили свое решение тем, что инфляция оказалась выше ожиданий, и по итогам года она может составить 7,4-7,9%. Таким образом ЦБ хочет снизить инфляцию. По данным Росстата, уже к середине сентября она достигла 7,78%. Регулятор не исключает, что в дальнейшем продолжит повышать ставку. Следующее заседание пройдет 17 декабря.

Как ставка ЦБ влияет на кредиты и вклады?

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам. Обычно, когда ставка падает, то постепенно снижается и размер процентов по кредитам в коммерческих банках, но также меньше становятся проценты по депозитам. Когда она повышается, то происходит обратная ситуация, так как выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций. Чтобы банк получил прибыль, его ставки по кредитам должны быть выше ставки ЦБ.

В 2020 году Банк России снижал ключевую ставку, и она достигла исторического минимума в 4,25%. Однако в этом году регулятор перешел к ужесточению денежно-кредитной политики — с марта ставка выросла на 325 базисных пунктов.

В России с марта по август средневзвешенная ставка по кредитам в рублях колебалась от 10,1% до 10,79% — это ставка по займам на срок более года. По данным ЦБ, самыми высокими они были в июле и августе — 10,75% и 10,79% соответственно. В июле регулятор повысил ключевую ставку на 100 базисных пунктов до 6,5% годовых. Это стало самым резким повышением с декабря 2014 года, когда Банк России повысил ставку с 10,5% до 17% из-за девальвационных и инфляционных рисков.

«Продолжается увеличение кредитных и депозитных ставок вслед за повышением ключевой ставки в марте — сентябре», — отметил ЦБ. По данным регулятора, максимальная процентная ставка по рублевым вкладам десяти крупнейших банков с конца марта выросла на 1,96 процентных пункта — с 4,57% до 6,53%.

Что еще влияет на ставки по кредитам?

Инфляция также влияет на проценты по кредитам. В сентябре глава ЦБ Эльвира Набиуллина говорила, что в истории много примеров, когда долгое сохранение мягкой денежно-кредитной политики и запаздывание с выходом из антикризисных мер приводило к большому росту инфляции.

«И неважно, держит ли центральный банк мягкую ставку, — если инфляция высокая, ставки по кредитам растут. Все это происходило ровно потому, что ставка ЦБ была неоправданно низкой, избыточно стимулирующей», — отмечала она.

В пресс-службе банка «Открытие» отметили, что помимо ставок на проценты по кредитам также влияют ситуация на рынке и уровень риска по конкретному клиентскому сегменту.

Повышение ключевой ставки слабо скажется на процентах по кредитам, считает Максим Петроневич, старший экономист аналитического управления «Открытие Research». По его словам, динамику ставок по наименее рискованным категориям кредитов и для самых надежных заемщиков будут определять ставки облигаций федерального займа (ОФЗ). Текущий уровень трехлетней доходности ОФЗ — 7,5-7,6%.

Банки не будут спешить с повышением процентов по займам

В пресс-службе банка «Открытие» отметили, что в политике по ставкам ориентируются на макроэкономические показатели и конкурентную среду. В кредитной организации будут следить за рынком и действовать в соответствии с ситуацией. Так же поступят и в банке «Уралсиб».

В пресс-службе ВТБ сообщили, что тоже будут следить за дальнейшими изменениями и постараются обеспечить наиболее приемлемые условия кредитования. «Мы понимаем, что спрос на розничные кредиты вырастет в преддверии «высокого сезона» ноября-декабря. Надеемся, что в следующем году общая ситуация стабилизируется, и у регулятора не будет необходимости столь резко ужесточать кредитно-денежную политику», — говорится в ответе пресс-службы.

Аналогичной стратегии придерживаются в Райффайзенбанке и Промсвязьбанке. «ПСБ в ближайшее время не планирует корректировать ставки по кредитам физлицам и бизнесу. Мы будем отслеживать ситуацию на рынке и при необходимости скорректируем условия», — рассказали в пресс-службе.

В ПСБ отметили, что по уже полученным кредитам условия, в том числе ставка, не меняются. В банке «Уралсиб» тоже сообщили, что по оформленным договорам, как правило, ставки остаются неизменными.

Что будет с процентами по вкладам?

Максим Петроневич полагает, что рост ключевой ставки не приведет к росту ставок по депозитам, как и в случае с кредитами. «Их размер в настоящий момент в большей степени определяется ставкой ОФЗ, а текущий уровень трехлетней доходности ОФЗ предполагает наличие потенциала для дополнительного роста ставок на 10-20 базисных пунктов по сравнению с текущим уровнем максимальной депозитной ставки — 6,44%», — сказал он.

Начальник управления «Сбережения» ВТБ Максим Степочкин считает иначе. По его мнению, решение увеличить размер ключевой ставки приведет к новому раунду повышения ставок на рынке классических сбережений. «Мы ожидаем пропорционального роста средневзвешенных ставок как по вкладам, так и по накопительным счетам», — говорит он.

В пресс-службе ПСБ рассказали, что планируют повышать ставки по депозитам. В частности, из-за рыночной ситуации и начала «высокого сезона» на рынке вкладов. В Райффайзенбанке, Совкомбанке и ряде других организаций также планируют повышать проценты по вкладам — примерно на 0,2-1 процентный пункт.

«Рост ставок по вкладам и накопительным счетам создаст дополнительное давление на рынок инвестиций физлиц. Однако, по нашим ожиданиям, этот рынок вырастет за год почти на 30%, что существенно превысит рост портфеля классических сбережений», — полагает Степочкин.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Как изменятся кредиты и вклады после повышения ставки ЦБ

Что произошло

Совет директоров Банка России 17 декабря поднял ключевую ставку на 100 базисных пунктов — до 8,5%. Последний раз на столь высоком уровне она была в сентябре-октябре 2017 года. На этот раз решение ЦБ для рынка не стало сюрпризом в отличие от октябрьского повышения. О том, что ставка будет поднята, глава регуляторного органа предупреждала заранее, так же как и о том, что максимальный шаг повышения может составить 100 базисных пунктов.

Причина седьмого подряд повышения ключевой ставки — инфляция, которая оказалась выше ожиданий Банка России. По данным Росстата, на 13 декабря индекс потребительских цен вырос на 8,11% (.pdf). По итогам года регулятор ожидает инфляцию на уровне 7,4–7,9%, однако отметил, что сейчас она складывается выше этого уровня. Повышением ключевой ставки ЦБ рассчитывает охладить темп роста цен и вернуть инфляцию к запланированному ранее уровню в 4% к концу 2022 года. Регулятор не исключает, что в дальнейшем продолжит повышать ставку.

«При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего повышения ключевой ставки на ближайших заседаниях. Решения по ключевой ставке будут приниматься с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценки рисков со стороны внутренних и внешних условий и реакции на них финансовых рынков», — говорится в сообщении Банка России.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, пройдет 11 февраля.

Почему ставки на кредиты и вклады растут после роста ключевой ставки?

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам.

Банки, в свою очередь, выдают кредиты населению и бизнесу. Так как выдавать займы под меньший процент, чем они взяли у ЦБ, невыгодно для кредитных организаций, они повышают свои ставки по кредитам и на разнице получают прибыль.

В то же время повышение ключевой ставки ведет к повышению ставок по вкладам. В условиях высокой инфляции и высоких инфляционных ожиданий люди в попытке успеть купить товары, пока они не подорожали, склонны тратить накопления и брать кредиты. Так как деньги ЦБ небезграничны, банки привлекают средства от населения во избежание дефицита ликвидности на рынке. Конкуренция за средства физических лиц ведет к повышению ставок по депозитам, отметил Банк России в обзоре «Ликвидность банковского сектора и финансовые рынки» от 9 декабря (.pdf).

Проводимая регулятором денежно-кредитная политика предполагает, что население перейдет от периода трат к периоду накоплений:

повышение ключевой ставки → дорогие кредиты + выгодные ставки по вкладам → население сокращает траты + начинает копить → инфляция замедляется.

Как вырастут проценты по кредитам?

В России с января по октябрь средневзвешенная ставка по кредитам в рублях колебалась от 10,1% до 10,79% — это ставка по займам на срок более года для физических лиц. По данным ЦБ, самой высокой, 10,79%, ставка была в августе. Таким образом, банки активно отреагировали на повышение ключевой ставки в конце июля — на 100 базисных пунктов, с 5,5% до 6,5% годовых. Оно стало самым резким с декабря 2014 года, когда Банк России одномоментно повысил ставку с 10,5% до 17% из-за девальвационных и инфляционных рисков.

По данным «Дом.РФ», в январе 2021-го ипотечные ставки на новостройки и на вторичном рынке были на уровне 7,9% и 8,13% соответственно. Ставки перешли к росту в марте, когда Банк России начал ужесточать кредитно-денежную политику. На 12 декабря среди топ-15 ипотечных банков средневзвешенная ставка на новостройки составляла 9,48%, на вторичном рынке — 9,58%.

По данным аналитического центра «ЦИАН.Аналитика», средневзвешенная процентная ставка по ипотеке на 16 декабря составляет 9,7% (ставка рассчитана на основе предложений восьми банков — партнеров ЦИАН, все они входят в топ-15 игроков ипотечного рынка).

После октябрьского повышения ключевой ставки Сбербанк провел два раунда повышения ипотечных ставок. По состоянию на 6 декабря, заем на покупку как готового (вторичного) жилья, так и квартиры в новостройке можно взять под 9,3% годовых. Всего в 2021 году «Сбер» четыре раза повышал ставки по ипотечным кредитам.

Председатель правления Сбербанка Герман Греф еще до заседания ЦБ не исключил, что рост процентов по депозитам и кредитам будет продолжен вслед за ключевой ставкой.

После повышения ключевой ставки большинство игроков будут вынуждены отреагировать на увеличение стоимости фондирования и повысить ставки по ипотеке и кредитам, вопрос только в сроках и размере такого повышения, уверен заместитель директора по розничному бизнесу Росбанка Максим Лукьянович. В Росбанке последний раз корректировали условия по ипотечным кредитам 11 ноября: займы на строящееся/готовое жилье предлагаются по ставке от 7,85%, рефинансирование — от 7,65%. По потребительским кредитам наличными в рамках предновогодней акции минимальная ставка для зарплатных клиентов составит от 6,9%, для клиентов без зарплатных оборотов — 8,1%. «Решение о дальнейшем повышении ставок для наших клиентов примем после расчетов наших финансовых показателей с учетом новой ключевой ставки и анализа действий ключевых игроков на рынке», — отметил собеседник.

Директор розничных продуктов банка «Дом.РФ» Евгений Шитиков сообщил «РБК Инвестициям», что в части кредитных продуктов ожидается дальнейшее повышение процентных ставок: по потребительским кредитам в диапазоне 0,7–1,5 п.п., по ипотечным — 0,4–0,8 п.п.

В Московском кредитном банке изменение ставок по ипотечному и потребительскому кредитованию планируют рассмотреть после Нового года. «На текущий момент в ипотечном кредитовании за счет действия субсидированных программ ставки начинаются от 0,1%, а по потребительскому кредитованию — от 6% годовых», — сообщили в пресс-службе МКБ.

На рынке задолго до заседания ЦБ сформировались однозначные ожидания повышения ставки, более того — ожидания резкого повышения, поделился мнением управляющий директор по кредитным розничным продуктам Райффайзенбанка Андрей Спиваков. «Речи об одномоментной смене вектора на понижение не будет еще по крайней мере три-четыре месяца (два-три цикла между заседаниями СД Банка России) — все игроки рынка будут продолжать жить с ощущением постоянного роста ставки, что приведет к некоторому замедлению темпов кредитования. Райффайзенбанк будет, насколько это возможно, сдерживать для своих клиентов рост ставок по ипотеке и потребительским кредитам, стараясь сохранять тарифы на комфортном для клиентов уровне», — добавил эксперт.

На сколько вырастут проценты по депозитам?

Средняя ставка 54 крупнейших депозитных банков по вкладам сроком на один год на сумму от ₽100 тыс. за 2021 год выросла с 4,01% до 6,73% на 17 декабря, согласно данным индекса FRG100 информационного агентства Frank RG.

Банк России обратил внимание, что банки предлагают наиболее выгодные условия по коротким вкладам — до одного года, а в долгосрочных самые высокие проценты предлагаются на один-три года. Такая динамика свидетельствует, что некоторая часть участников рынка ожидает стабилизации инфляции в среднесрочной перспективе и снижения ставок, отмечают аналитики регулятора. То есть банки не заинтересованы в том, чтобы давать высокие ставки по вкладам на долгий срок, и сейчас они, возможно, одни из самых привлекательных. В ЦБ прогнозируют, что в ближайшее время растущие ставки будут поддерживать привлекательность депозитов, в том числе за счет акций, которые проводят банки.

Так, например, в Совкомбанке с 14 декабря выросли ставки по всем вкладам в рублях: на 0,2% — на всех сроках, кроме шести месяцев, на 0,4% — на сроках шесть и шесть — девять месяцев. Максимальная ставка по сезонному вкладу на сроке три года выросла до 7,9%. При выполнении регулярного оборота по карте (то есть совершении определенного количества покупок на заданную условиями акции сумму) ставка в конце срока вклада повышается на 1% и составит 8,9% годовых. «На текущий момент у нас нет в планах изменений ставок по потребительским кредитам и депозитам», — говорит управляющий директор Совкомбанка Анна Камбулова.

Средняя сумма вклада в России составила ₽278 тыс., по данным на 1 октября агентства по страхованию вкладов (учитывались только застрахованные вклады). Общий объем вкладов населения составил ₽32,8 трлн (+0,6% с начала года на 1 октября). Годовой прирост остатков на счетах и депозитах населения (без учета счетов эскроу) к началу ноября возвратился к уровню конца первого квартала 2020 года, составив в октябре 6,1% против 4,6% месяцем ранее, отметили в Банке России.

В ВТБ прогнозируют, что по итогам 2021 года средневзвешенная ставка по рублевым депозитам на российском рынке может вырасти до 9–9,5% и более, а в 2022 году показать двузначную доходность — 10% и более. «Реакция рынка необязательно будет одномоментной — ставки могут повышаться постепенно, в том числе с учетом решений регулятора уже на следующих заседаниях, — говорит начальник управления «Сбережения» ВТБ Максим Степочкин. — Новые предложения по рублевым вкладам и накопительным счетам банки могут представить в ближайшие две-три недели».

В Московском кредитном банке не исключают пересмотра размера ставок по депозитным продуктам в пользу получения большей доходности для клиентов до конца года. Доходность всей линейки вкладов была повышена в начале декабря в среднем на 0,5 п.п. Максимальная ставка — 9% годовых, сообщили в пресс-службе МКБ.

Банк «Дом.РФ» в начале декабря поднял ставки по всей продуктовой линейке розничных депозитов, максимальное повышение составило 0,5 п.п. Теперь максимальная доходность по депозитам банка составляет 9,2%. «Мы рассматриваем возможность дальнейшего повышения ставок, решение примем после анализа ключевой ставки Банка России и общей конкурентной среды. По нашим ожиданиям, до конца года средние ставки могут вырасти еще на 0,3–0,5 п.п.», — отметил Евгений Шитиков.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале