Статус налогового вычета на исполнении что это значит

Как узнать статус камеральной проверки

Как получить вычет по НДФЛ

Как заполнить декларацию 3-НДФЛ на инвестиционный вычет, мы писали здесь

То есть вычет при расчете зарплаты применяется не всегда. В этом случае можно самостоятельно заявить свое право на вычет и вернуть излишне уплаченный НДФЛ из бюджета, направив декларацию 3-НДФЛ по итогам года в налоговую инспекцию. Сделать это можно как лично в инспекции, так и через личный кабинет налогоплательщика (ЛК), зарегистрировавшись на официальном сайте налоговой. Второй вариант экономит много сил и времени, а также дает неоспоримые преимущества, о которых мы поговорим ниже.

Какие сведения можно получить через ЛК налогоплательщика

ЛК — удобный инструмент для взаимодействия физлица и налоговой инспекции. Зарегистрироваться в нем можно, обратившись в любую налоговую инспекцию с документом, удостоверяющим личность, и получив логин и пароль.

Вот так выглядит главная страница личного кабинета:

Перечислим также функции личного кабинета:

Подходя к главной теме статьи, отметим, что в ЛК можно также получать сведения о ходе камеральной налоговой проверки декларации 3-НДФЛ. Ход камеральной проверки в личном кабинете обозначается термином «статус». Статус камеральной налоговой проверки декларации может быть разным. Какие значения он может принимать, рассмотрим ниже.

А для начала ответим на вопрос, что означает камеральная проверка? В ходе камеральной проверки рассматривается соблюдение законодательства о налогах и сборах на основе представленной налогоплательщиком декларации и иных документов, а также документов, имеющихся в распоряжении налогового органа. Таким образом, любая декларация проходит камеральную проверку.

Этапы, которые необходимо пройти для возврата излишне уплаченного НДФЛ путем подачи 3-НДФЛ в налоговый орган:

Для тех, у кого нет возможности воспользоваться личным кабинетом, приведем ссылку на актуальный бланк декларации 3-НДФЛ

Как заполнить 3-НДФЛ, читайте в статье

Еще о порядке проведения камеральной проверки 3-НДФЛ мы писали здесь

Что значит статус камеральной проверки «В процессе»

В личном кабинете налогоплательщика можно отслеживать статус камеральной проверки, то есть получать сведения о ходе камеральной проверки.

Как узнать статус камеральной проверки в личном кабинете:

Что значит статус камеральной проверки «Завершена»

Есть еще один блок в личном кабинете налогоплательщика, где можно проверить ход камеральной проверки декларации не только за последний год, но и за предыдущие налоговые периоды:

При подтверждении на главной странице появятся сведения о переплате налога и возможность написать заявление на возврат излишне уплаченного налога. Написать заявление можно, нажав на кнопку «Мои налоги» на главной странице.

Завершение камеральной проверки еще не означает получения денежных средств на свой счет. Возврат от налоговой также следует контролировать по срокам исполнения и в случае задержки выплат обратиться в налоговый орган.

Что значит статус камеральной проверки «Данные отсутствуют»

Как еще узнать, прошла ли камеральная проверка? Можно также обратиться в налоговую по телефону или лично посетив инспекцию. Но так как дозвониться до них бывает весьма проблематично, а личное посещение может быть не слишком удобно ввиду территориального расположения, ЛК налогоплательщика все-таки самая удачная альтернатива прежним способам общения с налоговой.

Итак, налогоплательщик решил проверить статус камеральной проверки 3-НДФЛ, выполнил все описанные выше шаги и под статусом проверки декларации увидел следующую надпись:

Фраза «Данные о результате камеральной проверки отсутствуют» обычно указывается в паре со статусами «На рассмотрении» или «В процессе». То есть говорит только о том, что проверка пока не завешена, поэтому и данных по ней пока нет.

Ход камеральной проверки 3-НДФЛ можно отслеживать в личном кабинете налогоплательщика на официальном сайте налоговой инспекции. Нужно только предварительно зарегистрироваться в нем. Ход проверки имеет несколько статусов: принята, в процессе, завершена.

Еще больше материалов по теме — в рубрике «Налоговые проверки».

Показатель статуса в платежном поручении

Основной источник права, в соответствии с которым в бюджетных платежках, формируемых налогоплательщиками, фиксируется тот или иной статус, — приказ Минфина России от 12.11.2013 № 107н. Периодически в него вносят изменения.

Так, с 01.10.2021 приказом Минфина от 14.09.2020 № 199н упразднены коды:

Данные лица будут указывать единый код 13, который сейчас используют обычные «физики».

Также с 01.10.2021 исключены следующие статусы:

При этом появились новые статусы:

Ранее приказом Минфина от 05.04.2017 № 58н с 02.10.2017 были обновлены 2 статуса плательщика:

Также иногда появляются разъяснения по отдельным нюансам применения положений этого документа. В числе ключевых разъясняющих документов последних лет — письма:

О нюансах заполнения полей платежного поручения расскажут статьи:

Как оформить платежное поручение на уплату пени или штрафа, наглядно показали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение.

Статус в платежках по земельному налогу: нюансы

То, каким образом следует указывать статус в платежках по земельному налогу, поясняет письмо Минфина России от 16.01.2015 № 02-08-10/800. Это зависит от того, кто осуществляет перечисление:

Физлицам рекомендуется фиксировать статус:

У юрлиц статус может быть таким:

Заполняем платежку по налогам, сборам и страховым взносам: текущие нормы

Основной источник права, в котором фиксируются правила указания статуса в платежных поручениях, направляемых в банк с целью выполнения бюджетных обязательств, — приложение 5 к приказу № 107. В соответствии с данными правилами статус плательщика следует рассматривать как ключевой идентификатор лица, формирующего распоряжение о переводе финансовых средств в бюджетную систему РФ.

Соответствующие сведения должны указываться в реквизите 101 платежного поручения. В нем могут фиксироваться такие статусы, как:

Платежки в ФСС: мнение фонда

ФСС РФ в письме от 15.01.2010 № 02-13/08-13157 рекомендовал плательщикам взносов указывать в платежных документах статус 08, подтверждая этим норму, указанную в положениях приказа № 107н. С 2017 года этот статус используется только для взносов на травматизм. При уплате взносов, администрируемых ФНС, ставятся «налоговые» статусы.

Итоги

В платежном поручении на оплату платежей в бюджетную систему РФ статус плательщика указывается в поле 101. Он представляет собой двузначный код из приложения 5 к приказу Минфина России от 12.11.2013 № 107н.

К примеру, при перечислении компанией налогов с собственной деятельности указывается код 01 «Налогоплательщик (плательщик сборов) — юридическое лицо». А при перечислении страховых взносов на травматизм в поле 101 проставляется код 08.

Сотрудник принес уведомление о вычете, что делать бухгалтеру: чек-лист

Часто в конце года у бухгалтера появляется еще одна забота: сотрудники несут уведомления на вычеты за покупку квартиры, лечение, обучение. Напомним занятому бухгалтеру, каков порядок предоставления вычетов, какие документы нужны от работника, и как учесть все сложные нюансы.

Как предоставить работнику социальный вычет

Для предоставления социального вычета бухгалтер должен получить от работника:

1. Заявление в свободной форме.

Пример текста заявления:

«На основании п. 2 ст. 219 Налогового кодекса Российской Федерации прошу предоставить мне социальный налоговый вычет по налогу на доходы физических лиц в размере 60 000 рублей.

К заявлению прилагаю полученное от налогового органа уведомление о подтверждении права налогоплательщика на социальный налоговый вычет от 01.11.2021 № 8527-у».

2. Уведомление из налогового органа.

Важно: с 1 января 2022 года изменятся правила выдачи уведомлений. Работник будет обращаться в налоговую с заявлением о выдаче уведомления на вычет, а само уведомление налоговики будут направлять работодателю напрямую по каналам ТКС или по почте.

С этой же даты вступят в силу новые бланки уведомлений (приказ ФНС России от 17.08.2021 № ЕД-7-11/755@).

Пока, до конца 2021 года, налоговики выдают уведомления по форме, приведенной в письме ФНС России от 16.01.2017 № БС-4-11/500@.

Проверять документы, подтверждающие право на вычет, бухгалтеру не нужно. Эту работу уже выполнила налоговая инспекция.

Подробно о размере социального вычета, его видах и других нюансах мы подробно рассказывали в этой статье.

С какой даты нужно предоставить вычет

Социальный вычет всегда предоставляют с того месяца, в котором работник подал заявление и уведомление от налоговиков.

Пример: оклад работника — 50 000 рублей. В ноябре 2021 года он подал документы в бухгалтерию на социальный вычет в размере 60 000 рублей. То есть работнику нужно возместить 7 800 рублей (60 000 рублей * 13%).

Следовательно, за ноябрь работник получит на руки оклад целиком – 50 000 рублей. НДФЛ с дохода бухгалтер удерживать не будет. Значит за ноябрь работник получит на 6 500 рублей больше, чем обычно (50 000 рублей * 13%).

За декабрь работник получит на руки 44 800 руб. (50 000 — ((50 000 рублей — 10 000 рублей) * 13 %)). Так как часть дохода в размере 10 000 рублей не будет облагаться НДФЛ, то работник получит на 1 300 рублей больше.

В результате до конца года вычет будет получен в полном объеме: 6 500 рублей + 1 300 рублей = 7 800 рублей.

Что делать, если вычет выбран не полностью

Если до конца года работник не успеет выбрать всю сумму социального вычета, то это уже его забота, бухгалтер свои обязанности выполнил. За остатком вычета работнику придется обращаться в ФНС самостоятельно по окончании налогового периода (календарного года).

Если самостоятельное заполнение декларации вызывает у вас сложности – обратитесь в СберРешения – мы поможем подготовить и отправить документы в налоговую инспекцию прямо из дома.

Как предоставить работнику имущественный вычет

Пакет документов, который должен представить работник такой же, как и в случае обращения за социальным вычетом. Отличается только форма уведомления из ФНС. До конца 2021 года действует бланк, утвержденный приказом Минфина и ФНС от 14.01.2015 № ММВ-7-11/3@.

Обо всех нюансах имущественного вычета мы подробно рассказали в этой статье.

С какой даты нужно предоставить вычет

А вот здесь бухгалтера ждут определенные сложности. Имущественный вычет предоставляют с начала календарного года, при условии, что работник в этом периоде уже трудился на предприятии. Дата подачи заявления с уведомлением роли не играет.

Например, сотрудник, который давно работает в компании, обратился за имущественным вычетом в ноябре. Получается, что за период с января по октябрь работодатель излишне удерживал и перечислял в бюджет НДФЛ с его зарплаты. Теперь эти деньги работнику нужно вернуть.

Причем действовать нужно по алгоритму, который приведен в п. 1 ст. 231 НК РФ:

Деньги для возврата можно взять из общей суммы НДФЛ, которая причитается к перечислению в бюджет за предстоящие периоды как по этому работнику, так и по другим сотрудникам предприятия. Таким образом, можно произвести возврат, например, в случае, когда сумма НДФЛ, подлежащая удержанию у работника, меньше той суммы, которую нужно вернуть.

Обратите внимание, если сотрудник по исполнительному документу платит алименты на несовершеннолетних детей, бухгалтер перед перечислением на расчетный счет сотрудника суммы возвращенного НДФЛ должен удержать из нее алименты. Данное требование утверждено Постановлением Правительства РФ от 02.11.2021 № 1908 и применяется с 11 ноября 2021 года.

Нужно ли корректировать отчетность

А вот уточненки по 6-НДФЛ бухгалтеру сдавать не придется. Этот момент подчеркивает ФНС в своих разъяснениях (например: в письме от 17.09.2018 № БС-4-11/18095).

Позиция ФНС такова: поскольку бухгалтер узнал о полагающемся работнику вычете в середине года (в нашем примере – в ноябре), то и отразить перерасчет нужно в отчетности по окончании текущего периода (в нашем примере – в расчете 6-НДФЛ за 2021 год).

Что делать, если вычет выбран не полностью

Имущественный вычет – это крупная сумма денег, и вернуть ее за год получается далеко не всегда. Но уведомление из налоговой службы действует только до конца того года, в котором оно выдано.

Если работник планирует получать вычет на предприятии и в следующем году, ему нужно вновь обратиться в ФНС и запросить новое уведомление.

Таким образом, для возобновления предоставления вычета в следующем году бухгалтеру потребуется:

Что делать, если работник предъявил два уведомления

Сотрудник может в одном году претендовать на несколько вычетов одновременно. Например: человек приобрел жилье и одновременно оплатил обучение детям.

Если сотрудник принес два уведомления сразу, то бухгалтеру нужно закрывать вычеты последовательно:

Не обращались к работодателю, когда купили квартиру? Хотите вернуть деньги сразу за несколько лет? Возникли проблемы с заполнением деклараций? Обращайтесь в СберРешения: мы не только поможем с заполнением декларации, но и отправим их в налоговую службу через мобильное приложение.

Автор: Ольга Ольшевская, эксперт СберРешений.

Камеральная проверка 3-НДФЛ 2021

Автор: Елена Желенкова главный бухгалтер-консультант

Камеральная проверка 3-НДФЛ 2021

Автор: Елена Желенкова

главный бухгалтер-консультант

Кому подходит эта статья: ИП на общей системе налогообложения и гражданам, которые продали имущество (машину, землю, квартиру и т.д.), либо претендуют на получение налогового вычета.

Индивидуальные предприниматели на общей системе налогообложения, некоторые категории иностранных граждан и все физлица с дополнительным доходом или желающие получить налоговый вычет – далеко не полный список тех, кто должен сдавать декларацию по форме 3-НДФЛ. Камеральная проверка налоговой декларации при этом обязательна. Как она проходит, какие у нее могут быть итоги и последствия для налогоплательщика – читайте в нашей статье.

Кто сдает 3-НДФЛ

Декларацию по форме 3-НДФЛ представляют не только отдельные категории российских граждан, но и в двух случаях – налоговые резиденты РФ, если:

Отметим, что некоторые категории физлиц по определению самостоятельно рассчитывают и платят НДФЛ, это:

Источники дополнительных доходов, о которых обязательно узнают налоговики – это:

Резиденты РФ, пройдя дорогостоящее лечение (например, имплантацию) могут полностью возместить лечение за счет возврата удержанного (начисленного) НДФЛ. Конечно, если годовая сумма этого налога не будет меньше стоимости лечения.

Налоговое законодательство предусматривает несколько видов вычетов по НДФЛ:

При этом возврат налога действует лишь для ставки НДФЛ 13%. Именно поэтому на него могут претендовать только налоговые резиденты.

Помимо резидентства, на возврат налога могут действовать следующие ограничения:

Так, при покупке жилья можно применить вычет только один раз в жизни, но при этом возврат налога возможен в режиме переходящего остатка. Вычеты за лечение и образование переходящего остатка не имеют, но их можно использовать за каждый год, когда такие услуги были оплачены.

Сроки сдачи декларации по форме 3-НДФЛ

Отчетный период по НДФЛ – год и только после его окончания можно сформировать отчетность, без каких-либо исключений для возврата налога. Под исключение из правила подпадает только прекращение деятельности, доход от которой физлицо получает самостоятельно, без какого-либо налогового агента.

В случае прекращения деятельности отчетный период также исчисляют с начала года, но не до его завершения, а до момента прекращения деятельности. С этого момента необходимо отсчитать пять дней для определения срока на предоставление 3-НДФЛ.

Кроме того, декларация должна быть представлена им не позднее чем за один месяц до выезда за пределы территории РФ.

Если деятельность не прекращалась, то стандартный срок отчетности – до 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ). Например, за 2018 год ИП на общей системе сдают 3-НДФЛ до 30 апреля 2019 года.

После камеральной проверки налоговой, которая осуществляется в течение 3-х месяцев после подачи декларации и заявления, заявитель должен получить письменное сообщение. Оно должно содержать положение о предоставлении вычета или об отказе в нем. Поэтому после подачи декларации и заявления, а также принятия ИФНС положительного решения можно рассчитывать на возврат суммы излишне уплаченного налога в течение 1 месяца.

В том случае, если налоговая не перечисляет имущественный вычет в срок, то есть по истечении 4 месяцев, можно подать жалобу. Налог обязаны вернуть при условии, что у ИФНС нет претензий к документам и декларации, в ином случае срок возврата может затянуться.

Применить налоговый вычет возможно только в трехлетний срок, после осуществления льготируемых расходов (п. 7 ст. 78 НК РФ). Так, заявить о своем праве на возврат налога со стоимости лечения, оплаченного в 2018 году, можно до конца 2021 года.

Как заполнить декларацию 3-НДФЛ

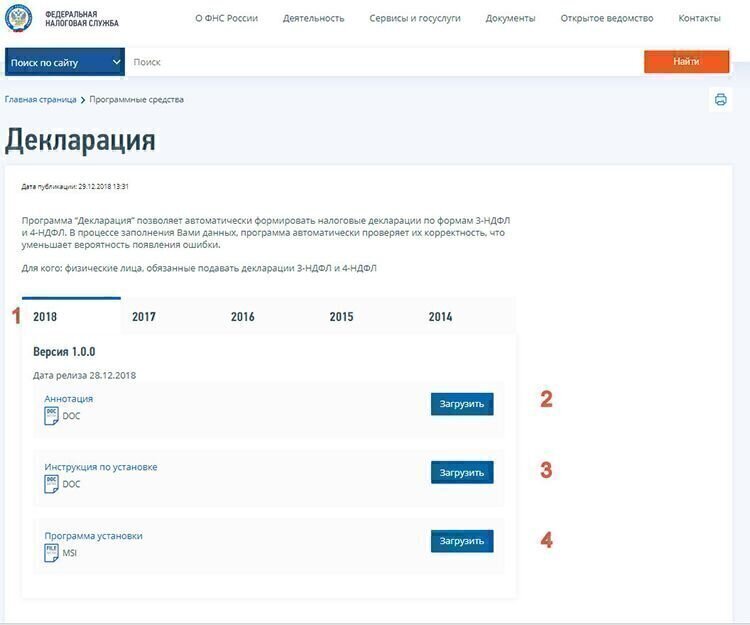

Наиболее оптимально использовать специальную бесплатную программу от ФНС. Найти ее можно, выполнив действия, пронумерованные на рис. 1 от 1 до 3:

На открывшейся странице также выполните последовательные действия, которые на рис. 2 пронумерованы как 1-4:

На открывшейся странице необходимо выбрать год, за который вы хотите сдать декларацию по форме 3-НДФЛ, нажав на него. На рис. 3 выбран 2018 год (действие № 1). Далее необходимо загрузить предложенные файлы (действия №№ 2-4).

Внимательно изучите скачанные файлы и точно следуйте им.

Декларация по форме 3-НДФЛ для представления в 2019 году за 2018 год существенно упрощена по сравнению с формами за прежние годы ( Приказ ФНС России от 03.10.2018 № ММВ-7-11/569@ ).

Упрощение, как и усложнение форм, – это, прежде всего изменения. Использовать ранее установленные программы недопустимо!

Как сдать декларацию

Прежде всего определите адрес нужной налоговой, исходя из того, какая у вас регистрация: постоянная или временная.

При наличии постоянной регистрации вы будете прикреплены к налоговой инспекции автоматически. Если регистрация временная – встать на налоговый учет необходимо самостоятельно.

Не имеет значения, что под территориальное обслуживание вашей инспекции не подпадают, например, ваши:

Сдать форму 3-НДФЛ можно разными способами:

Личный визит в инспекцию

В бумажном виде в саму налоговую лично или через третье лицо по нотариальной доверенности можно сдать:

При формировании декларации через программу на выходе выбирайте машиночитаемую форму – это проще, чем доказывать в инспекции свое право отчитаться на бумаге, без приложения, например, флешки. На втором экземпляре попросите проставить отметку о приемке.

Плюс: Налоговый инспектор сразу выполнит базовую проверку документов и сообщит об изъянах.

Минус: Отнимет много времени, даже если вы записаны через сайт www.order.nalog.ru или портал Госуслуг. Инспектор может отказать, затребовав дополнительные документы, не предусмотренные законодательством. Оспорить такие действия будет сложно, поскольку отказ будет на словах. Кроме того, есть риск потерять второй экземпляр с отметкой о предоставлении декларации. Если нет возможности сдать декларацию лично, на третье лицо необходима нотариальная доверенность (п. 3 ст. 29 НК РФ).

Почтовое отправление

Опустить конверт в почтовый ящик нельзя из-за обязательности описи вложения (п. 4 ст. 80 НК РФ).

Плюс: Не будет отказа в приемке; все взаимодействие с проверяющими формализовано. Не нужно нотариальное заверение полномочий на того, кто отправляет документы за вас.

У налоговой меньше времени на проверку, а значит меньше шансов найти ошибки и несоответствия (поскольку датой сдачи декларации считается дата почтового отправления по почтовому штемпелю, то срок начинает отсчет именно с этого дня, и у налоговой становится меньше дней на проверку за счет доставки).

Декларацию и опись, вложенные в почтовое отправление, должен подписать сам декларант.

Минус: Есть риск потерять почтовую квитанцию.

Отправка через личный кабинет налогоплательщика

Для отправки 3-НДФЛ с приложениями через личный кабинет на сайте ФНС достаточно простой электронной цифровой подписи (далее – ЭЦП), которая будет сформирована в личном кабинет бесплатно.

Плюс: Минимизировано влияние человеческого фактора.

Минус: Необходима регистрация в личном кабинете.

Отправка через сайт gosuslugi.ru

Этот способ почти никто не использует, так как обязательно наличие усиленной ЭЦП. А ее получение в удостоверяющем центре стоит около 1,5 тыс. руб. в год.

Как проходит налоговая проверка 3-НДФЛ

Рассмотрим важные этапы проверки декларации инспекторами камерального отдела.

Правильность заполнения декларации

Проверочные алгоритмы, аналогичные прописанным в программе «Декларация» с сайта ФНС, основаны на регламентированных контрольных соотношениях ( Письмо ФНС России от 20.12.2018 № БС-4-11/24887@ ). Эта проверка – автоматическая, как и сверка, например, с 2-НДФЛ.

Расхождения возникают по разным причинам. От банальной забывчивости бухгалтера работодателя, не сдавшего 2-НДФЛ или сдавшего с ошибками, до ошибок самого декларанта. Так, налогоплательщики нередко забывают перенести из 2-НДФЛ в 3-НДФЛ следующие показатели:

На контрольные соотношения эти ошибки не влияют. Однако программа зачтет НДФЛ как не удержанный налоговым агентом.

При декларировании продажи имущества физлица могут забыть указать итоговые суммы дохода, но никогда не забывают об имущественном вычете, тем самым занижая налог.

Приобретая лишь долю, заявители указывают в 3-НДФЛ всю стоимость жилья, хотя вычет всегда пропорционален доле.

В отличие от лечения и образования, например, покупка жилья допускает переходящие остатки по вычетам при недостаточной сумме НДФЛ. Соответственно, необходимо сверить остаток, указанный в предыдущей декларации.

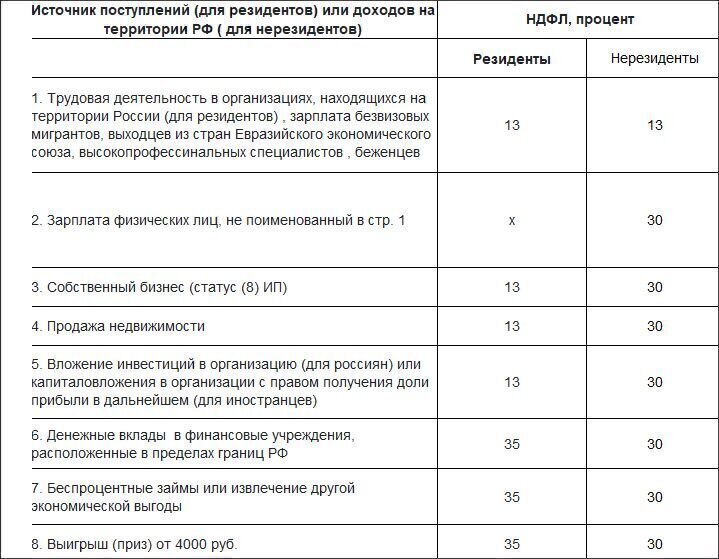

Правомерность применения ставок, льгот

В таблице 1 приведены ставки НДФЛ за 2018 год в зависимости от статуса налогоплательщика, которые будут проверены при камеральной проверке.

Таблица 1. Ставки НДФЛ – 2018

Помимо уже рассмотренных вычетов, позволяющих уменьшить сумму НДФЛ и даже целиком вернуть ее, есть возможность в принципе не сдавать 3-НДФЛ. Такая обязанность отсутствует при продаже личного имущества, если срок собственности на проданные объекты, не задействованные в деятельности физлица в качестве ИП, составил:

Начиная с 2019 года, бизнес-использование имущества ИП для льготы – не препятствие при соблюдении определенных условий (ст. 217 НК РФ в ред. Федерального закона от 27.11.2018 № 425-ФЗ).

Проверка приложенных к декларации документов

Документы, которые необходимы как основания для применения налоговых вычетов, перечислены в Письме ФНС России от 22.11.2012 № ЕД-4-3/19630@. В ходе проверки инспекторов будет интересовать и комплектность, и достоверность документов. Этот параметр уточняют обычно в рамках встречных проверок. Особенно тщательно налоговики проверяют дорогостоящее лечение.

Сколько длится камеральная проверка 3-НДФЛ

ИП на общей системе и все, кто не претендует на вычет, заинтересованы в сокращении сроков проверки налоговой декларации не слишком сильно. Однако, если речь идет о возврате налога, то срок имеет не просто значение, но и очень важен. Ведь от него зависит, когда бюджетные деньги будут отправлены на счет налогоплательщику.

Камеральная налоговая проверка 3-НДФЛ длится 3 месяца со дня представления 3-НДФЛ в инспекцию (п. 2 ст. 88 НК РФ).

При почтовом отправлении дата сдачи декларации (т.е. дата получения ИФНС документов, отправленных по почте) считается дата почтового отправления по почтовому штемпелю.

Подача уточненной налоговой декларации может в любой момент прервать незаконченную камеральную проверку первичной 3-НДФЛ. В этом случае сроки будут аннулированы и пойдет новый отсчет, уже в отношении уточненной декларации (п. 2 ст. 88 НК РФ). Нарушение сроков камеральной проверки – явление довольно редкое, как правило проверка налоговой декларации проходит очень оперативно, если у инспекции нет претензий к представленным документам и декларации.

Как ускорить проверку по 3-НДФЛ

Налогоплательщик не имеет законных рычагов влияния на скорость работы инспектора с налоговой декларацией. Можно влиять лишь косвенно, досконально проработав:

Для того чтобы проверяющий мог оперативно уточнить информацию, обязательно укажите свой актуальный телефонный номер. Если изменились контакты образовательных (медицинских) организаций или других лиц, от которых получены подтверждающие документы, – сообщите об этом в инспекцию.

Нередко инспекторы в целях ускорения проверки предпочитают звонить для уточнения нюансов. Более того, нередко идут даже на небольшие нарушения при проведении встречных проверок.

Так, проверяющие иногда сами звонят в медицинскую организацию и просят прислать им по факсу необходимые документы, подтверждающие достоверность выданных пациенту справок. Как правило, медики, заинтересованные в дальнейшем обслуживании пациента, не станут настаивать на соблюдении процедуры и получении запроса через ту инспекцию, где они стоят на учете.

В остальных случаях об ускорении можно говорить лишь, если произошла задержка проверки. Чтобы сдвинуть проверку с мертвой точки можно обжаловать бездействие инспекции, напомнив о необходимости соблюдать сроки.

Как отследить статус проверки

Фраза о том, что вы хотите узнать результат проверки по ИНН, поможет вам узнать:

Однако такой способ отнимает немало времени на дозвон. Даже если вы звоните через горячую линию ФНС, и они соединяют вас с нужным отделом вашей инспекции.

Ответ на официальный письменный запрос в налоговую придет тоже нескоро – в лучшем случае через месяц. Проще всего проверить статус проверки декларации через личный кабинет на сайте ФНС (раздел «Статус проверки 3-НДФЛ»):

Если статус проверки налоговой декларации отсутствует – необходимо обратиться за разъяснениями в налоговую инспекцию.

Результаты проверки 3-НДФЛ

Если речь идет об ИП на общей системе и других случаях подачи 3-НДФЛ, не связанных с возвратом налога, то лучший результат камеральной проверки – отсутствие каких-либо сообщений из ИФНС. Дело в том, что налоговики составляют акт камеральной проверки только если были выявлены нарушения. Его оформляют в течение 10 дней с момента окончания проверки (п. 1 ст. 100 НК РФ).

Если декларация 3-НДФЛ была подана для возврата налога, то ИФНС обязательно вынесет решение в зависимости от содержания которого можно:

Решению об отказе в возврате налога обязательно будет предшествовать требование о внесении изменений и/или представлении полного комплекта необходимых подтверждающих документов. Также налоговики могут:

Если на требования не отреагировать, то налоговики либо доначислят НДФЛ, либо, если налогоплательщик ожидает возврат НДФЛ, примут отрицательное решение.