как узнать сколько у меня акций ростелекома

Как узнать сколько акций у вас в собственности. Алгоритм действий

В 90-х годах много наших граждан вкладывали свои ваучеры, деньги в ценные бумаги различных акционерных обществ. Большинство данных юридических лиц кануло в лету, соответственно вместе с деньгами вкладчиков. Но не все остались у разбитого корыта. Сегодня я хочу рассказать именно о такой истории. Как узнать сколько у вас акций в собственности.

Первое

На официальном сайте ФНС через соответствующий сервис по наименованию юридического лица заказываем выписку из ЕГРЮЛ.

Второе

Анализируем представленную выписку на предмет кто является держателем реестра акционеров (само общество или иное лицо).

Третье

Узнаем юридический (почтовый) адрес держателя реестра акционеров. См. пункт 1.

Четвертое

Обращаемся к держателю реестра акционеров с требованием о выдаче выписки из реестра акционеров в письменной форме.

Пятое

Ждем ответа. Из которого будет видно являетесь вы акционером или нет.

Онлайн консультация для Владимира

В 90-х годах вы приобретали какие-либо акции?

Проголосуйте, чтобы увидеть результаты

Я родился(ась) не в СССР

Обсуждают (22): Обсуждение

Комментарии (52)

Вложены были » Первым инвестиционным фондом» в » Пермские авиамоторы» с большим концом, т.е. растворились где-то.

Аналогично, быльём поросло.

Я продал все акции.

Павел Евгеньевич, возможно это лучший вариант.

Это хорошо, если в ФНС существует такая организация, а если нет?

Елена Алексеевна, в базе данных налоговой службы вся информация о действующих и недействующих юридических лицах.

Это хорошо, если в ФНС существует такая организация, а если нет?

А если нет, то это ещё лучше! Вы по крайней мере получите по 1 тыс. руб. за каждую акцию из фонда обманутых вкладчиков.

Вы по крайней мере получите по 1 тыс. руб. за каждую акцию из фонда обманутых вкладчиков.

Ничего не слышала об этом. У меня куча всяких фантиков лежит. И Альфы, и Гермесы, и много ещё каких.

Даже не сомневайтесь в этом.. Требуйте дивидендов..

Трубу перекройте. газ в сёла-деревни.

Александр Николаевич, ну наконец-то мы наши конечного бенефициара)

Александр Николаевич, ну наконец-то мы наши конечного бенефициара)

Все будет в рамках правового поля

Это очень интересная тема не заслуженно обойдённая вниманием, думаю она заслуживает более подробного и внимательного к ней отношения юристов. Я предполагаю, что почти в каждой семье в период так называемой перестройки, возникали отношения по вкладам личных средств в акции различных предприятий и фондов. Вот и моя семья аналогично.

К сожалению только большинство потеряло все свои сбережения и накопления.

Это все хорошо, когда фонд есть, а если он исчез, тогда как? Где его искать?

Очень интересная тема! Что то как то мы, в большинстве своем, ее упустили. ))) Спасибо!

Спасибо другу Владимиру.

Был такой фонд «Московская Недвижимость».

Вопрос: У меня есть акции «Московской недвижимости», которые я когда-то получил в обмен на ваучеры. Выбросить жалко, хотя, по слухам, эта компания накрылась медным тазом. Что вы посоветуете?

Пока что, самая большая выплата была зафиксирована в 2012 году – 1 рубль 3 копейки на акцию. В общем, попытки получения дивидендов, если у вас нет какого-то реально крупного пакета из нескольких миллионов квитков, попросту нецелесообразны. Продать эти акции не так просто: «МН-фонд» не собирается выкупать их у населения.

Как узнать количество акций

Последнее время все больше людей вспоминает о принадлежащих им акциях. Но проблема в том, что они не помнят или не знают, сколько именно ценных бумаг им принадлежит. В связи с этим каждый из них задумывается «как узнать, сколько акций у меня».

Всем известно, что акции это одна их разновидностей ценных бумаг. В связи с этим у многих владельцев сложилось мнение, что это действительно бумажные сертификаты, которые где-то хранятся. В действительно акции – это не сертификаты и не купюры. Определенного бумажного выражения у них нет. Это только виртуальная пометка в реестре организаций о том, что некоторые акции принадлежат отдельным гражданам. Там же можно найти информацию об их количестве.

У большинства владельцев могут быть только выписки из данного реестра о том, сколько акций им принадлежит в данный момент. Но основанная часть акционеров получила свои акции еще в момент приватизации, где-то в начале девяностых годов. У многих выписки за эти годы просто где-то затерялись. А в тех выписках, что сохранились, может быть указана недостоверная информация.

Если информация о количестве акций изменилась или выписки не сохранилось, как узнать количество акций у акционера?

Как узнать количество акций?

Есть несколько несложных способов узнать количество акций у акционера:

Следует уточнить, что актуальная информация может быть предоставлена только самому владельцу акций. При обращении, возможно, придется предъявить удостоверение личности. Если самостоятельно прийти в организацию или к госрегистратору возможности нет, то можно в нотариусе оформить доверенность на другого человека.

Лучше всего обращаться именно в госрегистратор. Большинство организаций сами не ведут точный учет своих акционеров. Поэтому если вы обращаетесь на предприятие, то делать это следует именно лично. Поскольку если направить запрос по почте или по телефону, то в лучшем случае просто подскажут, что нужно обратиться в госрегистратор.

Если по каким-то причинам изменились паспортные данные, то могут потребоваться дополнительные документы, доказывающие вашу личность и право владения акциями.

Акции Ростелеком

В текущих реалиях Ростелеком является самым крупным провайдером цифровых услуг на территории Российской Федерации. Компания работает в каждом сегменте рынка связи. Ростелеком имеет большое влияние в Европе.

Здесь компания хоть и не лидер, но все же входит в число самых масштабных телекоммуникационных компаний. Это подтверждает тот факт, что клиентов у провайдера более 13 миллионов. Лидерскую позицию Ростелеком занимает как провайдер для госорганов и корпоративных пользователей РФ.

Кратко о компании

Деятельность крупнейшей компании охватывает многочисленные области. К их числу можно отнести:

Контрольный пакет Ростелекома сегодня является официальной собственностью государства. Соответственно, Ростелеком занимается общегосударственными технологическими проектами. Данный провайдер — это важнейший участник нацпрограммы «Цифровая экономика».

Листинг 1-ого уровня акции Ростелекома получили в финале 2004 года. В это же время акции попадают на биржу ММВБ. Торговля акциями шла с 1997 года, но только на бирже РТС. Важное событие произошло в 1998 году. Тогда обыкновенные акции компании прошли процедуру листинга на Нью-Йоркской фондовой бирже. Таким образом у акций появился доступ к торгам в форме американских депозитарных расписок.

Важно знать

О руководителях: Президентом ПАО «Ростелеком» является Осеевский М.Э. Должность председателя совета директоров занимает Иванов С.Б.

Средний объем торгов: 200 000 000 руб. в день (в случае с обыкновенными акциями) | 25 000 000 руб. в день (в случае с привилегированными акциями).

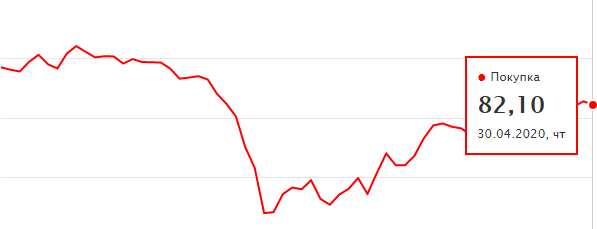

Цена акции: на 30.04.2020 обыкновенная акция – 82,10 руб., привилегированная – 67 руб.

Капитализация: 215 млрд руб. на 30.04.2020.

Официальный Free-float (акций в свободном обращении): 32% по обыкновенным акциям и 69% по привилегированным.

Кто является акционерами ПАО «Ростелеком»

В число основных акционеров входят:

Важно отметить, что речь идет о доле в уставном капитале. Также у компании нет информации об акционерах, у которых от 5% и более уставного капитала, обыкновенных акций. Это подтверждает официальный сайт ПАО «Ростелеком».

О дивидендной политике

В марте 2018 года была принята новая дивидендная политика. Согласно ней, ПАО гарантированно выплачивает в виде дивидендов как минимум 75% свободного денежного потока. Это правило касается двух видов акций — то есть обыкновенной и привилегированной. Минимальная выплата 5 рублей на 1 единицу обыкновенной ценной бумаги. Что касается предельной суммы дивидендов, она ограничена 100% от чистой прибыли по МСФО. В 2018 году Ростелеком принял решение остановиться на выплатах 2 раза в год, а именно за 6 месяцев и за 12.

Нельзя пройти мимо истории в 2019 году. Тогда совет директоров компании принял решение не выплачивать дивиденды за 9 месяцев. Объективная причина тому — нашумевшая сделка по консолидации компании Tele2. Важно понимать, что никто дивиденд не отменял. Его всего лишь перенесли на другой срок.

Дивидендная доходность следующая:

Как сложилась историческая динамика

Мы рассмотрим исключительно обыкновенные акции Ростелеком. Причина тому — их высокая ликвидность. Отсчет будет начат с 2000 года.

Долгосрочный тренд:

Стоимость обыкновенной акции Ростелекома в январе 2000 года составляла 55 рублей. В марте того же года цена за обыкновенную акцию достигала 135 рублей и выше. Спустя полтора года произошло ее падение до 13 рублей. Исторический максимум — это 350 рублей. Столько стоила акция Ростелекома в апреле 2009 года. Далее был образован нисходящий тренд (это объясняется реорганизацией).

Что мы получаем? С 2009 года произошел обвал бумаги на 75%. С начала же 2000 года рост стоимости бумаги составил 63% (не берем во внимание дивиденды). Итог таков, что обыкновенные акции Ростелекома входят в число лидеров конкретно на рынке РФ по удаленности от собственного исторического максимума.

Среднесрочный тренд (берем в расчет последние 3 года):

Если рассматривать февраль 2017 года, то обыкновенные акции Ростелекома торговались рядом с текущими уровнями. Локальный минимум зафиксирован в сентябре 2018 года. Цена акции составила 59 рулей. С 2017 года стоимость акции выросла на 7% (опять же, не учитываем дивиденды).

Краткосрочный тренд (последний год):

Сегодня у акций Ростелекома вполне устойчивый восходящий тренд. За год цена акций Ростелекома выросла на 25%, если не брать в расчет дивиденды.

Как получить выписку из реестра акционеров

Каждое акционерное общество обязано вести список своих владельцев акций. В этой статье мы разберем, для чего нужна выписка из реестра акционеров, кто вправе ее получить и как это сделать.

Какие сведения содержит выписка из реестра акционеров

Как гласит ст. 8 Закона РФ «О рынке ценных бумаг», для сохранения данных о ценных бумагах и их владельцах используется реестр акционеров. Он представляет собой перечень официальных владельцев с перечислением количества, цены, подвида ценных бумаг. Такой список должен быть всегда актуален, чтобы помочь безошибочно определить собственника ценной бумаги. Исходя из закона, внесение записи в список участников АО является подтверждением собственности на акции.

Иногда учредителю юрлица требуется подтвердить свои права перед третьими лицами. Удостоверение собственности на акции может пригодиться при отчуждении ценных бумаг, например при их продаже или дарении. Чтобы участвовать в общем собрании и иметь право на дивиденды, соакционеру также потребуется выписка из таблицы участников компании.

Именно для этих целей предназначена выдержка из списка участников АО и ПАО. В выписке можно найти, например, такую бизнес-информацию (Приказ ФСФР России от 30.07.2013 № 13-65/пз-н):

Помните, что извлечение из реестра участников АО или ПАО считается только информационным документом, подтверждающим права собственников акций. Оно не дает права на распоряжение ценными бумагами, указанными в выписке. Сама выдержка не будет ценной бумагой, по поводу нее нельзя заключать сделки.

Кто вправе затребовать выписку из реестра акционеров

Хранитель таблицы участников ПО по просьбе надлежащего заявителя (имеющего полномочия) обязан сформировать выписку из списка соакционеров не позднее 3 дней после получения такой просьбы. Выписка должна соответствовать всем требованиям, которые предъявляет ЦБ РФ.

Чтобы понять, кто имеет право запросить список участников хозяйственного общества и кому хранитель реестра не имеет права отказать, нужно обратиться к законам, регулирующим финансовый рынок. Исходя из буквального прочтения законодательства, можно выделить всего две категории заявителей, которые имеют право на запрос:

Если с первой категорий все понятно, то со второй категорией нужно разобраться. Номинальным держателем называют лицо, которое не является собственником ценной бумаги, но хранит их под своим именем по поручению фактического собственника. Номинальный держателем может быть организация (как российская, так и иностранная) имеющая специальную лицензию. Отношения реального собственника и номинального держателя должны быть зафиксированы договором.

К выводу о том, что запросить выписку из реестра могут только бенефициары и номинальные держатели, неоднократно приходили и суды. Так, в 2009 г. ОАО «Районное агропромышленное общество «Лебяжское» подало иск в арбитражный суд против ООО «Союз-Агро» и ООО «Иллария» о признании недействительным договора перевода долга от 20.05.2009 N 14. Истец настаивал на том, что одна из сторон договора перевода долга, а именно ООО «Союз-Агро», знала о наличии заинтересованности соучастника ОАО «РАО «Лебяжское» в оспариваемой сделке. Судья пришел к выводу, что ООО «Союз-Агро» не являлось ни реальным ни номинальным владельцем акций ОАО «РАО «Лебяжское». Поэтому, исходя из законодательства, ООО «Союз-Агро» не имела возможности получить данные об участниках истца и объеме их ценных бумаг от хранителя реестра. Исходя из этого, суд отказал в иске.

Порядок обращения в реестр акционеров

До 2013 года АО могла само содержать свой реестр. Для этого не требовалось обращаться в какие-то специализированные компании. Но в данный момент уже действует норма, согласно которой держателем реестра может только специализированная организация, которая имеет лицензию на эту деятельность. Такая компания называется «регистратор».

Причем держателем реестра может быть только юридическое лицо, индивидуальным предпринимателям запрещено заниматься такой деятельностью. За нарушение правил ведения списка учредителей юрлица, реестродержателя можно привлечь к административной ответственности. Так, по ст. 15.22 КоАП компании-реестродержателю грозит штраф до одного миллиона рублей за нарушения порядка работы с реестром. Это касается и тех ситуаций, когда хранитель реестра незаконно отказывает совладельцу юрлица в выдаче выписки.

Узнать, кто является держателем реестра, можно, заказав выписку из ЕГРЮЛ на акционерное общество. Это открытая информация и сделать это можно совершенно бесплатно на сайте ФНС или через сервисы проверки контрагентов.

Для получения выписки из реестра акционеров нужно составить официальный письменный запрос реестродержателю на предоставление выписки. В выписке необходимо написать «прошу предоставить выписку из реестра соучредителей АО (ПАО) с указанием количества и номинальной акций». В запросе нужно указать способ получения выписки: по почте, факсу, электронной почте, лично. Подать такой запрос можно лично, по почте, или через своего представителя по доверенности.

Запрос должен содержать подпись уполномоченного заявителя (бенефициара или номинального держателя). Если заявитель является недееспособным, то запрос должен содержать еще и подпись законного представителя.

Где и как получить выписку из реестра

Согласно п. 3.116 Приказа ФСФР России от 30.07.2013 № 13-65/пз-н, специализированная организация обязана сформировать выдержку из списка соакционеров не позднее 3 дней (рабочих, согласно производственному календарю). Держатель может отказать заявителю, только если запрос подан неуполномоченным лицом или в запросе отсутствует подпись уполномоченного лица. Если хранитель реестра незаконно отказал вам, то отправьте жалобу в ЦБ РФ. Именно этот орган контролирует и наказывает недобросовестных реестродержателей.

Ростелеком

* Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа.

Описание

ПАО «Ростелеком» — одна из крупнейших в России и Европе телекоммуникационных компаний национального масштаба, присутствующая во всех сегментах рынка услуг связи и охватывающая миллионы домохозяйств в России.

Компания — признанный технологический лидер в инновационных решениях в области электронного правительства, облачных вычислений, здравоохранения, образования, безопасности, жилищно-коммунальных услуг. Ростелеком занимает ведущие позиции на российском рынке услуг ШПД и платного телевидения. Компания является лидером рынка телекоммуникационных услуг для органов государственной власти России и корпоративных пользователей всех уровней.

Контрольный пакет акций находится под контролем государственных структур, в связи с чем Ростелеком активно участвует в государственных мероприятиях в области информационных технологий. Компания является ключевой в рамках реализации национальной программы «Цифровая экономика».

Стратегические приоритеты компании включают в себя существенную вовлеченность в реализацию государственных инициатив, а также активное развитие и внедрение инновационных технологий.

Стабильное финансовое положение компании подтверждено кредитными рейтингами: агентства Fitch Ratings на уровне «BBB-», агентства Standard & Poor’s на уровне «BB+», а также агентства АКРА на уровне «AA(RU)».

* Прогнозы инвестдомов доступны только авторизированным пользователям. Зарегистрируйтесь или войдите

Идеи для инвестиций*

Инфляция в США показывает рекорд за последние 30 лет. Индекс потребительских цен (CPI) достиг роста в 6,2%. Инфляция растет темпами выше прогнозных. Нестабильная ситуация в секторе девелоперов в Китае также несет определенные риски.

Золото как защитный актив может пользоваться повышенным спросом на этом фоне.

Barrick Gold имеет показатели финансовой эффективности выше чем по индустрии, а значение долговой нагрузки на общем уровне.

Дополнительным плюсом служит дивидендная доходность, которая составляет 1,7% годовых.

Технически бумага выглядит интересно ввиду завершения нисходящей тенденции последних месяцев, о чем в частности сигнализировало обновление максимумов октября.

Главным риском является снижение цен на добываемые металлы.

БКС Мир инвестиций

Покупка привилегированных акций Татнефти от уровня 522 руб. с целью 580 руб. на срок до 6 месяцев. Потенциальная доходность сделки — до +11,1%. За это время не исключено поступление дивидендов по итогам 9 месяцев 2021 г. в размере 10–20 руб. на акцию. Совокупная доходность может достичь 13,1–15%. Стоп-лосс можно установить на 2–6% ниже цены открытия.

Отставание от нефти. Акции в 2021 г. выросли на 9,6% против роста отраслевого индекса на 33,6%. Отрыв от цен обусловлен сокращением дивидендов — последние выплаченные дивиденды соответствовали 50% от чистой прибыли по РСБУ, хотя в предыдущие годы компания распределяла 100% от прибыли. Тем не менее даже при снижении payout ratio отставание бумаг от рынка и отраслевых аналогов выглядит чрезмерным.

Сравнительная оценка. По основным мультипликаторам акции Татнефти выглядят сравнительно дешево относительно российских нефтяных компаний, учитывая отсутствие долга и высокую рентабельность EBITDA.

В «префах» дополнительный потенциал. Средний уровень отношения цены обыкновенных акций Татнефти к привилегированным в 2021 г. составляет 1,06х при текущем значении 1,09х. Разрыв произошел из-за того, что на рост цен на нефть и притоки капитала на российский рынок сначала реагируют более ликвидные обыкновенные бумаги и лишь затем догоняющее движение начинается в «префах». Для восстановления соотношения к средним значениям привилегированные акции должны опередить в динамике цены обыкновенные бумаги на 3%.

Техническая картина. Сейчас акции консолидируются вблизи локальных максимумов после импульса роста. Формация на дневном интервале похожа на флаг — паттерн продолжения подъема. Сильных сопротивлений на пути вплоть до 580 руб. нет.

— Коррекция в ценах на нефть

— Отказ от выплаты дивидендов за 9 месяцев 2021 г.

БКС Мир инвестиций

Три причины вложиться в эти акции:

— Экстремально низкие мультипликаторы

Toyota серьезно недооценена на фоне западных конкурентов. Соотношение капитализации и прибыли (P/E) составляет всего 9, что вдвое ниже, чем у Ford (=18). Актуальная рыночная стоимости бумаги составляет один размер годовой выручки (P/S=1) и лишь на 10% выше ее балансовых активов (P/B=1,1).

— Двузначный рост выручки и прибыли

— Акции уверенно взяли восходящий тренд

Toyota одна из первых в составе индекса Nikkei развернулась к росту после коррекции рынков в августе и сентябре. У акции высокий технический потенциал: на 4,5% выше 200-дневной скользящей средней, немногим выше 6-месячной поддержки ($170 за штуку), и при этом она остается перепроданной (RSI=42).

Компания реализует большую часть автомобилей за пределами Японии и, как следствие, зависит от темпов роста мировой экономики. Если они замедлятся вследствие любых причин (пандемия, долговые кризисы в США, Китае, Европе), то рост компании затормозится.

Toyota держит ключевые производства внутри Японии, поэтому сильно зависит от колебаний курса иены. С января преобладает тренд на рост доллара и ослабление японской валюты, что играет в пользу Toyota. Если тренд прервется, это скажется на динамике акций.

Компания справилась с дефицитом чипов лучше, чем западные конкуренты, и держит курс на электрификацию своей линейки. Если крупные концерны получат существенное преимущество в производстве электромобилей, то это также может ударить по акциям Toyota.

БКС Мир инвестиций

Предлагаем рассмотреть спекулятивную идею в акциях АЛРОСА от уровня 140 руб. с целью 152 руб. на срок до 3 месяцев. Потенциальная доходность составляет 8,6% + дивиденды — около 6,3%.

Важно отметить, что в середине октября ожидается дивидендный гэп, из-за чего в акциях может вырасти волатильность и спекулятивная составляющая. Поэтому после него можно установить стоп-заявку ниже гэпа на 5–6%.

Почему интересны акции

• В условиях низких запасов продукции у производителей и огранщиков, а также при высоком спросе, ценовая конъюнктура остается благоприятной для компании.

• Приближающийся праздничный сезон может поддержать высокие цены на алмазы.

• Из-за сохранения влияния пандемии у потребителей остаются высокие запасы свободных денег, которые могут быть направлены на покупку ювелирных изделий в праздничный сезон, что поддерживает сохранение спроса и дефицита — позитивно для стоимости алмазов и бриллиантов.

• Компания ожидает увеличение добычи в конце года.

• Высокий спрос также подтверждается и сильными отчетами о продажах по месяцам. Хотя в последние месяцы наблюдается сезонное снижение, результаты остаются выше среднеисторических и допандемийных.

• Компания исторически выплачивает стабильные и достаточно высокие дивиденды. Из-за низкого уровня чистого долга/EBITDA компания может позволить выплачивать весь FCF на дивиденды.

• С технической стороны котировки с начала июля движутся строго в рамках среднесрочного восходящего канала. Недавнее снижение к его нижней границе после обновления максимумов дает новые возможности роста. Идея и заключается в возвращении выше 150 руб. Рассчитывать на более существенный подъем пока сложно.

• Ухудшение финансовых результатов на фоне снижения спроса, что может привести к снижению дивидендов в будущем.

• Общая рыночная коррекция.

• Рост предложения со стороны небольших алмазодобывающих компаний и общее охлаждение рынка ювелирных изделий и бриллиантов.

• С технической стороны устойчивый спуск ниже 130 руб. может послужить сигналом к более значительной коррекции акций АЛРОСА.

БКС Мир инвестиций

Стоит отметить, что в ноябре и феврале ожидаются дивиденды, что добавит дополнительные 1,3% доходности за весь срок идеи.

Почему интересны акции

• В условиях полупроводникового кризиса компания нацелилась на расширение производства, что является одним из главных долгосрочных драйверов роста.

• Компания активно развивает технологии IoT, 5G и облачные вычисления, технологии центров обработки данных, которые активно внедряются в повседневную жизнь и являются стимулами для увеличения выручки в будущем.

• Intel оптимизирует производственный процесс, отдав малую долю на аутсорсинг в TSMC. При этом сама компания сосредоточилась на агрессивной политике возвращения технологического превосходства, собственном контрактном производстве и исследованиях.

• Текущий показатель P/E немного ниже форвардного и весьма ниже значений AMD и NVIDIA, что говорит о сильной недооценке. Результатом этого стали слабые финансовые результаты и потеря долей на разных рынках из-за технологического отставания, что привело к распродаже акций и их дешевизне. Компания планирует наверстать эти упущения с помощью нового генерального директора.

• Недавно компания получила контракт от Минобороны США, что поддерживает зарождающийся контрактный бизнес. В будущем это может сказаться положительно и увеличить привлекательность работы с Intel.

• С технической стороны акции находятся в боковике уже длительное время. При этом более глубокое снижение сдерживается покупателями. Дневной и недельный RSI не сообщает о перекупленности. Стоит отметить, что недельные кривые MACD начали разворачиваться вбок, что потенциально может привести к их пересечению и новой фазе роста.

• Слабые финансовые результаты и продолжение сокращения доли на ключевых рынках из-за увеличения конкурентоспособности со стороны AMD и NVIDIA

• Новые задержки в производстве и, как следствие, увеличение технологического отставания. Это также относится и к нарушению цепочек поставок.

• Общая коррекция на рынке США ввиду перекупленности рынка в целом.

• Общеэкономический спад с дальнейшим снижением спроса.

БКС Мир инвестиций

Покупка от уровня 2770 руб. с целью 4500 руб. на срок до 3 лет. Потенциальная доходность сделки может достичь 62,5% без учета дивидендов.

Стоп-лосс инвестор может выставить самостоятельно, исходя из своего риск-профиля. При этом нужно учитывать, что ликвидность инструмента невысокая, поэтому есть повышенный риск срабатывания стоп-сигнала на краткосрочных высоковолатильных движениях.

Амбициозные планы. Согласно стратегии развития, Белуга намерена нарастить выручку в 2 раза к 2024 г., до 130 млрд руб. Рост выручки до 130 млрд руб. предполагает среднегодовой темп увеличения выручки на уровне 20%, что заметно превышает среднее значение по отрасли. Этого планируется достичь благодаря расширению розничной сети, росту онлайн-продаж.

В прогнозах до 2024 г. довести розничную сеть до 2500 магазинов, а выручку увеличить до 80 млрд руб., что предполагает 3,2х рост к уровню конца 2020 г. Доля ритейла в выручке группы ожидается на уровне 45%.

Достичь стремительных темпов роста выручки ритейла планируется в том числе благодаря развитию онлайн-продаж. Под онлайном подразумевается формат click&collect, на который сейчас приходится 3% выручки. В 2024 г. группа планирует довести этот показатель до 10–15%.

Одно из важных направлений развития — увеличение поставок алкоголя на экспорт. Перспективным рынком Белуга выделяет США. В 2020 г. объемы продаж в страну выросли на 30%, в I квартале 2021 г. компания сообщила о росте поставок на 59%. При этом валовая маржа на рынке была в 2 раза выше показателей на российском рынке.

SPO акций. Белуга разместила 2 млн акций по цене 2800 руб. за бумагу. Важный момент, что это бумаги, входившие в казначейский пакет, то есть существующие акционеры свои бумаги не продавали.

SPO — отличный драйвер для акций Белуги в долгосрочной перспективе, так как ключевая проблема компании на текущий момент — низкая ликвидность и показатель free-float. После размещения ситуация должна улучшиться, что благоприятно скажется на привлекательности бумаг. Кроме того, у компании еще остается часть казначейского пакета, которая может быть размещена в будущем.

Привлекательная оценка. По основным мультипликаторам после просадки котировок акции Белуги оценены дешевле компаний-аналогов с развивающихся рынков. Причин для подобного расхождения сложно обозначить — Белуга отличается планами по опережающему рынок росту, невысокой долговой нагрузкой, превышающими средние значения показателями рентабельности. Компания платит дивиденды, дивдоходность по итогам 2020 г. составила 3,3%. Сейчас, когда ликвидность и free-float должны вырасти, отставание бумаг от конкурентов должно начать постепенно сокращаться.

— Отставание от планов по росту бизнеса

— Снижение доходов населения

Стоит еще раз отметить, что компания сравнительно небольшая, с невысокой ликвидностью. Под позицию не стоит выделять значительную долю портфеля.

БКС Мир инвестиций

Покупка от уровня 2440 руб. с целью 2850 руб. на срок до 9 месяцев. Потенциальная доходность сделки — до +16,8%. За это время ожидается поступление дивидендов по итогам 2020 г. в размере 110,49 руб. на акцию и около 70–80 руб. на акцию за 9 месяцев 2021 г. Совокупная доходность может достичь 24,2–24,6%.

Дивиденды растут. Дивиденды X5 Retail Group по итогам 2020 г. увеличились в 1,5 раза относительно выплат за 2019 г. Увеличение размера выплат традиционно воспринимается инвесторами позитивно и должно поддержать бумаги. Кроме того, компания недавно улучшила дивидендную политику, увеличив частоту выплат и их прогнозируемость.

Онлайн-ритейл. X5 Retail на текущий момент лидер российского рынка продуктового онлайн-ритейла. В будущем компания может лишь усилить позиции в этом быстрорастущем сегменте за счет разветвленной розничной сети и выстроенной логистики. Только лишь сообщения о том, что компания в отдаленной перспективе обсуждает IPO своих онлайн-сервисов привело к росту бумаг. В дальнейшем новости по развитию данного направления также могут стать драйверами для подъема акций.

Защита от влияния COVID-19. Продуктовый ритейл прошел острый период пандемии безболезненно и даже сумел нарастить финансовые результаты. Эпидемиологическая ситуация на текущий момент улучшилась — жестких локдаунов, как было весной 2020 г., в России уже не ожидается — однако она все еще остается напряженной. В данной ситуации поведение потребителей остается смещенным с посещения кафе и ресторанов в пользу домашнего питания. При поддержке данного фактора финансовые показатели X5 Retail могут оставаться сильными в ближайшее время.

Техническое отставание. С начала 2021 г. акции потеряли 11% против роста индекса МосБиржи на 7%. Очевидных фундаментальных причин для такого сильного отставания не прослеживается. Можно предположить, что более слабая динамика X5 — временное явление и спред относительно конкурентов должен постепенно сократиться. Сейчас на дневном таймфрейме заметна выраженная бычья дивергенция по RSI — это может быть сигналом к смене сентимента в бумаге.

— Снижение доходов населения

— Коррекция на российском фондовом рынке в целом

БКС Мир инвестиций

Покупка от уровня 40,15 руб. с целью 42,5 руб. на срок до 15 месяцев. Смысл идеи в получении крупных дивидендов за 2020 г. и закрытии гэпа. Потенциальный рост курсовой стоимости акций — до 6%. За этот период должна произойти выплата дивидендов за 2020 г. — по предварительным оценкам около 6,9 руб. на акцию, что по цене открытия идеи соответствует 17,2% дивидендной доходности. С учетом ожидаемого роста котировок и дивидендов совокупная доходность за обозначенный период может достигнуть 23%.

Если уровень 42,5 руб. будет взят до прохождения отсечки в 2021 г. — идея не закрывается. Для исполнения идеи целевая цена должна быть достигнута после прохождения дивидендного гэпа в 2021 г.

Привилегированные акции Сургутнефтегаза можно назвать защитным инструментом от роста геополитической напряженности и девальвации рубля. В условиях обострения санкционной повестки рубль, как правило, слабеет к доллару США. Рост пары USD/RUB приводит к позитивной переоценке валютных депозитов компании и увеличению чистой прибыли. Многие инвесторы используют бумаги в качестве инструмента для хеджирования рисков по портфелю, что поддерживает спрос на акции.

Высокие цены на нефть

Текущая стоимость нефти в рублях в 1,5 раза выше уровней, наблюдавшихся в 2020 г. Исходя из текущих уровней нефти в рублях прибыль от продаж Сургутнефтегаза может увеличиться в 2–3 раза в годовом сопоставлении.

Благодаря ожидаемой высокой дивидендной доходности в 2022 г. акции могут закрыть дивидендный гэп 2021 г. быстрее среднеисторических значений.

Устойчивый растущий тренд

Привилегированные акции Сургутнефтегаза 13-й год находятся в устойчивом восходящем тренде. Причин для слома тенденции не просматривается.

— Укрепление рубля в свете ужесточения политики ЦБ РФ

— Смягчение санкционной риторики

— Снижение цен на нефть

БКС Мир инвестиций

Покупка от уровня 770 руб. с целью 870 руб. на срок до 9 месяцев. Потенциальная доходность — до +13%. За этот период должна произойти выплата дивидендов по предварительным оценкам около 50–70 руб. на акцию, что по цене открытия идеи соответствует 6,5–9,1% дивидендной доходности. С учетом ожидаемого роста котировок и дивидендов совокупная доходность за обозначенный период может достигнуть 19,5–22,1%.

Хорошие темпы роста

Группа М.Видео-Эльдорадо по итогам II полугодия 2020 г. сообщила о росте выручки на 20% в годовом сопоставлении. Темпы роста находятся вблизи максимальных за последние годы значений (без учета 2018 г. из-за присоединения MediaMarkt). Компания стойко перенесла последствия пандемии. Более того, спрос на бытовую технику и электронику вырос из-за перехода в онлайн в условиях карантинных ограничений.

Недавно компания объявила о принятии новой дивидендной политики. На выплаты акционерам планируется направлять не менее 100% от скорректированной чистой прибыли, если отношение чистый долг/EBITDA ниже 2х. По итогам 2020 г. группа намерена распределить всю скорректированную чистую прибыль на дивиденды, что предполагает 38,7 руб. на акцию. Дивдоходность может составить 3,5%. Вместе с выплатами по итогам I полугодия 2020 г. дивдоходность ритейлера — около 7,6%. Это высокий показатель, учитывая, что бизнес растущий.

Увеличение free-float и ликвидности

Группа САФМАР сообщила о намерении продать 13,5% акций М.Видео в рамках SPO. На этих новостях акции ритейлера скорректировались от локальных вершин. Продажа акций мажоритарным акционером традиционно на первом этапе воспринимается участниками рынка негативно, хотя в средне- и долгосрочной перспективе увеличение ликвидности и free-float могут привести к включению бумаги в индексы и притокам средств фондов.

— Падение доходов населения

— Рост конкуренции в секторе e-commerce

БКС Мир инвестиций

Покупка от уровня 2,72 руб. с целью 3,1 руб. на срок до 12 месяцев. Потенциальная доходность сделки — до +14%. За этот период должна произойти выплата дивидендов ориентировочно 0,317 руб. на акцию, что по цене открытия идеи соответствует 11,7% дивидендной доходности. С учетом ожидаемого роста котировок и дивидендов совокупная доходность за обозначенный период может достигнуть 25,7%.

Высокие дивиденды. В 2021 г. Юнипро планирует направить на дивиденды до 20 млрд руб. — рост в годовом сопоставлении до 43%. Увеличение выплат связано с ожидаемым запуском энергоблока №3 на Березовской ГРЭС. Благодаря этому компания начнет получать повышенные платежи по программе ДПМ и сможет увеличить дивиденды. В базовом сценарии дивидендные выплаты за 2021 г. достигнут 0,317 руб. на акцию. Это соответствует 11,7% дивидендной доходности по цене 2,72 руб.

Запуск энергоблока №3 близко. 16 декабря компания сообщила, что на энергоблоке №3 Березовской ГРЭС проведена первая растопка котла и запущен процесс пароводокислородной очистки. Успешное завершение процесса позволит выйти на завершающий этап капитального ремонта энергоблока с выходом на комплексные испытания энергоблока №3. Таким образом, вероятность отсрочки запуск блока снижается.

Низкие процентные ставки. В условиях низких процентных ставок стабильные дивидендные фишки могут позитивно переоцениваться. Как только появится полная уверенность в росте дивидендов до обозначенных 20 млрд руб. в 2021 г. благодаря потенциально высокой дивидендной доходности, в бумагах может появиться высокий спрос.

— Перенос сроков запуска энергоблока №3 Березовской ГРЭС

— Негативное влияние COVID-19 на операционные и финансовые результаты

— Мягкая зима и сокращение отпуска тепла

БКС Мир инвестиций

• Ключевой фактор, способствующий росту проникновения безналичных расчетов – существенный рост рынка online-торговли. Мировой рынок online-торговли растет в 5 раз быстрее, чем классический retail. Проникновение eCommerce в США ниже, чем в мире (11% vs 14%), особенно существенный разрыв наблюдается по сравнению с Китаем, UK и Южной Кореей (доли online-продаж 35%, 22% и 22% соответственно). Пандемия 2020 существенно поддержала тренд перетока торговли в online. Мы ожидаем среднегодовой темп прироста eCommerce на уровне 21%.

• Благодаря стратегически важным партнерствам, GPN поддерживает стабильность бизнеса (поглощение TSYS – процессингового провайдера на платежном рынке), а также расширяет долю рынка за счет лидеров eCommerce (партнерство с Amazon во 2к20).

• Вышеупомянутые тренды обеспечат GPN среднесрочный рост выручки на 9-11% ежегодно. Поглощения последних лет будут способствовать сохранению высокой рентабельности и снижению долга с 3,5х до приемлемых 1,7x.

Global Payments – одна из лидеров на рынке эквайринга. Бизнес разделен на 3 основных сегмента: корпоративные платежные решения (программное обеспечение, защита данных, управление платежными терминалами и отчетность), сервисы для финансовых институтов (процессинг и обработка платежей) и прочие сервисы. GPN работает более, чем в 30 странах мира и предлагает 2,5 млн клиентам более 140 методов приема и обработки платежей. 80% выручки эквайер зарабатывает в США и Канаде. Компания фокусируется на обслуживании клиентов из сферы малого и среднего бизнеса. Количество сотрудников составляет 24 тыс. человек.

1) Высокая конкуренция: платежная индустрия развивается очень стремительно. В долгосрочной перспективе возможна потеря доли рынка, снижение маржинальности или среднего чека крупных компаний.

2) Регуляторные риски: сектор платежей является объектом особого внимания регуляторов. Ужесточение надзора способно негативно повлиять как на объемы реализации услуг, так и на рентабельность бизнеса.

3) Макроэкономические риски: снижение темпов роста мировой экономики негативно сказывается на объеме расчетов.

17% ежегодному росту отрасли. На долю Amazon приходится 10% мировых онлайн продаж. На наш взгляд, Amazon сможет не только сохранить, но и нарастить рыночную долю в глобальных онлайн продажах до 13% на горизонте 10 лет.

• Облачное подразделение AWS (Amazon Web Services), ключевой драйвер роста компании. Amazon занимает лидирующую рыночную долю на рынке облачных вычислений – 33% (Microsoft Azure составляет 18%, Google Cloud – 5%). В ближайшие 5 лет рынок облачных вычислений будет показывать 20% темпы роста. Мы ожидаем что Amazon сохранит лидерство и нарастит рыночную долю до 35%. Отметим, что AWS является самым высокомаржинальным сегментом бизнеса Amazon (опер. маржа 26% vs маржа компании 5%).

• Компания обладает скрытым потенциалом в медиа. В портфолио активов Amazon входят Prime Video, Amazon Music, Twitch, Audible, Amazon Studios, которые на наш взгляд, учитывая более высокую маржинальность и темпы роста недооценены рынком и представляют дополнительный upside к нашей оценке.

1) Рост конкуренции со стороны традиционного ритейла, который выходит в онлайн, а также крупных китайских компаний.

2) Конкуренция в облачных сервисах со стороны Microsoft Azure и Google и замедление темпов роста AWS.

3) Антимонопольное регулирование может представлять возможную преграду на пути международной экспансии.

Среди других игроков банковского сектора США M&T отличается диверсифицированным портфелем и высоким уровнем залогового покрытия (60% кредитов обеспечены залогами).

Консенсус прогноз по акциям

Мы присваиваем рекомендацию BUY акциям M&T с потенциалом роста в 25%.

• Акция скорректировалась на неожиданной негативной новости.

• Влияние пошлин на финансы Северстали ограничены и учтены в цене.

• Акцию откупали в тот же день, объем торгов в 6 раз выше среднего.

• Акция осталась в рамках растущего годового тренда.

• Инвесторы могут начать возвращаться в акцию после снижения эмоций в отношении новости, компания остается одной из лучших в секторе и на российском рынке.

• Возобновление роста цен на металлы поддержит котировки акций и будет способствовать очередной волне роста.

• Дальнейший рост глобальной инфляции, денежной массы и крупные инфраструктурные проекты в США могут способствовать продолжению роста цен на металлы, что придаст дополнительный импульс акции.

• Поддержку растущему тренду акции может оказать ослабление рубля традиционное для второй половины года в свете роста инфляции и ужесточения риторики ФРС.

• Возможность входа с коротким стоп-лоссом (-6%) за уровнем восходящего тренда и минимума распродажи на новостях о пошлинах, преодоление которого возможно только при очень значимом негативе.

• Реалистичная краткосрочная цель на уровне исторического максимума восстановления в прошлогодний сезон отпусков (+21%).

• Соотношение риск/прибыль идеи: 1/3.

• Распродажа на глобальных финансовых рынках.

• Падение цен на металлы.

• Обострение отношений России с Западом.

• Сильное укрепление рубля.

• Ужесточение регуляторного и налогового давления.

The Walt Disney Company — крупнейшая медиакомпания в мире, известная киностудиями Disney, Marvel, Pixar и Lucasfilm, а также парками развлечений. В качестве краткосрочных драйверов роста мы выделяем увеличение посещаемости парков развлечений и восстановление традиционного кинопроката после пандемии.

ТЕХАНАЛИЗ

Ростелеком ао. Складывается интересная долгосрочная техническая картина

Идеи для инвестиций*

Последние новости

Каждую неделю мы высылаем актуальную аналитику и самые свежие новости. Коротко, емко и по делу.

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.